Избранное трейдера Ирина Мс

Как в multicharts проверить стратегию на списке инструментов?

- 10 ноября 2018, 13:27

- |

- ответить

- 893 | ★1

- Ответы ( 6 )

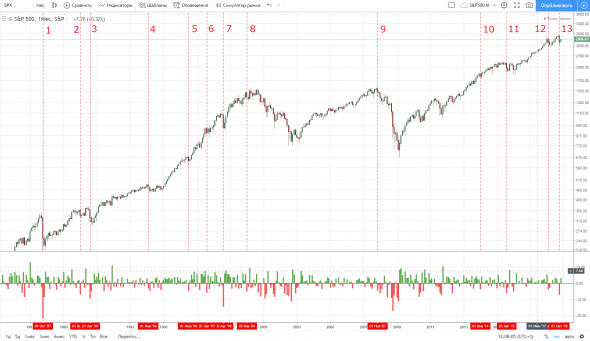

Положение американского рынка акций (S&P500) в ретроспективе

- 09 ноября 2018, 12:16

- |

2. Строим график SPX месячный.

3. Делаем правую шкалу логарифмической

4. Кидаем вниз индикатор «Percent Change Bar Chart», созданный там по моей наводке.

5. Ищем все месяцы, когда:

5а. рынок только что достиг исторического максимума

5b. упал за месяц более чем на 5%.

ссылка на чарт тут: https://ru.tradingview.com/chart/BERwU0xk/

Ну а дальше, постарайтесь ответить на вопросы:

1. Какие вообще экономические и другие индикаторы мы можем использовать, для того, чтобы сравнить текущий момент с предыдущими?

2. На какой период (1-12) в прошлом больше всего похож текущий момент с точки зрения экономики, ставок и прочих индикаторов?

3. Есть ли что-то общее между текущим моментом и самыми опасными ситуациями №8 и №9?

4. Что будет в течение следующих 12 месяцев?

Мне кажется, что в ответах на эти вопросы может быть весьма немало денег:)

upd. любопытно кстати, что в эти 13 случаев ни разу не попал период апрель-июль.

По мотивам книги "Разумный инвестор". Конспект 3. 100 лет фондового рынка.

- 09 ноября 2018, 12:00

- |

- Исходник статьи: 3. 100 лет фондового рынка

- 2 конспект: 2. Инвестор и инфляция

"Акции — лишь один из инструментов работы, инвестор должен иметь представление не только о них, но и о том, что на этом поле вообще происходит."

За 100 лет с 1871 года Грэм насчитал 19 медвеже-бычьих цикла. Наша, задача заключается в том, чтобы их увидеть, определить где мы сейчас, симптомы разворота.

Куда уходят огромные массы капитала когда идет медвежий цикл, сжигаются в печах?

Грэм анализирует взлеты и падения американского фондового рынка. На первых парах существования фондового рынка американцыпробовали на вкус этот инструмент, тогда

( Читать дальше )

«Принцип постоянного доминирования», для опционов и не только. Теория.

- 08 ноября 2018, 13:51

- |

«Каждый рациональный индивидуум действует в направлении наибольшей ожидаемой чистой выгоды»

(«ЭКОНОМИЧЕСКИЙ ОБРАЗ МЫШЛЕНИЯ», профессор Пол Хейне)

Спасибо, Пол! Каждый Рациональный Индивидуум должен был в детстве/отрочестве/юности/на пенсии прочитать этот шедевр! Мы Тебя услышали! Стараемся быть Рациональными и ищем Наибольшую. В чём Ты неправ, Пол? Об этом сообщу Тебе. По секрету. В конце статьи.

Напишу небольшое эссе (набросок) по той торговой системе, которая может приносить сногсшибательные прибыли, но может быть и очень убыточной. Без картинок, формул и расчётов.

Эту систему в уже далёком декабре 2008-го года я назвал «Принцип постоянного доминирования»

( Читать дальше )

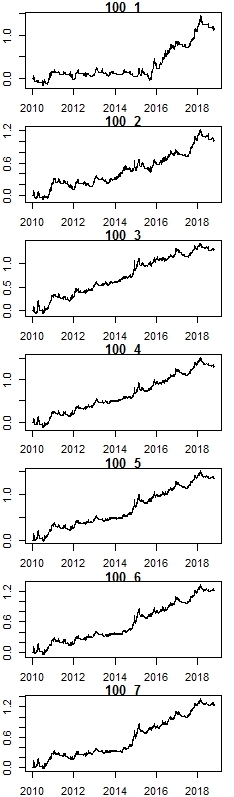

Прикидочный бэктест ради красивого профита

- 08 ноября 2018, 07:39

- |

Там еще есть некий магический стоп-лосс, но для этого надо внутридневные данные подключать, чтобы проверять, кто первым сработает — ТП или СЛ. Лень это делать.

Попробуем в принципе эту идею для оценки её предикторного потенциала.

Обрабатываем примерно такие картинки:

Условия: CLS[d-1]/OPN[d-1]-1>0,04, HGH[d-1]/CLS[d-1]-1<=0,001. При соблюдении этих условия покупаем по цене закрытия вчерашнего дня.

Продаем бумагу сегодня в день d либо по цене +0.5% к цене закрытия d-1, либо по цене закрытия дня d.

Далее кумулятивные эквити по бумагам.

( Читать дальше )

Сегодня: уже Реальная сделка и Тест торговой системы «УТС(t) US500» с фьючерсом U500 на работающем ФОРТс Московской биржи (МОЕХ) …

- 06 ноября 2018, 14:11

- |

В продолжение Теста Торговой Системы … уже не по «Истории», а на реальном ФОРТСе …

Полное описание ТС и тест на «истории» тут

https://smart-lab.ru/blog/503268.php

( Читать дальше )

Универсальная торговая система «УТС(t) US500», для торговли фьючерсом U500 на Московской бирже (МОЕХ) …

- 05 ноября 2018, 18:17

- |

ТС(t) или Торговая система (t) - это свод правил и условий совершения трейдером тех или иных торговых операций на финансовом рынке, например продажи или покупки фьючерса US500 на срочном рынке Московской биржи (МОЕХ). А о том, что означает (t) — можно будет узнать в конце этого поста …

( Читать дальше )

Рыночная неэффективность в торговой системе. Для тех, кто давно хочет денег... часть 3.в

- 04 ноября 2018, 15:27

- |

Часть 3-в. Надеюсь, предпоследняя.)))

Вопрос, который не прозвучал в предыдущей части статьи – а где здесь неэффективность? Поскольку была «договоренность» называть неэффективностью информационную неэффективность, то в примере с бруском она заключается в том, что не все участники ставок на начало скольжения обладают полной информацией о системе, а получив ее, не одновременно реагируют. (возвращаясь к антиномии первой части: «Это значит принять решение о своей позиции на основе информации, которая не доступна большинству, при том, что большинство имеет к ней доступ.»)

То есть, представим себе ситуацию, что очередной «заезд» начался, и несколько игроков с одинаковым объемом информации о системе (например, все они знают точно массу бруска, материал из которого сделан он и плоскость поверхности), получают прямо в ходе «заезда» вводную информацию о качестве обработки плоскости скольжения. Кто сделает наиболее точное предположение о моменте начала скольжения? Очевидно, тот, кто быстрее и правильнее встроит эту новую информацию в формулу расчета искомого угла наклона. Это, опять же, и есть та самая неэффективность, определение которой было дано в первой части: «Рыночная неэффективность это свойство рынка, при котором время поступления информации меньше времени отклика на информацию».

( Читать дальше )

Трендовость российских акций (динамика, ошибки)

- 02 ноября 2018, 09:26

- |

Если тупо посмотреть на прошлое с 2010 года и выбрать наилучшие по критерию линейности эквити, т.е. отобрать бумаги типа сбер, префов татнефти и пр., то мы получим красивые эквити:

Второе число в шапке это кол-во бумаг в портфеле, по которым строится общая эквити — эквити портфеля трендовых систем по бумагам, которые мы отобрали в будущем, зная, что они будут хорошо трендить. Такое, конечно, нереально. Попробуем оценить ошибку выживших и прикинуть, реально всё это сделать в онлайн-режиме, когда будущая трендовость неизвестна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал