Блог им. rozhkovdmitrii

По мотивам книги "Разумный инвестор". Конспект 3. 100 лет фондового рынка.

- 09 ноября 2018, 12:00

- |

- Исходник статьи: 3. 100 лет фондового рынка

- 2 конспект: 2. Инвестор и инфляция

"Акции — лишь один из инструментов работы, инвестор должен иметь представление не только о них, но и о том, что на этом поле вообще происходит."

За 100 лет с 1871 года Грэм насчитал 19 медвеже-бычьих цикла. Наша, задача заключается в том, чтобы их увидеть, определить где мы сейчас, симптомы разворота.

Куда уходят огромные массы капитала когда идет медвежий цикл, сжигаются в печах?

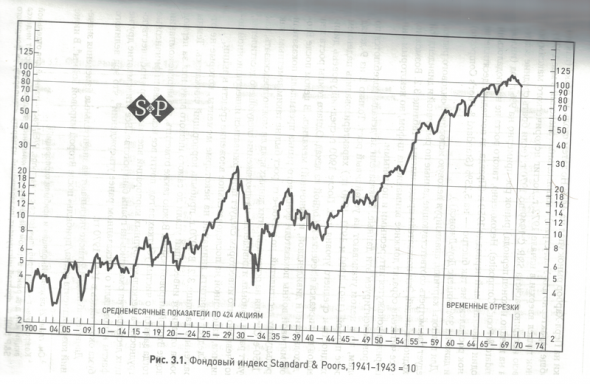

Грэм анализирует взлеты и падения американского фондового рынка. На первых парах существования фондового рынка американцыпробовали на вкус этот инструмент, тогда индексы добавляли по 3% в год (1900-1924), взлет и разочарованное падение с последующим вялым ростом в 1.5% (1924-1949) и, наконец, воодушевленный 10%-ый среднегодовой рост вплоть до 1970 (1949-1970).

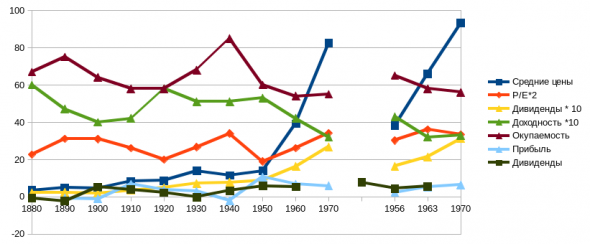

Каждый из этих периодов, если я правильно понимаю Грэма, характеризуется определенными уровнями инфляции, доходности по акциям и облигациям, нормной прибыли, P/E и, что важнее, поведением инвесторов в условиях, характериземых этими показателями.

Читать как он перебирает каждый из этих периодов занятие, признаться, не веселое, он по порядку констатирует факты, которые мы можем видеть на этом графике и таблицах. В целом же вся глава именно про этот график, выводы мы должны делать сами.

Табличка

| Темпы роста % | |||||||

|---|---|---|---|---|---|---|---|

| Период | Котировки $ | P/E | Дивиденды | Доходность | Окупаемость ? | Прибыль | Дивиденды |

| 1871-1880 | 3,58 | 11,3 | 0,21 | 6 | 67 | - | - |

| 1881-1890 | 5 | 15,6 | 0,24 | 4,7 | 75 | -0,64 | -0,66 |

| 1891-1900 | 4,65 | 15,5 | 0,19 | 4 | 64 | -1,04 | -2,23 |

| 1901-1910 | 8,32 | 13,1 | 0,35 | 4,2 | 58 | 6,91 | 5,33 |

| 1911-1920 | 8,62 | 10 | 0,5 | 5,8 | 58 | 3,85 | 3,94 |

| 1921-1930 | 13,89 | 13,3 | 0,71 | 5,1 | 68 | 2,84 | 2,29 |

| 1931-1940 | 11,55 | 17 | 0,78 | 5,1 | 85 | -2,15 | -0,23 |

| 1941-1950 | 13,9 | 9,5 | 0,87 | 5,3 | 60 | 10,6 | 3,25 |

| 1951-1960 | 39,2 | 13,1 | 1,63 | 4,2 | 54 | 6,74 | 5,9 |

| 1961-1970 | 82,5 | 17,1 | 2,68 | 3,2 | 55 | 5,8 | 5,4 |

| 1954-1956 | 38,19 | 15,1 | 1,64 | 4,3 | 65 | 2,4 | 7,8 |

| 1961-1963 | 66,1 | 18,1 | 2,14 | 3,2 | 58 | 5,15 | 4,42 |

| 1968-1970 | 93,25 | 16,7 | 3,13 | 3,3 | 56 | 6,3 | 5,6 |

Что мы видим в таблице и на графике, так небрежно по ней построенном? Мы види рост рынка и неравномерные колебания P/E. Ухудшается доходности по акциям. Я, к стыду своему, не очень понял, что за цифры под заголовком «окупаемость», доходность, похоже, норма прибыли,, расчитываемая как отношение среднегодовой прибыли к фундаментальной стоимости компаний? Хоть исходная табличка в книге рваная, более короткие, но значимые периоды в ней перемежаются с декадами — все же приведу её для внимательного читателя.

Предлагаю для сравнения взглянуть на график индекса ММВБ. Напоминает ли он нам историю разивтия S&P? В какой позиции сейчас наша биржа? Следует ли за текущим максимумом крах или беспрецедентный рост?

Скорость роста явно очень высокая — за последние 10 лет 400%. На графике видно, что индекс забрался на уровень 2300, а в период кризиса 2008 года доходил до уровня 600. Насколько значение нашего индекса сегодня является здоровым, насколько акции, торгуемые на ММВБ переоценены или недооценены? История ММВБ насчитывает две декады с 1997 года. Насколько она репрезентативна и вообще сравнима ли с представленным Грэмом в его книге анализом? На все эти вопросы нам предстоит еще ответить. Вот, кстати, «Влад» посчитал P/E для ММВБ — вышло 10.7 на начало 2018 года. Там же, в комментариях, высказывается мнение, что для РФ 6 — в самый раз, а 10 это много — мы его пока принимаем, хотя судить о объективности все же нельзя. Думаю, надо отслеживать текущее состояние индекса, считать по нему P/E, отталкиваясь от этой информации оценивать риски вложений. В условиях растущего рынка искать локальные минимумы по отдельным бумагам

Когда мы рассматриваем стоимость бумаг обязательно учитывается предшествующая инфляция и значения нормы прибыли, P/E, оборачиваемость, реальная стоимость, о которых я писал раньше. Я в глубине души продолжаю верить, что Грэм таки начнет более конкретные рекомендации и рецепты.

Грэм каждый раз оценивает текущее значение своего, как я уже понял, любимого индекса P/E чтобы понять приемлемый ли его уровень для консервативного инвестора или нет. Это было в 1948, это было в 1953, в 1959 году текущий уровень цен уже был признан Грэмом опасным и следующие три года наблюдалась болтанка этого индекса и волатильность на уровне 30% с максимального значения 735 — многие разорились. Однако, когда в 1964 рынок восстановился до 892 пунктов и продолжил расти, а Грэм засомневался в правильности определения приемлемости уровня цен. Как расчитывать справедливую цену актива или рынка в целом? А мы с вами друзья, если не уверены в том, как поведет себя рынок в ближайшие год-два, десять должны действовать осторожно и Грэм покажет нам, что это означает предметно.

Бенджамин советует нам, когда рынок «на хаях»:

- Не использовать заемные средства

- Не докупать акции (что есть — пусть лежит)

- Сократить долю акций до 50% портфеля

- Оптимизировать сроки уплаты налогов на прирост капитала (разобраться)

- Выручку от акций вкладывать в первокласные (федеральные, муниципальные) облигации или на депозит.

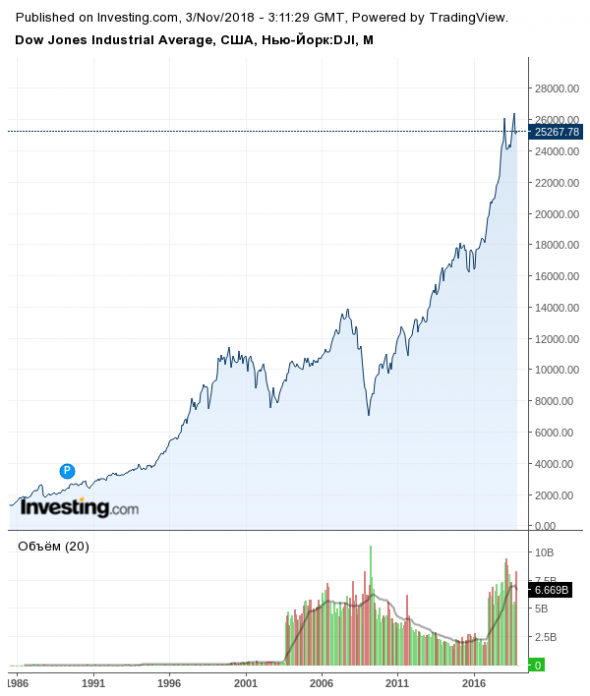

Если хаями считать уровень 1972 года, то взгляните на индек Доу сейчас — как можно охарактеризовать американский рынок сейчас — «благоприятный», «опасный» или до сих пор с 1972 г. «переоцененный»? Кажется пора оживлять Бена, пусть дописывает главу ;).

Кто же прав? Бенджамин или все остальные, кто покупает активы, когда показатель P/E по ним зашкаливает?

P/E — Облигации versus АкцииБенджамин приводит периодику изменения доходности акций и облигаций по годам, я перепечатаю эту таблицу для вас.

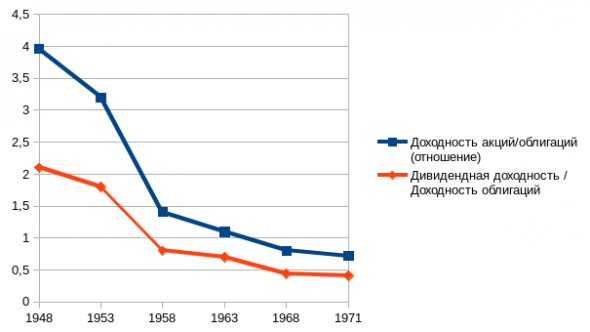

Что видно на этой табличке? Котировки растут 20 лет подряд, прибыль тоже растет, но не так быстро. Котировки выросли в 6.5 раза, а прибыль в 2.3. В соответствии с этим мы наблюдаем и рост P/E до величины 19,2 — что, как я понимаю, не есть хорошо. Растут и дивиденды, тут, думаю, если компания не растет важно выделять средства на дивиденды, иначе они будут кем-то проедаться или ложиться в бесполезные активы, тогда и норма прибыли будет падать, поправте меня если я не прав. Растет процент по облигациям. Зачем здесь индекс цен производителей — для меня загадка. Норма прибыли остается примерно одинаковой. В целом Грэм обращает наше внимание на снижающуюся привлекательность акций для инвестора в пользу облигаций. К 1968 г. доходность по облигациям-(ААА) уже превосходила доходность по акциям — посмотрите сами.

Отношение доходности бондов и акций S&P

| Год | 1948 | 1953 | 1958 | 1963 | 1968 | 1971 |

|---|---|---|---|---|---|---|

| Цена закрытия $ | 15,2 | 24,8 | 55,21 | 75,02 | 103,9 | 100 |

| Прибыль в текущем году $ | 2,24 | 2,51 | 2,89 | 4,02 | 5,76 | 5,23 |

| Прибыль — 3 года (средн.) $ | 1,65 | 2,44 | 2,22 | 3,63 | 5,37 | 5,53 |

| Дивиденды год. $ | 0,93 | 1,48 | 1,75 | 2,28 | 2,99 | 3,1 |

| Процент — облигации (AAA) % | 2,77 | 3,08 | 4,12 | 4,36 | 6,51 | 7,57 |

| Индекс цен производителей | 87,9 | 92,7 | 100,4 | 105 | 108,7 | 114,3 |

| P/E — прошлый год | 6,9 | 9,9 | 18,4 | 18,6 | 18 | 19,2 |

| P/E- 3 года | 9,2 | 10,2 | 17,6 | 20,7 | 19,5 | 18,1 |

| Среднегодовая Доходность по акциям — 3 года | 10,9 | 9,8 | 5,8 | 4,8 | 5,15 | 5,53 |

| Дивидендная доходность | 5,6 | 5,5 | 3,3 | 3,04 | 2,87 | 3,11 |

| Доходность акций/облигаций (отношение) | 3,96 | 3,2 | 1,41 | 1,1 | 0,8 | 0,72 |

| Дивидендная доходность / Доходность облигаций | 2,1 | 1,8 | 0,8 | 0,7 | 0,44 | 0,41 |

| Среднегодовая норма прибыли (прибыль/баланс. Стоимость) | 11,2 | 11,8 | 12,8 | 10,5 | 11,5 | 11,5 |

В комендариях к главе приводятся примеры, когда самоуверенные «эксперты» — покупатели бумаг на высоких уровнях P/E прогоралали и тащили за собой своих вкладчиков — это случалось рано или поздно, так или иначе.

Акция стоит столько, сколько за нее заплатили, прибыль — величина ограниченная, так и любой акции есть предел — рост не бесконечен. Иллюзия бесконечного роста рынка — смертельно опасна, это называют бычьим оптимизмом. Ожидания роста или падения на основании существующего тренда — глупы и нобоснованны, предсказания должны делаться на основании объективных факторов. Мы с вами, друзья, на траницах этой книги базу таких факторов как раз и нарабатываем.

Глава заканчивается словами Гилберта ЧестертонаГилберта Честертона — «Блажен тот, кто ничего не ждет, ибо он обрадуется любому» — ну не знаю не знаю :)

Что делать?Что делать с полученными из трех глав знаниями? Очевидно, что наша база растет, Бенджами учит на быть осмысленно осторожными. После прочтения этой главы еще более очевидно, что осторожность на фондовом рынке не помешает.

Грэм не советует нам как быстрее и больше заработать, он советует как сберечь и, признаться, я до сих пор не очень то следовал этим его советам. Пора думаю выходить из плечей и уже вложиться в пару хороших бондов.

Хорошего Вам дня, друзья! Спасибо что читали мой пересказ!

к тому же грэхем попал на величайший бычий рынок с 1932 по 1970г… я бы отнесся к нему с большим недоверием

т.е материальные активы — акции имеют повышенную ценность

в америке кстати куча льгот по этому налогу… ну например — продал дом и купил новый побольше налога нет