Избранное трейдера Алексей Севастьянов

Пост для ленивых рабов - пятую точку все равно походу придется рвать

- 08 февраля 2017, 11:03

- |

— Нет. Они верят в капитализм.

Итак какой расклад у среднестатистического «раба», который пашет на дядю Сэма

Посмотрим какие карты на руках «раба»:

1. Раб трудится на работе (по сути не важно какой, главное что бы у него был официальный доход с уплатой всех положенных сборов и поборов в ФСС, пенсионный и т.д.) и получает з/п.

2. В месяц к примеру ему перечисляют на карточку 40 тыс. руб. — ну так скажем «раб» среднестатистический — поэтому у него и з/п такая (если получает больше, то это лучше для него)

3. В год получается 40*12 = 480 тыс. руб. (чистый доход от з/п)

4. «Раб» идет и открывает у брокера счет ИИС с возможностью возврата уплаченного работодателем налога на доходы для того, что бы каждый год получать вычет 52 тыс. руб.

5. 480 + 52 = 532 тыс. руб. (чистый доход от з/п + вычет по ИИС)

6. «Раб» решает особо не рисковать в трейдинге (все-таки доходы от з/п нажиты непосильным трудом. Да и к тому же «раб» прочитал книгу Тимофея Мартынова основателя слив-лаб смарт-лаба, что окончательно его напугало и теперь нажать на кнопку BUY или SELL для него это тяжелое решение)))))

( Читать дальше )

- комментировать

- 327 | ★6

- Комментарии ( 75 )

Дивиденды2017.Конкурс: Дивидендные воздушные замки

- 05 февраля 2017, 17:58

- |

Прежде всего хочу вас поздравить с наступлением НОВОГО ДИВИДЕНДНОГО ГОДА! СД Северстали первым в дал рекомендации по размеру дивидендов по итогам 2016 года. Цитирую:

МОСКВА, 1 фев — ПРАЙМ. Совет директоров "Северстали" рекомендовал акционерам утвердить дивиденды по итогам четвертого квартала 2016 года в размере 27,73 рубля на одну обыкновенную акцию, говорится в сообщении компании.

Вопрос о дивидендах будет вынесен на рассмотрение годового собрания акционеров, которое запланировано на 9 июня 2017 года. Дата закрытия реестра – 15 мая. В случае одобрения дивидендов реестр на их получение закрывается 20 июня 2017года

Всего на выплату дивидендов может быть направлено около 23,23 миллиарда рублей, из которых на долю основного акционера (79,2% акций) «Северстали» Алексея Мордашова приходится, соответственно, порядка 18,4 миллиарда рублей.

«Магнит» направит на выплату дивидендов в 2017 г. не меньше 30 млрд руб., сообщил гендиректор компании Сергей Галицкий в ходе телефонной конференции.

( Читать дальше )

Роботы - это не только ценный мех

- 02 февраля 2017, 23:42

- |

Потом программирование пошло немного легче, но до сих пор мне очень трудно. Старые знания позволяют быстро кодить уже знакомые блоки, но получать новые знания и применять их мне ОЧЕНЬ тяжело. Читаю посты Павла Маркина на Смарт Лабе и с грустью понимаю, что никогда не смогу кодить так как он.

Тем не менее, код это не главное. Главное — стратегия. Один мой знакомый программист часто смеялся над моими кодами, говорил что они ужасно написаны, и что в его институте за такие коды ставили «неуды». Тем не менее, эти плохие коды зарабатывали раньше, когда мы с ним общались, и зарабатывают сейчас. Программист так и не написал ни одного прибыльного робота и сейчас ушёл программировать в другую сферу.

( Читать дальше )

Сколько стоит дальневосточный гектар?

- 02 февраля 2017, 14:41

- |

Вообще идея хорошая, но как часто бывает подводит человеческий фактор, идея раздачи гектаров интересная, но ошибка в выборе назначения земли и размера самого участка. Главное назначение подразумевает ПМЖ, мне интересно как выглядят люди, которые поедут туда на ПМЖ учитывая основные расходы. Для чего туда ехать? Гектар это слишком мало.

1 ГА это всего 100 соток, 100 соток это 16 участков по 6 соток. И ради этого ехать в поле дальнего востока?

Для меня эта идея представляла бы интерес если бы давали хотя бы 50 ГА на человека в глухой тайге, в свое время хотел купить 100-150 ГА тайги под угодья недалеко от Красноярска (до 300 км), но продавцов нет, есть клочковые небольшие участки, где рядом соседи. А я не люблю когда есть соседи. Кому надо приедет-прилетит.

если кто то продает от 100 ГА Тайги в этой области пишите в ЛС, но при условии что добраться до него можно либо по Енисею летом либо только вертолетом когда Енисей встанет.

( Читать дальше )

Про скальпинг

- 01 февраля 2017, 12:39

- |

Вчера в своём инстаграмме я проводил онлайн трансляцию и туда прибежало несколько скальперов, в том числе и пацаны из Краснодара (Алаб). Парни эти в общем-то реально живут с рынка давно, говорят, что сейчас даже сместили торговлю в сторону экстрадея и причем даже не акциях, потому что «30 пунктов внутри дня взять нереально».

В общем, тру-трейдеру для выживания на постоянно мутирующем рынке очень нужна гибкость.

Вот кстати пара камшотов))) Oleg_Hill даже показал через прямой эфир свой двухэтажный дворец на 20-м этаже многоэтажного дома в Краснодаре, где они живут с d_tsvet

Ну а на правом фото я))) ахахаха

p.s. скальперы не гомики вроде, хотя телочек своих так и не показали=))

Изменения портфелей за январь

- 01 февраля 2017, 11:17

- |

За январь произошли следующие изменения портфелей:

Получил дивиденды от Роллман (RLMNP) за за 9 месяцев 2016 года по 7.1 р/акцию (10 января 2017)

Получил дивиденды от Мегафон (MFON) за за 9 месяцев 2016 года по 24.19 р/акцию (11 января 2017)

Покупал МосБиржу (MOEX) по 132.77 р/акцию (11 января 2017)

Получил дивиденды от ГМК НорНикель (GMKN) за за 9 месяцев 2016 года по 444.25 р/акцию (12 января 2017)

Получил дивиденды от Лукойл (LKOH) за за 9 месяцев 2016 года по 75 р/акцию (12 января 2017)

Покупал ФосАгро (PHOR) по 2750 р/акцию (17 января 2017)

В портфель облигаций за январь докупал:

ОФЗ 26206 по цене 99,45%

( Читать дальше )

Самый полезный совет для трейдера!

- 01 февраля 2017, 09:44

- |

Но, чтоб найти свою нишу, нужно хорошо понимать самого себя, иными словами знать свой психологический тип личности, сильные и слабые стороны.

И.., что очень важно быть честным перед собой в первую очередь!

Например: Если Вы медлительный человек, то однозначно торговля внутри дня вам не подойдёт по объективным причинам.

Понять какая нужна специализация, достаточно трудоёмкий и длительный процесс: У кого это займёт от нескольких месяцев, до скажем двух лет, а кому надо все пять. Но, этот процесс можно ускорить, и сделать как я в своё время:

Я специально изучал финансовую психологию, с помощью которой совсем не сложно определить свой психологический тип, склонность к риску, время удержания позиции и другие моменты.

Конечно, всё это изучал когда учился в педагогическом университете.

Я как-то попросил преподавателя по экономике составить психологический индивидуальный тест, а почему индивидуальный, т.к. вопросы были мои, а варианты ответов достаточно стандартные. Как Вы поняли, она и вела курс финансовой психологии.

( Читать дальше )

Адаптивная система принятия решения на рынке.

- 30 января 2017, 13:45

- |

Скажу сразу торговля происходит исключительно в ручном режиме.

Веса разделяются от 0 до 1 с шагом 0,5 т.е. 3 режима (Сила сигнала).

В общей сложности в ТС присутствуют 4 момента:

1.Общая картина в данном активе на основе торгового диапазона

(Примечание: если торговый диапазон низкий, я только покупаю или ничего не делаю, если высокий, то как правило актив на хаях, и я продаю).

2.Трендследящая ТС.

2.Контртрендовая ТС.

3.Поиск дней «Взрыва волатильности».

Как измеряю силу сигнала от ТС:

Тут всё до банальности просто, если тренд мощный и идёт под углом 45 градусов и больше (Что как мы знаем очень редко), то я использую силу 1. Такое в основном при коротких продажах.

Если на рынке затишье, то соответственно 0, при средней силе тренда 0,5.

( Читать дальше )

Дивиденды 2017.Полюс и банки-ударники чистоприбыльного производства

- 29 января 2017, 19:37

- |

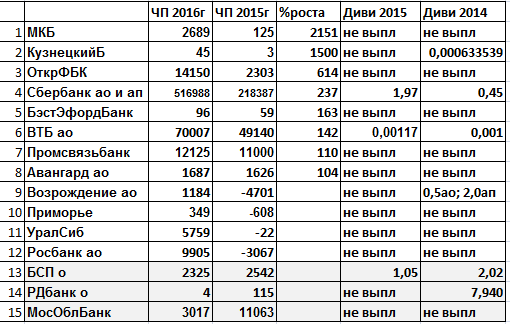

Пока крупные компании озвучивают свои операционные результаты за 2016 год, уже есть такие эмитенты, которые показали свои результаты по чистым прибылям за 2016 год( РСБУ). Это БАНКИ, они в полном смысле ударники чистоприбыльного производства за 2016 год.

Финансовым результатом 2016 года для банковской системы РФ стало почти пятикратное увеличение прибыли по сравнению с предыдущим годом — до 930 млрд рублей со 192 млрд. Такие предварительные данные приводятся в информационно-аналитическом материале «О динамике развития банковского сектора Российской Федерации в декабре и итогах 2016 года».

Как отмечают в ЦБ РФ, на показатели деятельности российских банков в истекшем году значительное влияние оказало укрепление национальной валюты Объем просроченной задолженности по корпоративному портфелю сократился за год на 8,9%, а по розничному – на 0,7%.

Блестящие результаты показали почти все торгуемые на ММВБ банки.

«Мы видим, как банки выходят из процентного шока: в 2015 г. они пострадали дважды — от резкого роста процентных ставок и от падения качества кредитов», — говорит аналитик БКС Ольга Найденова и я согласна с её мнением.

В таблице приведены данные по чистой прибыли(РСБУ) всех банков, торгуемых на ММВБ. Названия некоторых банков могут показаться вам не слишком- то и знакомыми, так как ряд из них глубокоэшелонированные эмитенты, имеющие низкую ликвидность. Поэтому о некоторых из них я дала краткую справку.

ПАО «Банк «Кузнецкий» — небольшой по размеру активов региональный банк, единственная кредитная организация, зарегистрированная в Пензенской области. Ключевые направления деятельности — обслуживание и кредитование корпоративных клиентов, привлечение средств населения во вклады и кредитование частных лиц. Основной источник финансирования деятельности банка — вклады физических лиц (55,7%). Бенефициары банка — депутат Законодательного Собрания Пензенской области Михаил Дралин, Николай Ларюшкин и депутат Государственной думы шестого созыва Сергей Есяков. На долю миноритариев приходится 1,46% акций

( Читать дальше )

"Полная энциклопедия графических ценовых моделей" Томас Н.Булковски

- 24 января 2017, 12:03

- |

Книга “Полная энциклопедия графических моделей” – настоящий подарок для визуала, для человека, который не использует индикаторы, а стремится анализировать только ценовой график. Книга содержит описание более 63 графических моделей, который появляются на графике цены различных финансовых инструментов.

Томас проделал ошеломительную работу — он взял почти все фигуры и каждую из них протестировал на многолетней истории. Для каждой фигуры он дает исчерпывающую статистику ее отработки.

Книга большая. Читать всю — не обязательно. Изучайте в первую очередь те фигуры, что вы используете на практике.

Рекомендую не только начинающим, но и опытным трейдарам-много нового узнаете)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал