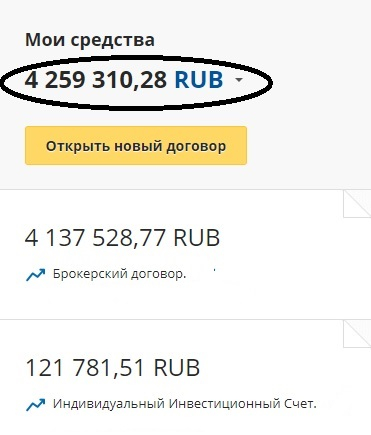

Избранное трейдера Алексей Севастьянов

❤ На пенсию в 65(60). Четвертой планки не было. Покупаю, как обычно, на 3 тыра от ЗП. Дивидендов особо не жду, но будет приятно, если будут платить

- 10 апреля 2020, 12:51

- |

Кризис идет и цветет! Я на фондовом рынке РФ с 1992 г., времен ваучерной приватизации. На рынке недвижимости Уфы с августа 1993 года.

На бирже (ММВБ, Мосбиржа) с 2006 г. Поэтому пережил падения фондового рынка РФ: 1998, 2009, 2010, 2011, 2014, 2017, 2018.

Теперь 2020 г.

smart-lab.ru/profile/Elshet1969/

Я пишу по 2 причинам на смарт-лабе

1. Причина самая важная, поступление дивидендов. Статью всегда пишу после получения дивидендов. В этом году особо не жду,

если заплатят, будет «чудо». Интересно, заплатит ли Акрон в отведенные 25 дней. Эти акции «есть у меня».

2. В кризис пришлось покупать чаще, чем 1 раз в месяц (после перечисления с ЗП 3 тыр.). Сработала моя «планка». Об этом ниже.

Первая, вторая планка:

smart-lab.ru/blog/602462.php

Третья планка:

smart-lab.ru/blog/604669.php

Сработало 3 планки, 4 пока не случиЛОСЬ.

( Читать дальше )

- комментировать

- 9.5К | ★16

- Комментарии ( 48 )

Нас ждёт Коллапс Рынка Нефти?

- 07 апреля 2020, 18:07

- |

🔥Тайм-коды🔥

2:20 кризис радар

2:30 безработица

4:50 продажи

6:00 ford

6:30 сектор энергетики

7:40 евро доллар

9:00 рубль доллар будет 100?

11:50 индекс РТС когда загружать?

15:10 s&p500

20:00 нефть

21:15 золото

( Читать дальше )

НДФЛ (кратко по нововведениям)

- 06 апреля 2020, 15:39

- |

Согласно нововведениям, НДФЛ будут облагаться:

1. проценты по вкладам в банках; проценты на остаток денежных средств на счетах в банках;

2. доход по инвестициям в долговые бумаги.

Сумма по кладам и остаткам на счете должна превышать 1 млн. рублей (если процентный доход номинирован в иностранной валюте, такие доходы будут пересчитываться в рубли по официальному курсу ЦБ РФ на дату фактического получения дохода, налогом не будут облагаться изменения суммы вклада, вызванные курсовыми колебаниями). Не облагается доход по вкладам в валюте РФ с процентной ставкой 1 и ниже.

По инвестициям в долговые бумаги… просто должен быть доход.

В соответствии с п. 1 ст. 5 НК Рф «Действие законодательства о налогах и сборах во времени»: «Федеральные законы, вносящие изменения в настоящий Кодекс в части установления новых налогов… вступают в силу не ранее 1 января года, следующего за годом их принятия...»

( Читать дальше )

Торгуем, как Ларри!

- 05 апреля 2020, 20:26

- |

Книгу Ларри Вильямса «Долгосрочные секреты краткосрочной торговли» я перечитал раз десять, не меньше. Можно уверенно сказать, что это моя настольная книга о трейдинге. Наряду с книгами Э.Лефевра «Воспоминания биржевого спекулянта» и Б.Вильямса «Торговый хаос». Больше почитать о трейдинге я ничего посоветовать не могу. Ах, да, ещё Линда Рашке и Александр Элдер (Виктор Сперандео и Томас Демарк на любителя). Но это всё. Хотя я прочёл более сотни книг о трейдинге, пришёл к выводу, что этого вполне достаточно, чтобы найти свой торговый Грааль.

Сделаю важную оговорку. Два года назад я закончил свою читательскую карьеру (после того, как нашёл свой торговый Грааль, я прекратил читать всё, что касается трейдинга), но именно после этого вдруг стали издаваться книги наших могучих смартлабовцев:

1. Тимофей Мартынов — «Механизм трейдинга»

( Читать дальше )

- комментировать

- 17.6К |

- Комментарии ( 27 )

Талеб. Шкура в игре. Интересные мысли. Часть III.

- 05 апреля 2020, 19:16

- |

Рецензия моя была тут. Дополнение с интересными мыслями выписал тут.

👉если вы хотите оказать миру услугу, снизить бедность — начните бизнес.

👉смелость (принятие риска) — высочайшая добродетель. Нам нужны предприниматели.

👉сначала выживание, потом уже правда, понимание и наука.

👉вероятность краха стремится к единице, если вы берете на себя тысячу мелких незначительных рисков, которые незаметно перемножаются

👉это же касается здоровья человека: каждый маленький риск, который ты добавляешь, снижает ожидаемую продолжительность жизни

👉Buffett: to make money you must first survive

👉секрет успеха Баффета: жесткий фильтр. Подбирать только идеи, которые прошли этот фильтр.

👉очень успешные отличаются от успешных тем, что почти всегда говорят «нет».

👉не стоит думать, что история человечества — это череда бесконечных войн. Просто мирная жизнь и торговля — это не то, что интересует людей. Поэтому историки в основном занимаются войнами.

👉думать, что коронавирус не опаснее гриппа — наивный эмпиризм

👉центральная асимметрия жизни: в стратегии, которая может крахнуть, никакие выгодны не перевешивают риск краха

👉на каждую богатую жопу найдется продавец, который будет продавать втридорога тот же самый товар

👉люди часто едят в дорогих ресторанах именно потому что могут себе позволить это, а не потому что оно лучше

👉если ты богат, то чтобы сохранить друзей, тебе надо скрывать свое богатство. Менее очевидно: если хочешь сохранить друзей, скрывай свое образование и эрудицию. Люди могут нормально общаться, если не чувствуют, что один возвышается над другим.

👉люди хотят быть на равных, во всяком случае для того, чтобы сложился диалог.

( Читать дальше )

QLua: таблица крупных "склеенных" обезличенных сделок

- 03 апреля 2020, 15:06

- |

В терминале QUIK ордерлог недоступен, поэтому надо как-то эвристическим образом определить, что набор обезличенных сделок относится к одной и той же рыночной заявке. Например, можно проверять, что инструмент в текущей сделке совпадает с инструментом в предыдущей сделке, направление сделки то же самое, время сделки совпадает с точностью до миллисекунд, и цена при покупке растёт, а при продаже — падает.

Если суммарный объём не менее какой-то границы, которую можно задать для каждого инструмента индивидуально, такие «склеенные» сделки выводятся в таблице. В ней указаны:

— суммарный объём;

— количество обезличенных сделок, которые были склеены;

— начальная цена и конечная цена;

( Читать дальше )

Бета-коэффициент для инвестора - полезен или нет?

- 01 апреля 2020, 22:14

- |

🅱️-коэффициент в инвестициях называют мерой систематического риска. Это может быть как риск по отдельному активу (акции или облигации), так и по всему портфелю. Ты же помнишь, что риск по бумаге — это волатильность? Так что бета-коэффициент можно считать еще и мерой волатильности бумаги.

✅В общем случае принято считать, что волатильность актива с B=1 будет равна волатильности рынка. Растет рынок на 10% — вместе с ним растет на те же 10% и актив. Падает рынок — падает актив.

✅Есть активы с B>1. В таком случае, их волатильность выше среднерыночной. Например, у акции Сбербанка B=1,3. Это значит, что при падении индекса Мосбиржи на 10% акции Сбербанка в среднем падают на 13%.

✅Есть и защитные активы с B<1. Их риск меньше среднерыночного. Во время падения рынка они помогают сделать портфель более стабильным и менее волатильным. Например, Бета коэффициент акции Фосагро равен 0,16. Кстати, один из самых низких Бета-коэффициентов имеет ETF на еврооблигации российских компаний SBCB, который есть в моем модельном портфеле (https://intelinvest.ru/public-portfolio/46121/?ref=51165). Бета этой бумаги равен минус 0,77, то есть чаще всего этот актив растет при падении рынка. Именно поэтому я держу такую бумагу в портфеле — для хеджирования рисков на период кризиса.

( Читать дальше )

Дефолт- неплохой фильм о кризисе. Корейцы сняли, но смотрится на одном дыхании.

- 22 марта 2020, 21:22

- |

https://www.youtube.com/watch?v=gI0wq__m7oQ

Мда. Для тех, кто слишком напрягается в воскресенье. Все будет хорошо, Америка немного обрушится, СиПи негромко обвалится до 1500, может ниже.

Рубль отскочит до 120, но вернется на 80- уже проходили.

Никакой паники, мы же трейдеры- мы знаем, что будет происходить, поэтому спокойно смотрим кино.

Зарабатывайте.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал