Избранное трейдера Алексей Севастьянов

Чтение книг?! А на хрена оно надо?!!! - 2

- 27 апреля 2020, 17:05

- |

Итак, продолжим тему, которая не оставила равнодушными многих.

Начало здесь: https://smart-lab.ru/blog/612585.php

После первого поста этой серии выяснилось, что на Смарте много людей читающих. Да, еще и качественной фантастикой не пренебрегающих. Это явилось для меня приятным сюрпризом. Все-таки Смарт-лаб, это своеобразный срез общества. Думающая элита, так сказать!)))

По совету многих, ознакомился с Лю Цысинем, который мне раньше не попадался (китаец все-таки). Ну, несколько не допонял я, откуда столько восторгов. Но мои пристрастия тоже ведь не всем ясны. Это нормально.

Некоторые в прошлый раз поблагодарили за малоизвестный «Таганай» в подборке.

Так, оказывается я не один такой, кому он вдруг приглянулся до глубины души! Вчера мне Опера выдала квадратики Дзена, в одном из них разбирают, ни много ни мало, «молодых звезд российской мистики». Вот оно че, оказывается!

( Читать дальше )

- комментировать

- 5К | ★20

- Комментарии ( 14 )

Чем я занимаюсь на самоизоляции?

- 24 апреля 2020, 14:14

- |

Друзья, хочу рассказать о том, чем мне удалось заняться в режиме самоизоляции.

Надо сказать, что я не сижу безвылазно дома, и поскольку явлюсь управляющим партнёром Инвестиционного партнёрства ABTRUST, а с юридической точки зрения – лицом, имеющим право действовать без доверенности от юридического лица – в «простонародии» Генеральным директором, то я все равно периодически езжу на работу в офис. Конечно, у меня есть QR-пропуск и я подавал разные списки на mos.ru. Но как говорится – «Береженного Бог бережет», поэтому я стараюсь минимизировать свои передвижения и принимаю все возможные меры предосторожности, несмотря на сомнительность их эффективности.

Как и у многих, кто работает в сфере управления инвестициями, я несильно привязан к месту своей работы. Просто у меня в офисе прекрасно оборудовано рабочие место, установлена масса полезных программ, таких как Matlab, и там же находится вся моя инвестиционная библиотека. Перевезти всё это домой не представляется возможным, да к тому же дети всё равно не дадут полноценно всем этим пользоваться. Но работать надо, и желательно минимизировать все возможные издержки.

( Читать дальше )

Трагедия на 60,640 контрактов CLJ0 на Московской бирже.

- 21 апреля 2020, 01:02

- |

Сегодня он упал на планку $8,84 и остался на ней лежать.

Вы могли просто разорить себя, просто взяв и купив с планки.

Потому что на 1 купленный по 8,84 контракт вам придется выплатить....

Смысл в том, что это российский контракт, который торгуется на Московской бирже, а его исполнение привязано к американской нефти WTI, которая торгуется в США на Nymex. Вот правила биржи по исполнению нашего контракта:

Цена исполнения контракта считается равной значению расчетной цены (Settle Price) соответствующего фьючерса Light Sweet Crude Oil Futures, которая определяется биржей NYMEX и публикуется на сайте CME Group по адресу www.cmegroup.com в последний торговый день, предшествующий дню исполнения соответствующего фьючерса Light Sweet Crude Oil Futures. (Информация о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures размещена на сайте www.cmegroup.com в открытом (бесплатном) доступе, значение цены выражено в долларах США за 1 (один) баррель нефти сорта Light Sweet Crude Oil. Биржа и Клиринговый центр не несут ответственности за недостоверность, неполноту и несвоевременное обновление информации о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures на сайте www.cmegroup.com, а также за сбои в работе указанного сайта.)https://www.moex.com/ru/contract.aspx?code=CLJ0&utm_source=www.moex.com&utm_term=clj0

Прикол однако в том, что если контракт американский торговался непрерывно целый день и упал в минус, правила Московской биржи ограничили падение фьючерса так называемым нижним лимитом торгов, в результате чего фьючерс упал на планку $8,84 и тем кто «попал» продать свои контракты на Мосбирже уже было невозможно.

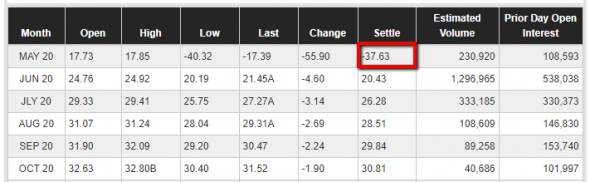

Цена Settle price 20 апреля составила -$37,63. Вот ссылка на табличку:

https://www.cmegroup.com/trading/energy/crude-oil/light-sweet-crude_quotes_settlements_futures.html

Если финальный сеттлмент был сегодня (я так и не понял до конца, сегодня или завтра), то покупатель 1 контракта с планки в итоге бы должен был бы перевести продавцу 8,84+37,63=$46,47х10 (10 это размер контракта). то есть -$465.

Завтра по идее по майскому контракту уже торгов нет так как:

If the 25th calendar day is not a business day, trading terminates 4 business days prior to the 25th calendar day of the month prior to the contract month

При ОИ = 60 тыс контрактов, чей-то убыток составит $28 млн. (Это только относительно цены планки, а ведь покупцы покупали то выше)

В следующий раз хорошенько подумайте, прежде чем купить какой-либо фьючерс с планки😀

Как говорится, не влезай, убьет, в самом прямом смысле.

Есть конечно ряд вопросов:

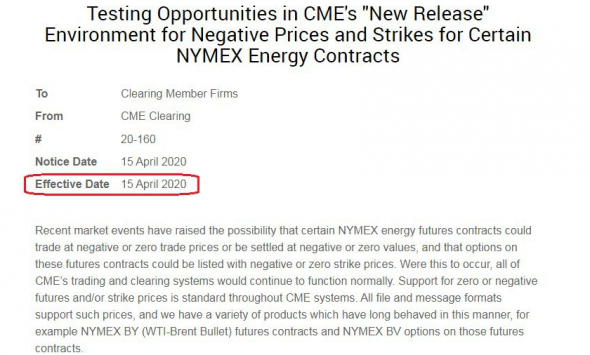

👉почему на cme не сработал нижний лимит $0,01

👉как мосбиржа будет исполнять контракты, если сеттл прайс -$37?

Говорят, что американская биржа заранее предвидела вариант отрицательных нефтяных цен и с 15 апреля сняли эти лимиты.

https://www.cmegroup.com/notices/clearing/2020/04/Chadv20-160.html#pageNumber=1

Вот жеш кто-то мог разбогатеть, если бы вовремя прочитал этот релиз и поверил в него.

Мораль сей басни?

👉Господа, когда ЦБ хочет ввести квалификацию инвесторов, ЦБ знает что делает. Ведь вы, торгуя фьючерсы, вряд ли думали, что ваш лонг в нефти может упасть на планку, что вы не сможете его закрыть, а исполнят ваш контракт глубоко в минусе, потому что таков регламент биржи.

Ну а у срочного рынка Московской биржи уже второй большой прикол с нефтяными фьючерсами за последние два года. (Предвижу уже как летят камни в адрес срочного рынка😢). Причем в этот раз мне кажется куда гораздо круче, чем тот который случился в декабре 2018 года.

Но положа руку на сердце, давайте признаем: деривативы — это опасный инструмент, и тот кто ими торгует, должен полностью понимать специфику инструмента. Поэтому ответственность лежит на каждом, кто покупает и продает фьючерсы, ведь вы автоматически соглашаетесь с регламентом биржи.

А возможно и обойдется, ведь народ наш в основном торгует Brent на Мосбирже, а не WTI, поэтому надеюсь, что пострадавших будет не так много как в 2018-м.

Лучшие российские компании для инвестора

- 18 апреля 2020, 14:27

- |

Уточнение:

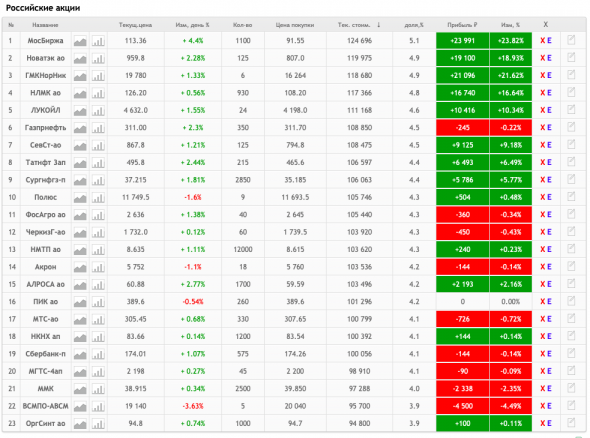

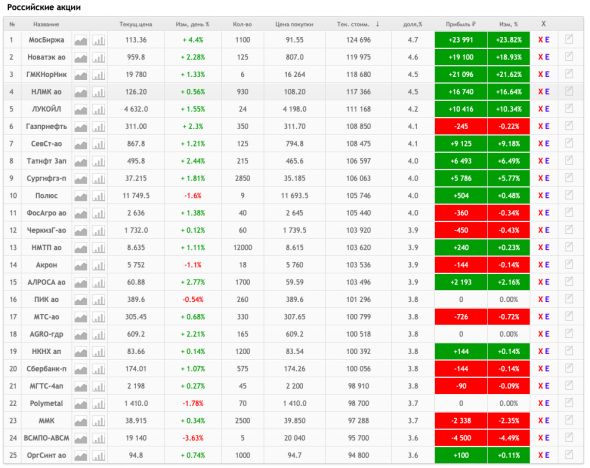

Растущие компании — это не те компании у которых растет баланс (типо Газпрома), а которые имеют рост акций с момента начала торгов по сей день + платят дивы.

Я накидал список, возможно что-то упустил. В идеале нужно 20 компаний в портфеле, по 5% в компанию вполне достаточно для диверсификации.

P.S. Благодаря коллективному разуму смартлаба добавил — Полиметалл, РосАгро. Получилось 25 компаний, по 4% в каждую.

( Читать дальше )

10 мифов о трейдинге от В.Олейника.

- 16 апреля 2020, 15:40

- |

Грааль для бессмертных с zerohedge. Ежеквартальная ребалансировка портфелей фондов

- 14 апреля 2020, 11:07

- |

Карантин, нефть по 25, прогнозируемый спад ВВП от 2 до 5 %, ВВП(другой) подымает налоги чтобы поддержать Россиян — И БАБАЦ! Мы получаем один из мощнейших отскоков по SnP и MOEX за всю историю. Вопрос ЗАЧЕМ?, терзал так сказать не переставая.

Прочитал некоторое время назад интересную идею о том что в конце – начале квартала возможно контр-трендовое движение из-за того что фонды должны проводить ребалансировку портфеля. Надо тестить...

Почитать можно здесь у Тимофея: https://smart-lab.ru/blog/610172.php

Или прямиком на Zerohedge: https://www.zerohedge.com/markets/traders-betting-850bn-buyer-market

Суть очень простая. У фондов определённое соотношение облигаций / акций в портфеле. И после роста рынка акций – они должны в конце квартала их продавать. А после падения рынка акций – фонды должны покупать эти самые акции. Чтобы соотношение их не менялось.

Идея прикольная, очевидная. А главное фундаментальная и ёмкая. Теоретически эти самые фонды могу очень сильно двигать рынок, не зависимо от того кому и чего хочется. Мне стало интересно это затестировать. Данные по индексам скачены за 20 лет. Садимся писать бота…

( Читать дальше )

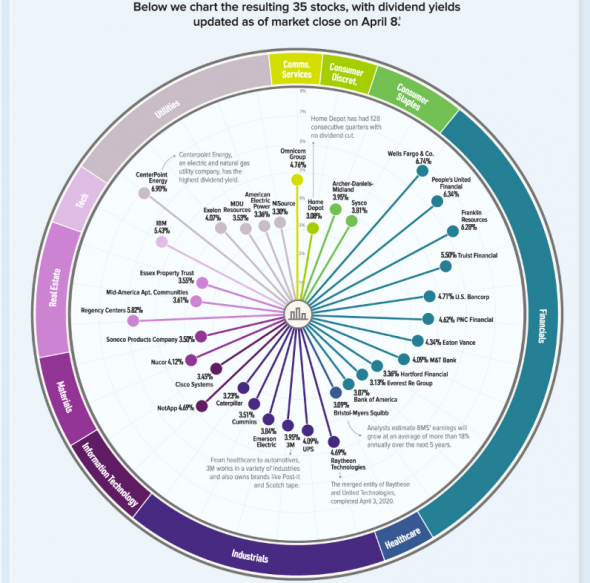

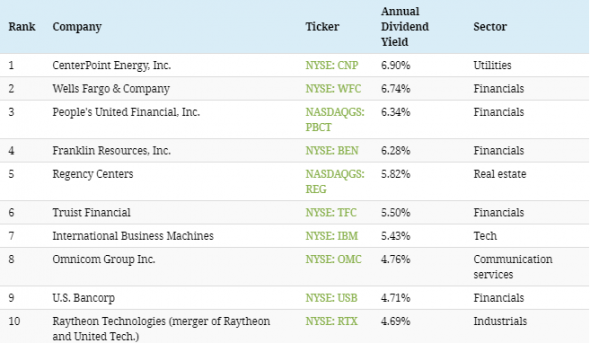

35 лучших акций с дивидендной доходностью на рынке США.

- 13 апреля 2020, 22:05

- |

По оценкам Goldman Sachs, дивиденды по акциям S&P 500 в этом году снизятся на 25%.

К каким акциям могут обратиться инвесторы для получения стабильного распределения и относительно высокой дивидендной доходности?

35 акций, которые могут соответствовать этим критериям, по данным Goldman Sachs.

Goldman Sachs определил акции из индекса Russell 1000.

Минимальная годовая дивидендная доходность составляет 3%

Кредитный рейтинг S&P не менее BBB+

Достаточно наличных денег на руках у компании

Сильный баланс

”Разумные" коэффициенты выплат

( Читать дальше )

- комментировать

- 15.3К |

- Комментарии ( 13 )

Tatarin: 10 интересных акции у которых еще есть потенциал отскока

- 12 апреля 2020, 10:01

- |

Эти часть интересных акции у которых ещё есть потенциал отскока и по сравнению с другими акциями не настолько сильно показали отскок. Хотя смотря на график многие от минимумов показали отскок 30-100% и думаю это ещё не предел.

Я сам не додержал и вчера всё продал… надеюсь на следующей недели по америке будет откат вниз. Но как говорил, когда все ждут паления то это часто не происходит.

Мне сейчас сложно что-то советовать, если бы сам знал то давно был бы миллиардером 😏. Список этих акции у меня под наблюдением, это только часть 10 шт, а так примерно 60-70 бумаг есть интересных. К сожалению нету времени всё опубликовать и многие уже показали отскок хороший, но если американский рынок сходит ещё вниз как минимум на 7-10% то будут снова еще больше интересных акции для покупок.

На рынке присутствует страх и неопределённость, но правильно говорят когда все говорят что страшно покупать и советуют не покупать, а подождать ещё… я начинаю постепенно брать акции, тем более которые за 1.5 месяца упали на 70-85%. Я когда начал покупать я счёт разделил на две части, т.е. если акция от цены входа упала бы ещё на 25-30% я бы докупил. Сейчас я уже счёт разбил на три части, так как советую сразу не покупать на всё… для того чтобы была возможность купить ещё раз акцию, если она вниз ещё пойдёт.

( Читать дальше )

"Деньги, Время, Геморрой". Универсальная формула в маркетинге, продажах и управлении проектами

- 12 апреля 2020, 00:01

- |

= = = = =

Рекомендуемое чтение:

Как повысить цену на продукт или срезать trial без коллапса в продажах

Маркетинг в сфере финансов, B2B и сложных услуг (части 1, 2, 3, 4)

( Читать дальше )

Телекомы РФ и США. Часть 1 – МТС

- 11 апреля 2020, 17:31

- |

Приветствую, друзья! Сегодня я решил окунуться в сектор телекомов, как один из самых дивидендых и почти не пострадавших от влияния мер по борьбе с коронавирусом.

Для удобства Вы можете читать наши статьи в Telegram «ИнвестГазета»

Проанализировав обратную связь по последним опубликованным постам, я заметил, что слишком большой материал тяжело воспринимается, поэтому решил разбить обзор телекомов на несколько частей. Как написано в заголовке, в следующих частях мы попробуем разобраться в бизнесе зарубежных телекомов, что потребует больше времени на анализ. Поэтому, если вам интересна данная тема, ставьте лайки, делайте репосты, а я в свою очередь постараюсь максимально подробно и понятным языком изложить свое мнение по компаниям.

Находясь последние 2 недели дома на самоизоляции, я ощутил, как важен стабильный и надежный интернет. У меня, к сожалению, бывают глюки с ним, хотя провайдер достаточно крупный (Билайн), но дозвониться до них невозможно. А когда работаешь на удаленке, и вынужден каждые пол часа подключаться к удаленному рабочему столу заново, это немного напрягает. Я для себя решил в перспективе посмотреть других операторов, сделать резервный канал, так сказать. Возможно самоизоляция на дому сейчас окажет сильное влияние на переток абонентов от менее стабильных провайдеров к более стабильным, будем следить за их операционными показателями в текущем году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал