Избранное трейдера Pavvvel54

Стратегия "Хай-Лоу предыдущего дня".

- 08 января 2022, 12:54

- |

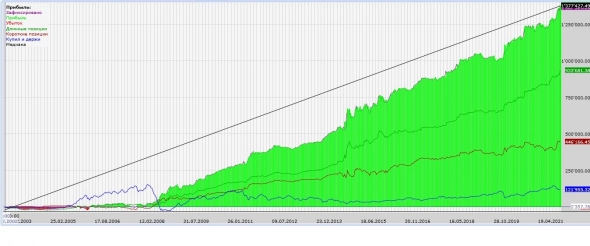

В 2019 году в TSLab сделал тесты стратегии «Hi_Lo», которая установлена в базовой версии этой программы. Смысл стратегии заключается в том. что вход в лонг осуществляется при пробитии хая предыдущей свечи, вход/переворот в шорт осуществляется при пробитии лоя предыдущей свечи. В TSLab мною был создан скрипт для тестирования одновременной торговли несколькими инструментами с целью диверсификации:

В результате тестирования и опыта торговли остановился на следующем варианте: торгуются фьючерсы RTS, Si, BR в соотношении 1:6:4, дневной таймфрейм. Результаты тестов за период с 01.01.2003 г. по настоящее время без капитализации, без учета комиссии и проскальзывания представлены ниже:

( Читать дальше )

- комментировать

- 9.9К | ★71

- Комментарии ( 165 )

10 лет торговли опционами

- 07 января 2022, 11:45

- |

Изучая посты вспомнил, что я уже 10 лет торгую опционами. Именно, в январе 2012 начался путь опционщика с изучения бесплатной лекции Твардовского https://youtu.be/TCe0LZeeDWo. Чтобы понять, как работают опционы, в том числе, какие риски несут потребовалось около недели. Меня удивляют платные и не дешёвые предложения, типа https://smart-lab.ru/blog/754445.php. Чтобы базово освоить опционы, не вдаваясь в математику, особого ума и тренера не нужно. Необходимо только желание.

Риски.

Главное было уяснить, что при продаже риск такой же, как как при удержании базового актива. Данное понимание оградило меня от больших неприятностей на торговом счёте. Придерживаюсь его и сейчас. Например, если у меня 300т.р. на депозите, то я могу себе позволить работать не более, чем 10-ю контрактами SR30000 (30000*10=300000).

Дешёвые опционы.

От работы с дешёвыми опционами я отказался на начальном этапе. Продажу краёв не рассматривал по двум причинам.

- Риски. С моим понятием риска можно было заработать копейки.

- Издержки. Например, когда продаёшь опцион с ценой 50 рублей, а платишь 5 рублей бирже и брокеру, издержки составляют 10%. Это тоже нарушало мои «не более 2-3%».

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 56 )

Обучите!!)

- 18 октября 2020, 17:45

- |

Скальпинг на фьюче нефти BR ! 8 ЧАСОВ СКАЛЬПА И !!! СЕРЬЁЗНЫЙ ПРОФИТ УЖЕ НА СЧЕТУ !!!

- 16 октября 2020, 19:27

- |

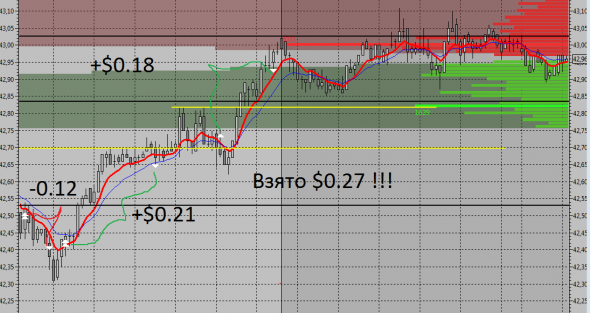

Известный писатель и учитель трейдинга Александр Элдер в своей книге «Трейдинг с доктором Элдером» пишет, что вы никогда не сможете брать весь дневной диапазон хода цены, берите часть и радуйтесь. В нефтяном контракте BR (фьючерс) сегодня такой диапазон составил до вечернего клиринга $43.12 -42.31, всего $0.81, мне удалось взять $0.27! Сделав всего 3 скальперских сделки за 8 часов работы. Торговал 4 -мя контрактами. И это принесло мне

Вот график:

( Читать дальше )

Зачем клиенту ВТБ нужна ЭЦП

- 27 августа 2019, 09:46

- |

На этот вопрос напрашивается короткий ответ и сразу: «Чтобы в офис ходить как можно реже!».

Однако, после выпуска ВТБ мобильного приложения «Мои инвестиции» кажется, что ситуация изменилась. Приложение «Мои инвестиции» позволяет подписывать ежемесячные реестры поручений с помощью СМС-кода. Да и в Личном кабинете клиента на портале olb.ru появилась возможность подписывать распоряжения на вывод денежных средств, также, с помощью СМС-кода.

Но не спешите «хоронить» ЭЦП, она может еще быть незаменимой. Нет ей альтернативы при открытии субсчетов и субпозиций.

Когда у инвестора много разных идей и он формирует различные портфели — очень удобно для каждого портфеля открыть свой субсчет.

Субсчет, по своей сути, это отдельный «кармашек» для торгов с деньгами и бумагами. И, хотя, и все деньги хранятся на брокерском счете 306000000000, а все бумаги на одном счете депо — субсчета позволяют разделять их при осуществлении торговли. К сожалению, налоговый расчет FIFO с данным разделением не считается. Налоги расчитываются по общему счету депо, первая купленная бумага — считается проданная первой.

( Читать дальше )

Набор трейдеров

- 16 декабря 2015, 16:33

- |

Всем, кто заинтересовался просим писать на адрес: stgic@yandex.ru

Просьба в письме указать город в котором вы проживаете, ФИО, возвраст, номер телефона, опыт торговли на фондовом, срочном, валютном рынках.

Подробности в ответ на ваше письмо.

Опционы в качестве стопов направленных интрадейных позиций. Практика применения.

- 05 декабря 2015, 19:02

- |

Идею заимствовал у Дмитрия Новикова, топик http://smart-lab.ru/blog/286594.php

Сидеть и наблюдать за своими основными позициями просто так скучно, хотелось себя чем-нибудь развлечь. Вот и решил опробовать данную стратегию. В качестве базового актива (БА) были выбраны фьючерсы на Газпром и Сбер., чтобы не путались пробные позиции с основными, где инструменты RI и SI.

Вкратце стратегия такая: если хотите зашортить БА, то продаете, естественно, фьючерс, покупаете кол в деньгах или около и продаете дальний пут. Зачем, читайте первоисточник.

Возникает естественный вопрос, а не проще ли купить пут? Конечно проще, но с позицией, состоящей из купленного пута, вы ничего не сможете сделать хорошего, если БА начнет расти.

Пут быстренько обесценится, к тому же, тетта будет против него.

Как раз самая моя первая позиция по шорту Газпрома, открытая 23.11.2015 на весьма символическом объеме в 10 контрактов, это наглядно и продемонстрировала. БА начал бурно расти и позиция стала приносить убыток, который я решил не фиксировать окончательно, а попытался побороться. Хорошо выросли колы, которые и были откуплены с профитом. На следующий день была оставлена позиция из 10 проданных путов и 10 проданных фьючерсов, которая в совокупности представляла из себя позицию из проданных «голых» колов. Расчет был на то, что БА несколько отскочит, а проданные путы отдадут тетту и убыток будет несколько меньше. И то ли расчет был верный, то ли просто повезло, ведь 24.11.2015 был сбит наш бомбардировщик, рынок начал снижаться и позиция была тут же закрыта с прибылью (см. ниже).

( Читать дальше )

В помощь новичкам и себе на хлебушек. Ч.4

- 01 декабря 2015, 10:47

- |

Итак, поскольку мне нужно уезжать, всех роботов отключила. Коротенький отчет. Сегодня снова хорошо отработала 700-я ема. Наличие коротких ТП на часть позы свело к минимуму лосей на пиле. У меня их не было. Поза закрыта принудительно. Профит сами можете посчитать, взглянув на график. Сейчас тестирую еще одного бота на Боллинджере. Все хорошо, но засада в автостопах. Они выставляются снова при частичном закрытии позиции. Пока буду разбираться с ними.

Большая просьба к тем, кто получил скрипт и использует. Пишите, что получилось, что — нет. Давайте вместе улучшать нашу торговлю. Можно в личку.

Удачи!

О опасностях подстерегающих при оптимизации, и о том как снять розовые очки при опитимизации ТС.

- 28 ноября 2015, 13:43

- |

О опасностях подстерегающих при оптимизации, и о том как снять розовые очки при оптимизации ТС.

В процессе составления ТС, особенно при использовании индикаторов с настраиваемыми параметрами неизменно встает вопрос: «А какие именно значения параметров использовать?». Часто при составлении ТС параметры которые были подобраны на «глазок» оказываются неустойчивыми либо вообще плохими на длительном куске истории, и сама собой возникает идея поиска наилучших параметров путем перебора всех возможных или каким либо методом. Но тут нас подстерегает один айсберг из за которого утонул не один Титаник.

Далее я буду писать все на основе 1 из своих АТС на языке mql4 и использовать тестер ТС входящий в пакет MQL4, (используемый инструмент EURUSD, используемый ТF-М15, оптимизируемый параметр-всегда Баланс, перид с 2012.01.01 по 2015.01.01) но данная проблема касается всех тестеров а так же АТС или ручных систем использующих какие либо параметры.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал