Избранное трейдера Олег Смирнов

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- комментировать

- ★310

- Комментарии ( 183 )

Дивидендная система инвестирования Ларисы Морозовой

- 19 мая 2016, 16:30

- |

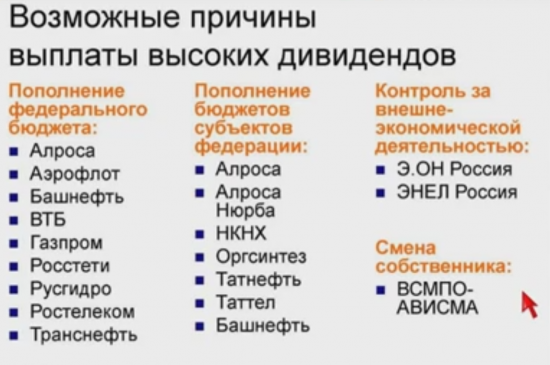

Покупка акций компаний, которые платят супер-дивиденды. Главное, — определить, почему компании платят супер-дивиденды и будут ли они платить эти дивиденды в дальнейшем. Для этого надо понять желание мажоритария платить дивиденды. Надо отметить, что вся система инвестиций Ларисы Викторовны построена на логике и здравом смысле.

Причины эти можно классифицировать:

- необходимость пополнения госбюджета (Газпром)

- необходимость пополнения бюджета субъекта (Татнефть, Алроса)

- желание иностранного мажоритария получить профит от дочки

- смена собственника, желание мажоритария заплатить по долгам за счет дивидендных выплат

- скупка акций менеджментом

- резкий рост чистой прибыли

- желание материнской компании получить прибыль от дочерних обществ

В реальности причин может быть много, Лариса Викторовна выделяет особо эти. Причины и желание платить дивиденды должны быть перманентными, а не одноразовыми. Если возникает уверенность, что мажоритарий больше не захочет платить хорошие дивиденды, то такую акцию можно продать сразу после отсеки (например, Новосибирскэнергосбыт).

( Читать дальше )

Имперская поступь Маска.

- 16 мая 2016, 17:02

- |

Кто он и как стал тем кто он есть в настоящее время Вам предстоит узнать из этих картинок:

( Читать дальше )

Экономические враки | Лимуд 2016

- 15 мая 2016, 20:10

- |

Экономика – это наука, не менее сложная чем медицина или квантовая физика. Её предмет – миллиарды людей, объединенных экономическими отношениями – несравнимо сложнее, чем даже человеческий организм. Тем не менее, экономические рассуждения – это модно, а анализ, оценки, прогнозы и выводы принято делать не только в кругу политиков и журналистов, но и за кухонным столом, вне зависимости от профессии участников. В медиапространстве рождаются (и проникают всюду, включая Белый Дом и Кремль) невероятные предрассудки и суеверия на экономическую тему. Между тем, разоблачить их очень легко – достаточно посмотреть на мир под правильным углом. Штук пятнадцать суеверий за время лекции мы успеем разоблачить.

Бизнес-Секреты 2.0

Молния! Шадрин - зарабатывает!

- 07 мая 2016, 14:21

- |

Пока околорыночники грызутся между собой, есть еще люди, которые зарабатывают на рынке!

Шадрин на инвестициях утроился за почти три года. А ещё… — https://www.e-disclosure.ru/portal/event.aspx?EventId=PVI3xb1mW0icri0-Ci40-C-AQ-B-B

Сущфакт по решениям СД и один из вопросов на повестке ГОСА УК Арсагера:

2.2.5. Утверждена рекомендация по размеру вознаграждения членов Совета директоров ОАО «УК «Арсагера»: вознаграждение членов Совета директоров ОАО «УК «Арсагера» по итогам 2015 года выплатить в следующем размере:

Капранов Э.Н. 205 025 рублей

Капранов И.Э. 205 025 рублей

Сизиков В.А. 170 854,17 рублей

Лернер М.Б. 205 025 рублей

Трусов А.Р. 170 854,17 рублей

Герасимов М.В. 205 025 рублей

Шадрин А.А. 205 025 рублей

«За» 6 голосов, «против» 1 голос.

Учитесь правильно инвестировать!

P.S. Теперь он сможет прикупить ещё акций Арсагеры…

Александр едет в гости к Баффету, часть 10, заключительная. Как Баффет меняет свою стратегию | Лучшие альтернативы Беркшира

- 06 мая 2016, 03:33

- |

Предыдущие серии Одиссеи:

Часть 0: Американский Шадрин. В гости к Дедушке Баффетту

Часть 1: Как меня забаннил Шадрин

Часть 2: осталось 50 дней. Почему долгосрочным инвесторам надо переходить с отрубей на пиво

Часть 3: осталось 48 дней. О стратегическом подходе к инвестированию

Часть 4: осталось 45 дней. Лже-Баффетт из Техаса

Часть 5: Откровения долгосрочного инвестора часть 1.

Часть 6: поездка в Омаху, день первый !

Часть 7: Загадочное письмо | По баффетовским местам Омахи | Регистрация на годовое собрание

Часть 8: Собрание Акционеров !

Часть 9: Подводим итоги | Кукла Александра ищет новых владельцев

( Читать дальше )

О местных скандалах, интригах и расследованиях...

- 04 мая 2016, 23:59

- |

Vanuta

Иван, в последнее время с удовольствием читаю Ваши разоблачения. Как и для многих (а может и нет), для меня ничего кардинально нового Вы не раскрываете, однако Ваша манера изложения очень импонирует. Однако смею заметить, что Вы поддаетесь даже на малейшие провокации. Зачем кому-то что-то доказывать в интернете, тем более на ресурсе, где счет среднего участника равен 50-100-500 тыр (нужное подчеркнуть)? Зачем выставлять фотографии, поднимать истории с долгами и заниматься отстаиванием своего реноме в рамках данного ресурса? ИМХО, любой опытный трейдер становится опытным трейдером только тогда, когда потеряет на рынке большую сумму (средний размер депозита смарт-лабовцев, естественно, даже увеличенный на порядок, не будет считаться этой суммой) и отобьет ее в разы. Так что пишите дальше в своем стиле, не поддавайтесь на провокации и, конечно, успешно закрывайте вопросы с Вашими кредиторами. Однако так и не понял, зачем Вам учить кого-то торговать (если это не Ваши дети, конечно)?

( Читать дальше )

Тезисы книги Уоррен Баффет "Эссе об инвестициях"

- 29 апреля 2016, 17:07

- |

Итак, начинаем:

1. Один из уроков гласит: избегайте компаний без благоприятных и длительных экономических и конкурентных характеристик.

2. Баффетт считает, что большинство рынков не безупречно эффективны, а приравнивать волатильность к риску — глубокое заблуждение, поэтому вся современная портфельная теория неэффективна.

3. Оценка такого рода инвестиционного риска потребует размышлений о руководстве компании, ее продуктах, конкурентах и уровне задолженностей. Вопрос в том, будет ли прибыль от инвестиций после выплаты всех налогов, по крайней мере, равна покупательной способности первоначальных инвестиций плюс справедливая ставка дохода.

4. Говоря о концентрации портфеля, Баффетт вспоминает Кейнса, который был не только блестящим экономистом, но и мудрым инвестором и считал, что инвестору следует вкладывать большие суммы в две или три компании, которые он знает и руководству которых можно доверять.

5. Грэхем считал, что цена — это то, что платишь, а стоимость — то, что получаешь.

6. Принцип гласит, что не нужно инвестировать в ценную бумагу, если нет достаточных оснований для уверенности в том, что заплаченная цена намного ниже, чем полученная стоимость.

7. В любом инвестиционном поведении нужно остерегаться того, что Баффетт называет «институциональным императивом». Развитие организаций порождает сопротивление переменам, поглощение имеющихся корпоративных фондов и рефлексивное одобрение неоптимальных стратегий генерального директора его подчиненными. Вопреки тому, что обычно преподается в школах бизнеса и школах права, эта всепроникающая сила часто вмешивается в рациональный процесс принятия решений. В конечном итоге институциональный императив ведет к ментальности следования за толпой и появлению не индустриальных лидеров, а инвестиционных подражателей — тому, что Баффет называет стадным подходом к делу.

8. Действительно, большинство поглощений ведет к снижению стоимости, говорит Баффет.

9. Баффетт подчеркивает, что финансовые отчеты должны помочь потребителю ответить на три основных вопроса о компании: какова приблизительная стоимость компании, ее вероятная способность выполнить будущие обязательства и насколько хорошо ее руководители справляются с управлением компанией

10. Разница между учетным и экономическим гудвиллом хорошо известна, однако логика Баффетта заставляет ее звучать по-новому. Учетный гудвилл является, по существу, суммой, на которую цена покупки компании превышает справедливую стоимость приобретенных активов (после вычета задолженностей). Он заносится в баланс как актив, а затем списывается как ежегодный расход, обычно через 40 лет. Таким образом, учетный гудвилл, приписанный этой компании, с течением времени уменьшается на совокупную величину данной статьи расхода.

11.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал