Избранное трейдера Алексей Козлов

Options Opportunity Researcher - Инструмент поиска опционных Десятикратников (сделок с доходностью выше 1000%)

- 13 октября 2016, 14:30

- |

( Читать дальше )

- комментировать

- 746 | ★7

- Комментарии ( 6 )

Доклад «Оптимизация портфеля алгоритмических стратегий» на конфе смартлаба 24.09.16

- 30 сентября 2016, 12:00

- |

Доклад «Оптимизация портфеля алгоритмических стратегий»

1. Введение

В чем состоит цель подобной оптимизации? Представим, что у нас есть набор алгоритмов, каждый из которых обладает некоторыми статистическими свойствами, из которых наиболее важными для нас являются доходность и максимальная величина просадки. В основе каждого из алгоритмов лежат разные стратегии, которые, тем не менее, могут быть коррелированы между собой в разной степени, торговля также может вестись на разных инструментах. В качестве примера приведу характеристики стратегий, которые были разработаны нашей командой и применяются в боевых торгах в настоящее время:

Так как свойства каждого из алгоритмов отличаются, возникает проблема: каким образом распределить между ними доступный капитал для того чтобы:

1. Максимизировать доход при заданном уровне риска ( то есть максимальной величине просадки)

2. Минимизировать риск при заданной доходности

Если дать, например равные доли капитала каждому алгоритму, то, очевидно, что такое распределение не будет оптимальным, так как мы не учитываем характеристики, присущие стратегиям. Не будет оптимальным и тот случай, когда мы, например, выделяем капитал пропорционально относительной доходности каждого алгоритма, здесь мы игнорируем значения волатильности, то есть риска, стратегий.

2. Модель Марковица

Задачу оптимизации попробуем решить, применив теорию оптимального портфеля, разработанную Марковицем, точнее некоторые последующие ее модификации. Обычно данная теория применяется для долгосрочного инвестиционного портфеля, состоящего из различных активов, например акций. Кратко суть теории.

( Читать дальше )

Про шорт Сбербанка

- 08 сентября 2016, 13:22

- |

Статья специально для тех кто застрял в шортах сбербанка. От программиста и кванта.

Во первых

Сбербанк — один из самых трендовых инструментов на Московской бирже. Любой алгоритмист Вам об этом расскажет. Это первое что ты понимаешь, когда начинаешь использовать статистический подход к трейдингу.

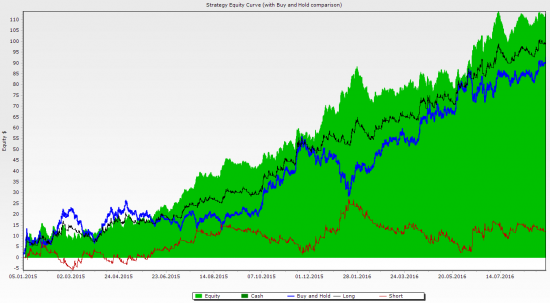

Вот так выглядит эквити трендового робота на акциях Cбербанка:

Нормально, да?

Между прочим, вот ссылка, на моём сайте Вы можете скачать его совершенно бесплатно!

Во вторых

Застрял в шортах Сбербанка после нескольких лет торговли — прекрати торговать!

Серьёзно. Если такие простые и очевидные вещи о которых можно почитать и посмотреть из каждого утюга не уложились в голове за много лет активного трейдинга — ну пора наверное делать выводы какие-то.

( Читать дальше )

Структурный продукт "FinEx на стероидах - еврооблигации"!

- 24 июля 2016, 11:31

- |

На Мосбирже торгуется ETF FXRU, которая повторяет индекс еврооблигаций российских компаний. Способ репликации — физический (т.е. ФинЭкс реально покупает облигации), при этом купонные платежи реинвестируются. Инструмент имеет базовую валюту доллар США, но торгуется в рублях (в пересчете по курсу). То есть подвержен валютному риску — когда доллар растет к рублю, растет и цена FXRU, когда доллар падает — цена тоже падает. Нам бы хотелось купить этот облигационный индекс и получать доход от роста индекса и реинвестирования купонных платежей. Но при этом не зависеть от курса доллара. Важный момент, если мы сможем избавиться от влияния курса, то купонная доходность индекса (около 5%) будет долларовой, в пересчете на рубли. А 5% долларовой доходности это по нашим временам — это огого!

( Читать дальше )

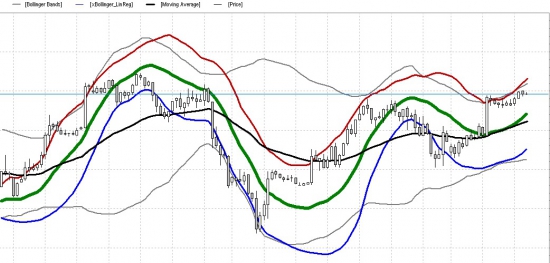

Альтернатива стандартному Болинджеру - Болинджер через линейную регрессию

- 09 июля 2016, 23:04

- |

При одних и тех же периодах — намного информативней и интересней...

Settings =

{

Name = "xBollinger_LinReg",

period = 40,

deviation=2,

line=

{

{

Name = "xBollinger_LinReg",

Color = RGB(0, 0, 255),

Type = TYPE_LINE,

Width = 2

},

{

Name = "xBollinger_LinReg",

Color = RGB(192, 0, 0),

Type = TYPE_LINE,

Width = 2

},

{

Name = "xBollinger_LinReg",

Color = RGB(0, 128, 0),

Type = TYPE_LINE,

Width = 6

}

}

}

function c_FF()

local AMA={}

local CC={}

return function(ind, _p,_ddd)

local period = _p

local index = ind

local vol = 0

local sigma = 0

local sigma2 = 0

local aav = 0

local bb = 0

local ZZZ = 0

if index == 1 then

AMA={}

CC={}

CC[index]=(C(index)+H(index)+L(index))/3

AMA[index]=(C(index)+O(index))/2

return nil

end

------------------------------

AMA[index]=AMA[index-1]

CC[index]=(C(index)+H(index)+L(index))/3

if index < (_p) then return nil end

period =_p

if index < period then period = index end

---------------

sigma=0

sigma2=0

aav=0

ZZZ=0

for i = 0, period-1 do

ZZZ=CC[index+i-period+1]

aav=aav+ZZZ

sigma=sigma+ZZZ*(-(period-1)/2+i)

sigma2=sigma2+(-(period-1)/2+i)^2

end

bb=sigma/sigma2

aav=aav/period

AMA[index]=aav+bb*((period-1)/2)

sigma=0

sigma2=0

sigma3 = 0

for i = 0, period-1 do

ZZZ=CC[index+i-period+1]

sigma2=aav+bb*(-(period-1)/2+i)

sigma=sigma+(ZZZ-sigma2)^2

end

sigma=(sigma/period)^(1/2)

return AMA[index]-sigma*_ddd,AMA[index]+sigma*_ddd, AMA[index]

end

end

function Init()

myFF = c_FF()

return 3

end

function OnCalculate(index)

return myFF(index, Settings.period,Settings.deviation)

end

Применение наивного байесовского классификатора на R для поиска закономерностей и прогнозирования

- 09 мая 2016, 13:48

- |

Мои статьи про R, машинное обучение, количественный анализ

В этом посте я расскажу о том, как применить машинное обучение для поиска закономерностей и прогнозирования.

Использовал эту статью: Применение машинного обучения в трейдинге

Начнем с проверки того, работают ли тренды и как влияет день недели на направление движения цены. И если работают, насколько они смещают вероятность в нашу сторону. Применим для этого наивный байесовский классификатор.

Теорема Байеса в теории вероятностей, как теорема Пифагора в геометрии.

Байесовская вероятность — это интерпретация понятия вероятности, используемая в байесовской теории. Вероятность определяется как степень уверенности в истинности суждения. Для определения степени уверенности в истинности суждения при получении новой информации в байесовской теории используется теорема Байеса.

( Читать дальше )

Мои статьи про R, машинное обучение, количественный анализ

- 07 мая 2016, 05:45

- |

- Мои шаги в сторону машинного обучения на R и немного про Si, Brent

- Расчет ожидаемого количества убыточных сделок подряд на R

- Применение логарифмов для расчетов со сложным процентом

- Построение модели для парной торговли акциями Google и Apple на R

- Анализ Brent с использованием языка R

- Количественный анализ графика нефти с применением R (продолжение)

- Гистограммы доходностей разных активов

- Применение наивного байесовского классификатора на R для поиска закономерностей и прогнозирования

О соотношении стопа к профиту

- 05 апреля 2016, 19:17

- |

Еще раз убедился в том, что я правильно сомневался в мифе о том, что тейк-профит всегда должен быть больше стоп-лосса в 2-3 и более раз.

Рассматривается такой пример. Пусть есть лотерея, которая стоит 1$, а выигрыш в ней 1000 000$. Казалось бы, соотношение 1: 1000 000 риск к доходности — это фантастика для трейдера и выгодная сделка. Но это не так. Дело в том, что если 2 миллиона человек купят такую лотерею, то мат. ожидание выигрыша составит: (1 / 2000 000) * 1000 000 — 1 = 0,5 — 1 = — 0,5. То есть покупая за 1$ лотерею, нам в долгосрочной перспективе будет возвращаться только 0,5$.

То же самое и в трейдинге. Ваш тейк профит может быть далеко от стопа, но какова вероятность того, что этот тейк профит будет достигнут до того, как снимут ваш стоп? Особенно, если ваш стоп меньше волатильности на этом таймфрейме? Я думаю, вероятность будет сильно меньше 1. А вот вероятность снятия стопа, который меньше волатильности — около 1.

То есть этот немаловажный аспект тоже надо учитывать. Не все это знают, надеюсь, будет полезно.

Каждой твари по паре: pair trading для начинающих

- 31 марта 2016, 14:07

- |

Многие начинающие инвесторы полагают, что зарабатывать на фондовом рынке можно только при росте котировок на выбранный актив. Инвесторы чуть поопытнее знают о коротких позициях, позволяющих зарабатывать на снижении стоимости актива. Но стоит помнить, что существует целый класс так называемых «market-neutral strategies» — стратегий, позволяющих зарабатывать вне зависимости от общего направления движения рынка. Самая простая из подобных стратегий называется «pair trading» («парный трейдинг») и сегодня я вам о ней расскажу.

( Читать дальше )

Опционы для начинающего. С чего начать изучение? Советуйте!

- 09 марта 2016, 20:33

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал