Избранное трейдера mvc

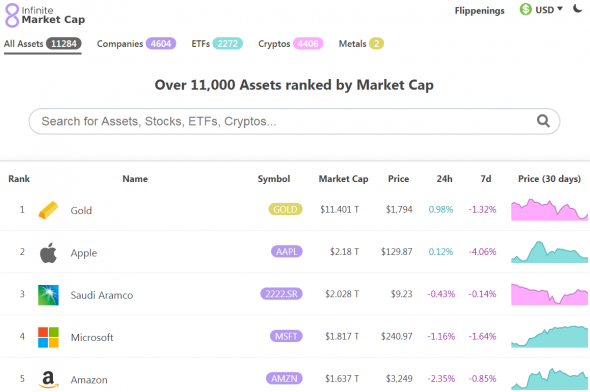

Отличный сайт. 8marketcap.com Пользуйтесь.

- 22 февраля 2021, 14:06

- |

Выдает данные по капитализации.

11284 актива

4604 компаний

2272 ЕТФ

4406 криптовалют

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 8 )

Если ты пришел к трейдингу.

- 20 февраля 2021, 09:55

- |

Здравствуйте мои маленькие жители социальных сетей, ценители красивой жизни, быстрых авто, мечтающие о дальних странах и не желающие работать на дядю. Вы совсем недавно, по совету менеджера из банка, а может известного блогера, заколачивающего миллионы, пришли на биржу для обретения свободы и финансовой независимости. Вы молодцы, это достойное желание. Скорее всего вы пока не представляете, через что вам придется пройти и конечно учиться вы будете только на своих ошибках. Но позвольте кое-что сказать.

- Первое. Все в нашей жизни устроено по принципу зеркала, или бумеранга. Об этом сейчас много пишут. Почитайте об этом. Подумайте и поработайте над этим.

- Будьте уверенным оптимистом. Настоящим оптимистом. Глубоко в душе. Даже сам факт того, что вы родились (насколько я понимаю, вероятность этого очень небольшая), живы до сих пор, у вас есть глаза, руки, ноги, если вы ещё и физически здоровы, говорит о том, что вы просто счастливчик. Вы может быть скажете, а как же быть оптимистом, когда вокруг столько упырей, проблем и говна, а рынок прет против вас? Знайте, все это говно, все события в вашей жизни (и на бирже в т.ч.), являются результатом вашего отношения к жизни, а не причиной этого. Осознавайте это. Что бы не происходило на рынке – отнеситесь к этому с пониманием, но без негатива, который усугубит ситуацию. Вселенная всегда пытается заботиться о вас и дает вам все то, что вы транслируете.

- Анализируйте свою эмоциональную устойчивость и, при необходимости, поработайте над своим эмоциональным состоянием. Вы должны пребывать в состоянии эмоциональной стабильности. Рынок – это прежде всего энергетическая структура, так называемый эгрегор, основной целью которого является не забрать у вас деньги, а питаться вашей энергией. Вы это осознаете, когда на рынке будут происходить абсолютно неадекватные по вашему мнению вещи – когда рынок в отсутствии всяких законов, правил и логики будет идти именно против вашей и только вашей! позиции. Даже если вы само спокойствие, он будет идти против вас долго и бесповоротно, вызывая страшные и драматические состояния, выбивая вас из равновесия. В такой ситуации ваши психоэмоциональные реакции могут привести к последствиям несоизмеримым с суммой денег, которую вы теряете. Разрыв отношений с близкими, больница, тюрьма, самоубийства – все это случается с трейдерами именно по причине эмоциональных отклонений. Эгрегору вообще без разницы хулиард у вас или одна тысяча рублей на счету, для него денег вообще не существует в привычном понимании. Это поводок, чтобы дергать вас и в итоге сожрать. Все эти минимумы и максимумы на рынке, важные ценовые уровни на графике, точки разворота – уровни боли и слез. Цена идет в ту сторону и до тех пор, пока боль и слезы не достигнут своего апогея. Помните об этом, сохраняйте душевное равновесие, не отдавайте свою энергию, она вам нужнее и важнее всяких денег.

- Пункт 3 будет легче исполнять, если будете работать (играть) с суммой, потеря которой не создаст какие-либо серьезные проблемы для вас и не повлияет на привычный ритм жизни (хотя может быть поменять кардинально свою жизнь – это то, что вам действительно нужно).

- Не советую совершать сделки в состоянии измененного сознания, то бишь под влиянием алкоголя, наркотиков, лекарственных средств и при любых состояниях эмоциональной нестабильности, а также в период технических проблем на стороне биржи, брокера, провайдера и т.д. По опыту ни к чему хорошему это не приводит.

( Читать дальше )

Так будет обвал или не будет в ближайшие недели? Взгляд с кресла.

- 19 февраля 2021, 13:22

- |

Рынок перед кризисом, как молоко на плите- сначала вскипает, затем выливается за борт. Если вовремя выключить, то что-то останется. Если не выключить- пригорит все дно, нахрен. Картина маслом.

За последние дни увидел несколько комментов на тему обвала, хочу пульнуть свое мнение.

Кризисы-это необходимость капиталистической системы, они теоретически даже планируются, но реакции регулятора всегда запаздывают и «молоко убегает».

Кто-то крупный и нерасторопный попадает по раздачу и гибнет. В 2008г. Банк Лемон Бразерс. Остальных спасают, заливая деньгами, в обмен на «долю». (Сити банк-например)

Есть много показателей, говорящих о перекупленности того или иного сектора, акции, облигации и т.д.

Есть отдельные моменты, которые подмечаются экономистами и трейдерами и которые часто озвучиваются.

Я бы отметил для себя следующие 2 простых момента:

1. Все кризисы в США начинались на хаях нефти (это отмечают многие эксперты), это можно легко проверить полазив по графикам нефти. Иначе говоря, кто-то задирает цену на нефть на Нью-Йоркской бирже (кто-то очень большой), а потом рушит ее вниз, зарабатывая большие деньги в небольшой промежуток. Сейчас нефть еще лишь теплая, кипячение более реально на 86-87 баксах. Ждем брент до этих уровней, плюс минус, как говорится.

( Читать дальше )

10 картинок дня, или Брошка Набиуллиной

- 17 февраля 2021, 22:53

- |

CDS — кредитные дефолтные свопы. Чем выше график, тем выше вероятность дефолта России по гособлигациям. Низкие значения графика говорят о высокой надёжности государственных ценных бумаг.

В этом графике сумма всех знаний трейдеров о текущем положении дел в России плюс прогнозы на будущее. Вероятность новых санкций и эффективность старых, сила или слабость рубля, динамика цен на нефть, устойчивость власти, протестная активность, перспективы роста/падения ВВП, здоровье Путина и брошка, надетая Набиуллиной на очередном заседании Центробанка. Всё это сконцентрировано в цене этого инструмента.

Когда что-то зашатается, график полетит вверх как весной 2020 г. А пока всё норм.

---

Доля нерезидентов на российском рынке ОФЗ.

На 1 января 2021:

Объём рынка ОФЗ: 13,669 трлн рублей

В руках нерезов: 3,191 трлн рублей

Доля нерезов: 23,3%.

( Читать дальше )

Как рассчитывается срок владения акциями, если идет активная торговля эмитентом с одного счета? Например, купил 200 акций Газпрома, 100 из них держу 5 лет, а второй сотней спекулирую.

- 14 февраля 2021, 13:17

- |

Будем падать или расти?

- 14 февраля 2021, 11:19

- |

В связи с этим мы видим уже приход нерезидентов на наш рынок. После нового года, я уменьшил позиции до 30% акции, но сейчас опять начал набирать позицию. Я не пытаюсь гадать, что будет завтра. Я лишь рассчитываю цену акции исходя из нынешней стоимости денег и прибыли компании. И при нынешней стоимости денег, и ценах на ресурсы многие наши акции очень недооценены. И выйти из позиции меня может заставить только повышение стоимости денег или обвал цен на товары компании, мне плевать на график в краткосрочной перспективе. А с учетом тенденций цен на товары во всем мире, пока налицо мировая инфляция, но это не точно.) Поэтому в планах войти на 70% в акции и 30% оставить (в корот ОФЗ и синтетика) на всякие спекулятивные скачки рынка. Порой он делает очень щедрые подарки.

( Читать дальше )

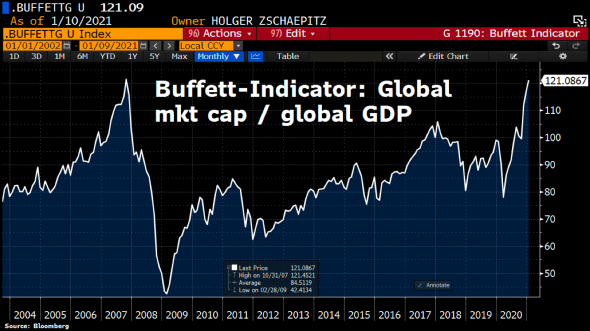

Бесполезный индикатор Баффета

- 14 февраля 2021, 10:03

- |

Часто упоминают о текущих высоких значениях Индикатора Баффета (см. рис.). Это соотношение Капитализации рынка к ВВП. Индикатор во многом схож с мультипликатором P/S (соотношение Капитализации рынка к Выручке компаний), который показывает сколько готовы платить инвесторы за 1 единицу выручки. Схожая идея и у мультипликаторов P/E, EV/EBITDA и др.

Аналитическая/прогностическая ценность этих индикаторов всегда была низкой, а в наши дни особенно.

При беспрецедентно низких процентных ставках требования инвесторов к доходности акций снижаются. Логично, что, когда государственные облигации приносят 5%, желаемая доходность по акциям может быть 15%. Но когда деньги стоят крайне дешево, и безрисковые инструменты приносят 1-2%, инвесторов может устроить доходность по акциям 6-10% — и они будут не против покупать их по более высоким ценам, снижая свою будущую доходность и задирая значения мультипликаторов вверх.

( Читать дальше )

10 лучших дивидендных акций. Рейтинг РБК

- 13 февраля 2021, 17:17

- |

Пишите комментарии, также будем рады вашим оценкам.

Подписывайтесь на telegram-канал DIVIGRAM — будьте в курсе свежей аналитики дивидендных акций.

Денежный рынок. Банки.

- 12 февраля 2021, 19:07

- |

Совкомбанк.

Оценка баланса значительно улучшилась (банк более-менее переварил вливание в себя Экспресс-Волги). Текущая ликвидность (средняя между Н3 и ЛАТ/ОВТ) – 115,72.

Динамика банковских гарантий (91315П) к капиталу (000) растущая. На текущий момент этот показатель равен 0,93. Критический уровень – более 1,5. Доля облигаций иностранных государств в портфеле резко подросла, тогда как доля ОФЗ и ОБР снизилась. Анализ рыночного риска показывает снижение отрицательной переоценки ценных бумаг. Максимальная концентрация в активах до 30 дней статьи «Долговые ценные бумаги, переданные без прекращения признания». Нетто-МБК = -78,6 млрд. Минус сокращается.

Открытие.

Оценка баланса стабильна на нормальном уровне. Текущая ликвидность 106,88%. 91315П/000 = 0,85 растущая динамика за 6 мес. Просрочка по кредитному портфелю сокращается, также сокращается и отрицательная переоценка ценных бумаг. Нетто-МБК +121,7 млрд. Концентрация по статье «Долговые ценные бумаги Российской Федерации».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал