Избранное трейдера Капитан Очевидность

СЕРЕБРО vs ЗОЛОТО. покупаем серебро?

- 11 июля 2017, 11:01

- |

И снова о серебре. Вчера писал о том, что оно у локальных лоев, достаточно перепродано. Так что покупка от текущих уровней и ниже может дать возможность заработать 15-20% до конца лета.

Кроме графической перепроданности серебра в пользу его покупки говорит и соотношение цен на золото и серебро.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 21 )

Пассивный портфель с диверсификацией валют

- 25 июня 2017, 10:18

- |

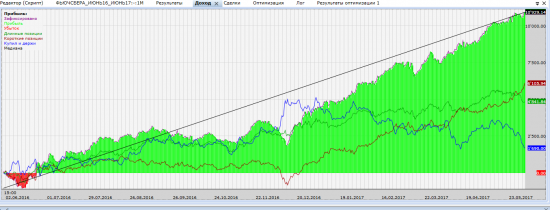

Итак, у меня снова небольшое исследование, но на этот раз более близкое к настоящим боевым условиям.

Структура портфеля

— Акции индекса ММВБ: 30%

Для расчёта котировок я брал значения индекса полной доходности с сайта биржи.

( Читать дальше )

Тренд. он есть. он ест.

- 15 июня 2017, 12:32

- |

Посмотрим график ммвб. дневки. Картинку не прикладываю, если это читают трейдеры, то она и так открыта у вас! с 16 декабря график пошел вниз впервые и обозначил разворот вниз, но 29го снова быстрые средние показали дорогу наверх. после этого еще четыре раза за последние полгода рынок показывал явный разворот наверх. у всех свои индикаторы. но там и средние пересекались и тд и тп...

было это в конце января. в конце марта. в начале апреля и в конце апреля последний раз. итого пять ложныйх сигналов в лонг подряд, на которые каждый настоящий трендовик должен был отреагировать разворотом позиции и последующими потерями при выходе. если система переворотная и заход в шорт/выход из лонга по обратному сигналу, то потери на каждом ложном входе на дневках составляют порядка 3-4%. пять ложных входов в лонг... ну да, что-то заработано на шортах. так есть ли он — тренд? наверное есть, мы же видим его сейчас на графике, только можно ли на нем зарабатывать, или он сам съест ваше депо?)))))

Простейшая стратегия 2MA — наоборот

- 09 июня 2017, 10:24

- |

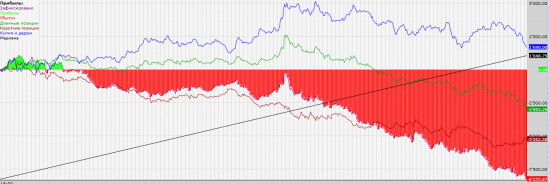

Если, как и положено по книжкам, покупать когда быстрая МА пересекает медленную снизу, и шортить наоборот, то получается вот так.

Если же пойти в обратку, то есть покупать там где сингал шорт, и шортовать при сигнале «лонг», то вот так:

( Читать дальше )

Кто-нить по книжкам торгует?

- 17 мая 2017, 15:17

- |

А почитаешь ленту на СЛ: у того минус все сбережения, у другого морж колокольный. То этот слил, то тот воет на просадку. Причем народ то с лямами, не нищие. И не очкуют ведь.

Может, херню в книжках пишут. Торгуют все мартином на всё депо, особенно управляющие. И никого это не парит похоже. Кому они нужны то, книжки эти?

Активные или пассивные инвестиции. Что выбрать инвестору?

- 17 мая 2017, 14:33

- |

Говорят. что на рынке зарабатывает всего 10-20%, а все остальные теряют деньги. Этому есть несколько причин:

1. Неправильно подобранный инвестиционный подход.Есть два подхода в инвестировании: Активный и Пассивный. Более подробно об этом можете прочесть в моей статье http://kostanda.livejournal.com/2902.html?utm_source=fbsharing&utm_medium=social.И зачастую, люди в силу своей жадности, выбирают активные инвестиции, вместо пассивных. Не располагая при этом временем, навыками и знаниями, которые требуют активные инвестиции. Это приводит к плачевным результатам. Поэтому, если Вам нравится Ваша работа, если Вы рассматриваете инвестиции, как подушку безопасности и дополнительный доход, то лучшим вариантом для Вас будут пассивные инвестиции.( Читать дальше )

Мартин и усреднение

- 21 апреля 2017, 10:54

- |

Далее: разумеется, нельзя применять чистый классический мартин и чистое классическое усреднение. Есть ньюансы, есть ручная доводка сделок, есть правила входа, есть правила усреднения, есть взаимная компенсация позиций, есть комбинирование с другими сделками, есть … да много всего есть.

Но самое главное в усреднении и мартине: это психологический комфорт. Полная нирвана и спокойствие. Нервотрепка крайне редка, только когда ты подходишь к краю просадки и дооткрываешь последние «колена». И то, зная, что депозит — это монета, одна из многих, напряга нет. Всё остальное время ты месяцами и годами рубишь копеечку, радуешься жизни, прибыли и своим удачным торговым входам, и совершенно не паришься недоступным терминалом и переносом позы через выходные.

( Читать дальше )

Высокорисковый трейдинг на длительном промежутке времени и маленькая закономерность рынка

- 18 апреля 2017, 06:41

- |

( Читать дальше )

Сливаем правильно

- 15 апреля 2017, 18:19

- |

Формула уменьшения числа на заданный процент.

SUM = X * (1 — %)n

где

SUM — конечная сумма=50000руб

X — начальная сумма=100000руб

% — риск на сделку /100=2%от депо/100=0.02

n — количество сделок=нужно найти

Подставляем в формулу и получаем

0.98^n=0.5

далее через логарифмы(есть на калькуляторе) находим n

n=ln0.5/ln0.98=0.693/0.02=34(округленно)

Итак нужно 34 раза быть в пролете подряд, чтобы слить половину депо при риске 2% от депо на сделку

пс можно менять начальные данные в формуле, чтобы узнать за сколько сделок можно слить при большем риске, но при меньших общих потерях

Научите тормозить!

- 10 апреля 2017, 18:07

- |

Когда прошло 2-3 сделки в минус, чувствую прямо на уровне нервных клеток, что остановиться не могу, выставляю следующую сделку с расчетом отыгрыша.

Пульс реально колотится. Организм требует отыгрыша на уровне нервной системы.

Вот и сегодня, при лимите дневного убытка в 2%, слил 7%, пока диким усилием не заставил себя остановится. Ну не мой день, с утра было понятно.

Кто как борется с подобным?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал