Блог им. iddqd3n

Пассивный портфель с диверсификацией валют

- 25 июня 2017, 10:18

- |

Итак, у меня снова небольшое исследование, но на этот раз более близкое к настоящим боевым условиям.

Структура портфеля

— Акции индекса ММВБ: 30%

Для расчёта котировок я брал значения индекса полной доходности с сайта биржи.

— Акции индекса S&P 500: 30%

S&P полной доходности пришлось поискать, либо нет данных за 2009-й, либо требуется подписка, но в результате нашёл на WSJ.

— Рублёвые облигации: 20%

Хотел бы взять индекс Мосбиржи, но увы, данных с 2009-го года у них почему-то нет, хотя я отчётливо помню, что где-то на сайте у них упоминается, что подобный индекс ведётся с 2002-го. В результате я нашёл рейтинг ПИФов облигаций, они оказались более менее похожими (ОФЗ + корпоративки с распределением по секторам, всё самое надёжное и высоколиквидное), взял самый дешёвый в обслуживании, около 1,25% годовых. Напомню, что доходность клиента не совсем следует за котировками паёв, т.к. при покупке и продаже пая клиент платит дополнительные проценты, но мне нужны именно котировки.

— Еврооблигации: 20%

Опять же, взял котировки самого дешёвого (по комиссиям за обслуживание) ПИФа, покупающего евробонды.

Как видите, это классика 60/40, но дополнительно акции и облигации поделены на рубль-доллар в пропорции 1:1.

Результат

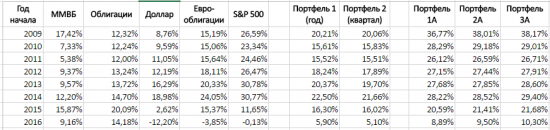

Год начала

Это год, в начале которого были вложены все средства.

Инструменты (5 шт)

Это годовые доходности базовых инструментов, какие вы бы получили, если бы вложили все деньги разом в начале года из первого столбца. 2017-й учитывается в формуле как 0,5. Последний — 2016-й, что учитывает всего 1,5 года инвестирования.

Это не доходность за один год, это ежегодная доходность, как будто инструмент был бы вкладом с постоянной ставкой на все годы (в данном случае это среднее геометрическое).

Портфели 1-2

Это годовые доходности портфелей с вышеназванной структурой. По составу портфели 1 и 2 абсолютно одинаковы, разница лишь в том, что у первого ребалансировка раз в год, у второго — раз в квартал. Как видите, какой-либо внятной разницы можду ними нет, но тут не учтены комиссии брокеру.

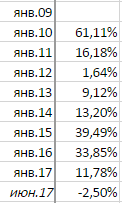

Что интересного в этих столбцах? То, что если не брать самую последнюю строку (последние полтора года), то этот портфель легко обходит любой доступный в России депозит. Но главная фишка портфельной теории (и имхо её цель) — контроль рисков, а не накачивание доходности, благодаря чему этот портфель не показал ни одного убыточного года с 2009-го. Вот табличка доходности портфеля за каждый год отдельно:

На 2012-й наш индекс показал -14% за год, а портфель +1,64%. С долларовой стороны на январь 2017-го доллар показал почти -18% за год, потянул за собой и евробонды, и S&P в рублях, но портфель выдал почти +12%. Убыточные там пока только последние полгода, но я это не учитываю, т.к. 2017-й ещё не закончен.

А ещё не стоит особо смотреть на доходность с 2009-го. Это был первый год после кризиса, лучшее время для начала инвестиций.

Портфели 1А-3А

Это те же самые портфели, но с пополнениями. Для этого пришлось добавить стартовую сумму и размер пополнения, цифры доходности к ним привязаны жёстко, и пополнение напрямую влияет на эти цифры — т.е. последние 3 столбца показывают не годовую доходность в классическом смысле, а ежегодный прирост портфеля (пополнения добавляют доходность).

Стартовая сумма — 100 000. Пополнения — либо 60 000 в год, либо 15 000 в квартал. Цифры подобрал максимально демократичные.

И есть ещё портфель 3А, это комбинация предыдущих — пополнение раз в квартал, но ребалансировка раз в год. Во время квартального пополнения новые инструменты покупаются в пропорции исходной структуры, уже купленные не трогаются до конца года.

Вместо вывода

Во-первых, это какое-никакое доказательство того, что грамотное пассивное инвестирование вообще работает. Причём работает не только с 1998-го или 2008-го, когда акции раздавали даром, а вообще.

Во-вторых, тут конечно можно вспомнить Марковица и рассчитать идеальную структуру портфеля, но это будет идеальный прошлый портфель. Идеального портфеля для будущего пока никто не придумал. Поэтому без изысков — 60/40, с одинаковыми долями валют.

теги блога iddqd3n

- C++

- CAPE

- ETF

- FinEx ETF

- ITinvest

- quik

- Watch List

- Автоваз

- алготрейдинг

- алерты

- апрель 2018

- банки

- брокеры

- вопрос

- Газпром

- гуру

- доллар

- доллар - рубль

- Доллар рубль

- ДУ

- инвестирование

- инвестиции

- история

- квик

- квик глюки

- лохотрон

- лчи

- налоги

- налогооблажение

- Норникель

- Облигации

- околорынок

- оффтоп

- пассивные инвестиции

- распределение активов

- Санкт-Петербургская биржа

- сбербанк

- сбербанк брокер

- смартлаб

- Спирин

- СПТ

- статистика

- тарифы брокеров

- татфондбанк

- уведомления

Естественно, 8 лет назад никаких ETF на Мосбирже не было, и купить тот же S&P за 2к рублей было нельзя, но целью не было поностальгировать, цель просто показать условный вариант :)

Вот что они пишут сами:

Как я понимаю, суть в том, что фонд тарит инструменты за границей (не на Мосбирже, у нас только паи продаются), поэтому у них нет в т.ч. и прямых рублёвых облигаций.

Но и паниковать не вижу смысла. Шансы у них испариться не намного выше, чем у любого из наших эмитентов :)

По закону, даже в случае закрытия фирмы, паи должны погаситься. Но закон в России — больше чем закон, да xD

Вместо ETF можно взять паи ПИФов. Да, это потеря части доходности, причём на дистанции в 10+ лет очень существенная, но зато вход в такой ПИФ от 10-15к рублей, а пополнять можно чуть ли не по 1к. А в качестве УК можно выбрать Сбер, чтобы уж совсем железобетонно надёжно. Есть ПИФы и на S&P500 (они тупо SPDR S&P500 ETF покупают, при этом пару процентов кладя себе в карман за свой тяжёлый труд), и на ММВБ.

Можно выйти на Америку и покупать тот же спайдер напрямую. Коллеги, торгующие там, могут подсказать, во сколько это обойдётся, но 1 акция этого ETF стоит менее 250 баксов.

Тут уж каждый сам решает, что ему важнее. Но собрать такой портфель на небольшой депозит — более чем реально.

Например. Пусть доходность инструмента 18%, фонд берёт себе 2% от СЧА ежегодно. Тогда пайщики через 10 лет получат (1,16/1,18)^10=84% от максимального результата, а через 20 - (1,16/1,18)^20=71%, отдав фонду 16 и 29% соответственно.

Но 2% — это совсем по-божески, я обычно видел 3,5% + ещё скидки-надбавки. Только для 3,5% цифры будут 74% и 55%, т.е., строя на ПИФах свою пенсию, вы примерно её половину подарите управляющему.

Понятное дело, что обычно это всё равно лучше и даже надёжней депозита, и без ETF выбора-то и нет.

В идеале нужно ждать расширения рынка ETF. Файнекс как монополист берёт 0,45-0,95%, это тоже немало. Вангард берёт кажется 0,04%.

Люди с баблом могут брать и отдельными акциями/облигациями, например, это понадёжнее.

1) FXUS ETF (если не боитесь лицензированных в России фондов)

2) Любой аналогичный ETF на западном рынке через западного брокера (или нашего с выходом на запад, если не боитесь наших брокеров :))

3) Заиметь камаз долларов и купить все 500+ компаний из списка вручную в конкретной пропорции :)

При условии, что без учёта ребалансировки («ступил и держи») простое сложение процентов в нужных долях показывает результаты всего на пару п.п. ниже портфеля.

однако у портфеля эфект низкой базы… т.к расчет от 2009года… имхо надо считать от 2007го… тогда будет виден кризис 08года

Чтобы не было ярко выраженного эффекта низкой базы, можно смотреть с 2010-2011 года. Собственно, индекс полной доходности имеет более выраженный восходящий тренд (относительно простого), т.к. прибыли и дивиденды никуда не деваются, и с каждым годом он будет отрываться от чистого индекса дальше и дальше, даже если последний по 5 лет будет в боковике стоять.

Единственное, чего нет в истории этого портфеля — хорошего мирового кризиса с падением обоих индексов разом, но без девальвации рубля (как раз как в 2008-м). Но у него 40% облигаций, такая структура довольно устойчива — будут деньги докупиться акциями, чтобы после кризиса выстрелить на +50-100%. Собственно, повторюсь, — вопрос максимизации доходности не ставится вовсе, портфель пассивный же :) Только контроль риска/волатильности с переигрыванием инфляции в долгосроке.

В варианте с пополнением портфель 3А даже до 34% не дотягивает.