Избранное трейдера mar

Кубышка Сургутнефтегаза. Расчёт дивидендов Сургут преф за 2024 (оплата в 2025). Личное мнение: сколько должен СЕЙЧАС стоить Сургут преф

- 07 апреля 2024, 15:29

- |

Сейчас кубышка в валюте 5700 млрд руб.

ИСТОЧНИК: ИНТЕРФАКС.

www.interfax.ru/business/953186

МОЙ РАСЧЁТ

ДИВИДЕНДОВ СУРГУТНЕФТЕГАЗА ЗА 2024г.

(ВЫПЛАТА 2025г.)

ВАЖНО ДЛЯ ПОНИМАНИЯ СПРАВЕДЛИВОЙ ЦЕНЫ.

Пересчитываю в юани (CNYRUB_TOM = 12,759 руб.),

получаю 446 млрд юаней.

Предполагаю, что юань к доллару не изменится, а рубль к доллару к концу 2024г будет 100.

Курс ЦБ РФ на 31 декабря 2023г = 89,69, т.е. рост за 2024 год 11,5%

Безрисковая ставка по юаню = 3,45%.

5700 млрд х 1,115 х 1,0345 = 6575 млрд руб.

Т.е. в данном сценарии прибыль с валютной кубышки = 875 млрд руб.

По Уставу Сургутнефтегаза, 10% чистой прибыли платят по префам.

Всего привилегированных акций Сургутнефтегаза 7 701 998 235

При данном сценарии,

только от валютной кубышки,

без учёта операционной деятельности Сургутнефтегаза,

дивиденды на привилегированную акцию = 10% х 875 000 000 000 / 7 701 998 235 = 13,6 руб.

Сейчас цена Сур преф = 67 руб.,

13,6 х 100% / 67 = 20,3%

При данном сценарии, Сургут преф должен стоить дороже.

ВЫВОД.

Если Вам повезёт увидеть коррекцию в Сургут преф, то

( Читать дальше )

- комментировать

- 1.9К | ★2

- Комментарии ( 9 )

Рост 2023 года покажется цветочками

- 22 января 2024, 20:03

- |

Индекс +50%, были ещё и дивиденды, экономика не в клочья, а рубль лишь чудом (по их мнению) не на целях сонного Джо. Пронесло, короче. Ну а мы получили свою цель 3200 п. Мамбы.

Но это в прошлом. Что уж ласкать себя ретро. Давайте о перспективах.

Итак: готовьтесь. Цель роста индекса акций МосБиржи — обновление исторических максимумов. Что? Да- то Ъ. Вы не ослышались: абсолютный ол-тайм хайм. И я закусывал, не надо хамства...

Факторы за то, что я прав:

— поток дивидендов в рамках года и реинвест в рынок: моя оценка в объеме 20 среднедневных оборотов торгов, дневной+ вечерней сесси.

— снижение ставки ЦБ с 16% уже на последнем весеннем заседании и вплоть до границы двух знаков. То есть -6 п.п. от текущей.

Дисконтируем: это от +20% к рынку, или 600-700 пунктов Мамбе сверху.

— эффект биржевого мультипликатора: рост капитализации компании в разы превышает объем покупки ее акций.

( Читать дальше )

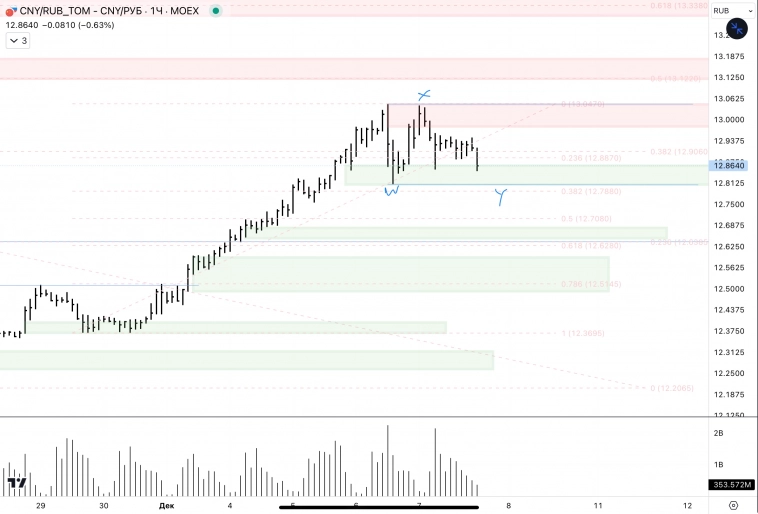

✅USD, CNY / RUB

- 07 декабря 2023, 19:02

- |

Удержали между диапазонами. Обе стороны активны. Но обращаю внимание на саму коррекцию (комбинашка), скорость покупок намного активнее, это говорит за накопление. Минимум локальный могут и выбить, но в целом вектор направления есть.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

Доллар-рубль и РТС в 2024-ом .

- 07 декабря 2023, 17:44

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_____________________________________________________

Продолжение публикаций прогнозов на будущий год, начались они с обзора по bitcoin. В этот раз будут рассмотрены пара доллар-рубль и индекс РТС.

Для понимания стоит начать с июня 2022-го года , когда шло быстрое укрепление рубля. В одном из обновлений был такой график комментарием : Нижняя граница диапазона волны (4) предыдущей степени находится на уровне 50-49 (отмечена черным прямоугольником), вполне вероятно перед началом роста эти отметки ещё будут протестированы. Теоретически есть 33, но такое развитие выглядит крайне маловероятным.

В конечном итоге сделали 50 (50.1). После началось ослабление рубля, был зафиксирован первый импульс. На графике за 17.08.2022 схематично показано дальнейшее развитие. Единственное — волна ((ii)) оказалось более продолжительной по времени.

( Читать дальше )

📱 Таттелеком. План в три действия.

- 10 ноября 2023, 13:10

- |

Текущая нисходящая тенденция свойственна и компании Таттелеком

А вот дальнейший план может состоять из трех пунктов, которые позволят (при реализации плана) неплохо заработать.

1️⃣ Жду снижения и ретеста зоны покупателей на отметке 1.1520. В случае пробоя и закрепления ниже буду считать бумагу завершившую восходящий импульс.

2️⃣ Отскок планирую до локального максимума 1.3925, который и определит шансы бумаги на продолжение роста.

3️⃣При закреплении цены выше 1.3925 пойду в сделку на покупку уже с целью обновления максимума.

Сохраняйте себе или делайте заметку. Позднее еще вернемся к этой бумаге.

Сбудутся мои пророчества

- 02 октября 2023, 17:14

- |

💬 Ну что, друзья! Сбудутся мои пророчества по поводу валюты? Доллар по 91-92 в конце года через рост до 120.

Пророчества от 26.07.2023

t.me/matrosov_investment/1814

🏦 $SBER (Сбер). 40₽ ДИВИДЕНДАМИ.

- 03 августа 2023, 23:08

- |

Для того, чтобы зарабатывать на рынке, вы должны просчитывать фундаментал компаний наперёд. Иначе никак.

‼️Мы посчитали дивиденд Сбера за 2023 год ещё в мае и купили его одними из первых. Прошло 3 месяца, мы имеем больше 100% профита, о дивах Сбера за 23 год говорят все, все его покупают. (Только сейчас).

☝️Теперь наша задача считать дивиденд за 24 год, мы должны мыслить впереди толпы, на годы вперёд. Итак, считаем:

В 23 году Сбер заработает 1,4 трлн, так как ставку у нас повысили и будут повышать дальше, а значит темпы роста прибыли совсем чуть-чуть замедлятся.

Из этих 1,4 трлн половина пойдёт на дивиденды, а 700 ярдов уйдёт в капитал банка. Сегодняшний отчёт показал, что рентабельность капитала в банка 25,5%.

Делаем вывод. Эти 700 ярдов, которые по итогам 2023 года уйдут в капитал, будут ежегодно приносить 170 млрд!

При этом, у нас есть ещё 300-400 млрд резервов, которые были созданы в 2022 году и сейчас начинают распускаться.

КОРОЧЕ ГОВОРЯ! В 2024 ГОДУ СБЕР ЗАРАБОТАЕТ ОТ 1,7 ДО 1,9 ТРЛН!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал