Избранное трейдера luckystas

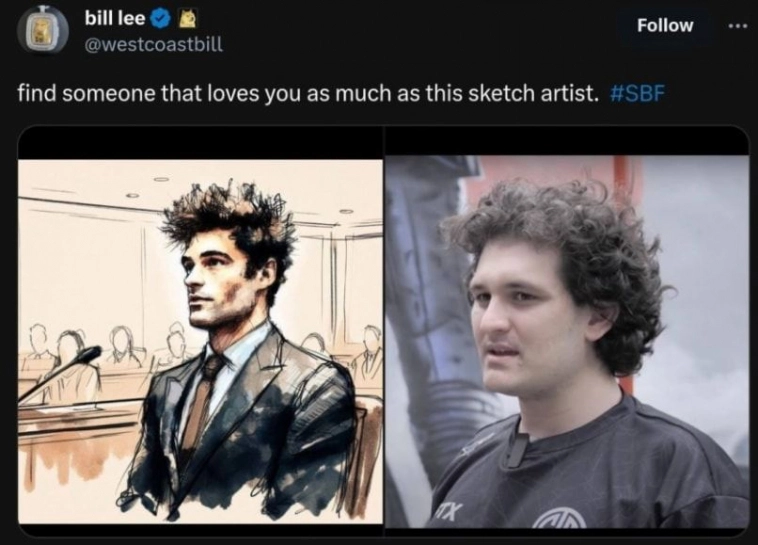

SBF: чему нас учит этот вселенский позор и как суд над SBF повлияет на мир крипты

- 09 ноября 2023, 18:06

- |

Никогда такого не было, и вот опять — маленький гений с прической Эйнштейна, в мятой футболке и бреду своего всемогущества, оказался не добрым кудряшом, мечтающим спасти мир, а коварным злодеем, собирающимся обслуживать свой нарциссизм всеми возможными способами за счет наивных вкладчиков (включая крупнейших игроков финансового мира, главных мировых сми и опытных инвесторов). Чему же нас может научить это стремительное крушение американской мечты, и станет ли приговор длиной в 110 лет приговором крипте?

Любой вменяемый человек, смотревший в своей жизни хотя бы один американский фильм, понимает, что в суде тебя должен защищать адвокат, потому что ты сам себя закопаешь ещё глубже, чем ты есть. Истина проста — доверяй работу профессионалам. Но если тебе один раз удалось одурачить весь мир, то вероятно, в какой-то момент ты уже просто не можешь перестать себя считать самым умным в комнате. Сэм, мистер Легенда, решил, что раз уже ему верили величайшие умы, то присяжных он точно сможет убедить в том, что он ни в чем не виноват, его подставили, он хотел как лучше, а получилось как всегда.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Грузооборот морских портов июнь 2023 года

- 17 июля 2023, 13:12

- |

Олег Кузьмичев на днях прошелся по любимой нефти и НМТП в обзоре. Здесь широким мазком по перевалке в портах остальных грузов.

Предыдущая заметка по грузообороту в мае.

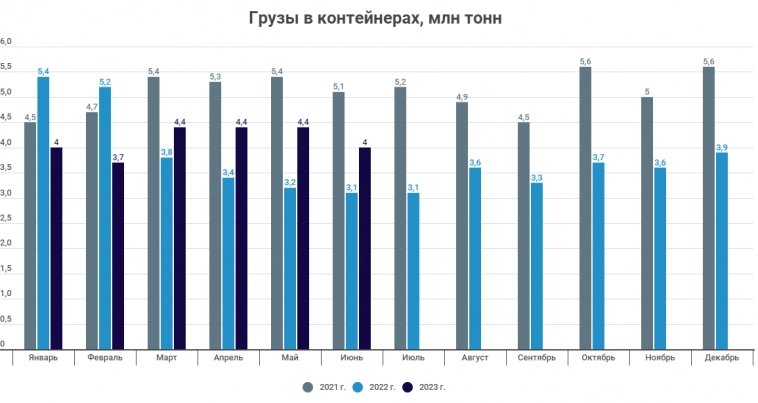

Грузы в контейнерах, как индикатор для импорта — все стабильно не очень. Пока идут на уровне 2018 года, но зато на 30% больше рекордно низкого 2022 года.

Накопленным итогом выглядит так, как раз обогнали 2022 год:

( Читать дальше )

Сургутнефтегаз: когда вскроют кубышку и в чем смысл инвестирования в данную компанию?

- 16 мая 2023, 17:35

- |

Сургутнефтегаз — одна из самых тайных компаний не только в нефтегазе, но и на всем российском рынке. Кто владеет компанией (где находится весь пакет обыкновенных акций)? Зачем копят долларовую кубышку? Нужно ли инвестировать в данную компанию через обычку или преф (или и то, и другое и «можно без хлеба»)? Вопросов всегда больше чем ответов.

Начнем по порядку.

Есть 2 типа акций у Сургута — преф и обычка (графики свеча — 1 месяц)

( Читать дальше )

Самый важный вопрос по акциям ЛСР

- 24 марта 2023, 09:35

- |

Я правильно понимаю, что ЛСР зажимал дивы 2 года, но зато байбэчил акции. Выкупил аж 25 млн штук (стоят 12,5 млрд рублей по текущим).

Чтобы потом сделать так?

( Читать дальше )

Небольшая ремарка про ОЗОН на фоне проблем у Вайлдберриез

- 18 марта 2023, 14:56

- |

Мое видение основного преимущества ОЗОНа на рынке маркетплейсов заключается в том, что Вайлдберриез, как основной конкурент ОЗОНа, является более слабым игроком в плане бизнес процессов и в принципе организации и организованности как таковых. А значит вероятне всего и более слабым в плане эффективности при применении одной и той же модели бизнеса.

Многие наверное в курсе какая тема была на неделе. Вайлд ввел штрафы в отношении ПВЗ (пункты выдачи товаров) за то, что ПВЗ якобы подменяют возвращаемый товар. На самом деле никто толком не знает на какой стадии меняется товар. Но менеджмент WB почему-то решил, что виноват ПВЗ, хотя схема мошенничества распространена и среди покупателей: покупатель заказывает товар, идет в примерочную, там меняет товар и сдает что-то более дешевое. Разобраться на уровне сотрудника ПВЗ в том, что это произошло, порой нереально, т.к. покупатель может положить очень похожую вещь.

Вайлдберриез решил просто. Согласно неким своим исследованиям в 98% случаев виноват сотрудник ПВЗ (такие цифры уже вызывают некое подозрение в достоверности данных и правильности их обработки). То есть Вайлд просто сделал крайними ПВЗ. А по сути тот бизнес, который является основой для функционирования маркетплейса в принципе и маржинальность этого бизнеса скорее всего не позволяет окупать такие сюрпризы.

( Читать дальше )

Рецензия на книгу Ергина: В поисках Энергии

- 07 марта 2023, 16:26

- |

Предыдущая рецензия на «Добычу» (про нефть) тут https://smart-lab.ru/blog/reviews/862419.php — фанатам нефтяночки типа меня прочитать обязательно

Выписал самые интересные цитаты:

👉 «У нас всего много: земли, нефти и газа, других природных богатств, да и умом и талантами Бог не обидел, а живем мы куда хуже, чем в развитых странах, все больше отстаем от них»© Горбачев

( Читать дальше )

SFI - холдинг с большим апсайдом

- 06 марта 2023, 02:16

- |

Вышел отчет Европлана за 2022 год, результаты ожидаемо отличные. Европлан — это лизинговая компания 100% которой принадлежит ЭсЭфАй.

Лизинговый портфель вырос на 13,6% до 164,2 млрд рублей.

Чистая прибыль на 37,1% 11,9 млрд рублей. В 4-ом квартале она выросла на 37,3% до 3,5 млрд рублей.

Динамика прибыли выглядит так, что это не может не впечатлять:

Европлан непубличный, единственная возможность быть его акционером — через ЭсЭфАй.

ЭсЭфАй — это холдинг, которому принадлежат:

100% Европлана

49% Страховой компании ВСК

10,4% М.видео

11,2% Русснефти

51% GFN.ru

GFN — это гейминг в лизинг, если можно так сказать, где в аренду берутся сервера компании. То есть можно играть в требовательные игры на слабых компьютерах.

Про ЭсЭфАй и Европлан писал в этом разборе (надо поскролить).

В этой статье постараюсь коротко описать преимущества и риски в ЭсЭфАй и прикинуть возможную оценку холдинга.

( Читать дальше )

СБЕР - на 400р в 2023 г.

- 13 января 2023, 15:11

- |

Естественно, весь сценарий просчитан с использованием статистики, сложных индикаторов и теханализа и авторских методик. Всё, как вы любите. Это сложно и долго описывать. Поэтому поверьте на слово. Стоп короткий, всего 10 рублей. А перспективы удвоения и утроения на горизонте в год — вполне реальны. Оно того стоит. Используйте плечи только по ходу движения, а лучше от них откажитесь, так безопаснее.

( Читать дальше )

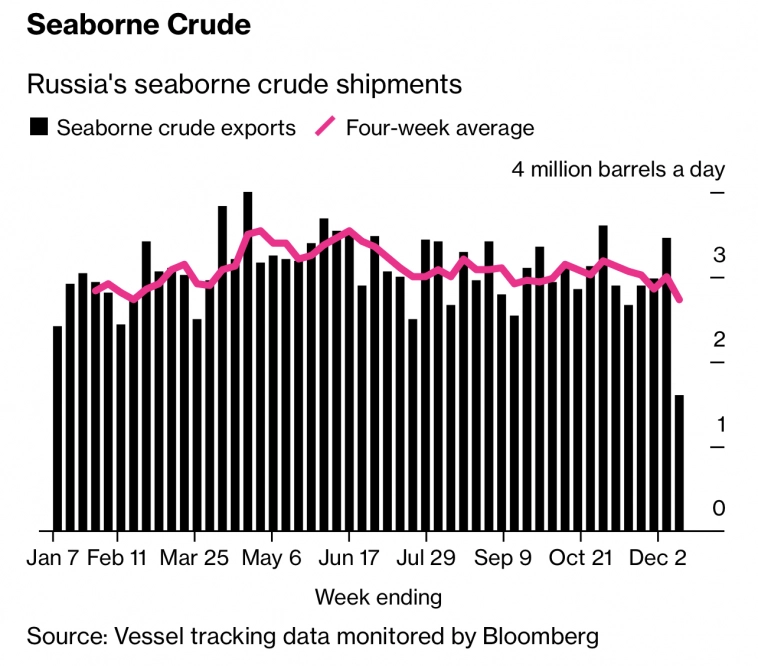

Как всех обманывает Bloomberg по экспорту российской нефти

- 21 декабря 2022, 21:16

- |

Сегодня только ленивый не перепостил слайд Блумберга про падения экспорта нефти в 2 раза, караул, паника, именно на этом и падает рубль к доллару и так далее

Хорошо, что есть КоммерсантЪ с альтернативным мнением и данными — но разве кто-то его послушал? Это ведь не лжеблумберг))

“Экспорт нефти РФ в дальнее зарубежье по трубопроводам и морю рухнул за две с половиной недели декабря на 11% относительно прошлого месяца, до примерно 560 тыс. тонн в сутки, рассказывают собеседники “Ъ”, знакомые с ситуацией. Это происходит на фоне введения с 5 декабря странами ЕС эмбарго на российскую нефть, а также потолка цен на сырье (установлен на уровне $60 за баррель). Пока эффект потолка не столь заметен, поскольку в течение переходного периода в 45 дней можно осуществлять отгрузки нефти без применения потолка по сделкам, заключенным до 5 декабря.”

Давайте разберемся по фактам:

( Читать дальше )

Кризис 2008 года

- 02 ноября 2022, 13:34

- |

Антон Ступин

November 02, 2022

«Производные инструменты (деривативы) — «финансовое оружие массового поражения», «бомба замедленного действия, угрожающая экономической системе».»

© Уоррен Баффет, 2003 г., обращаясь с ежегодным посланием к акционерам своей компании Berkshire Hathaway

Кризис 2008 года — это коктейль из американской мечты, жадности и веры.

Поведенческий паттерн «Американская мечта» и жизнь в кредит. Желание американца иметь свое жилье, которое сформировано картиной «среднего класса» и желанием ей соответствовать. Собственное жилье — это один из неотъемлемых символов среднего класса. Разумеется, это также связано с естественным желанием людей создать вокруг себя комфортные условия для жизни.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал