Избранное трейдера Locutius

мысли в слух

- 28 июня 2019, 07:06

- |

Был комментарий к предыдущему посту, что деньги, заработанные с помощью трейдинга -нечестные. Почему же нечестные? Думаю человек подразумевает, что все должны что-то производить. Если представить, что вдруг 7 миллиардов человек что-то начнут производить, то мы утонем в мусоре, отходах. Даже при нынешнем капитализме перепотребление не может конкурировать с перепроизводством. В Китае дома строятся и вновь взрываются, в некоторых странах фермерам даже платят чтобы они ничего не производили.

А как же быть со спортом, шоу-бизнесом, финансами и деятелями искусства. Картины продаются за 200 млн долларов, Джей Зи становится миллиардером, самые богатые люди — это банкиры (ростовщики), а спортсмены зарабатывают минимум 100 млн зеленых в год. По сравнению с шахтерами в г Мирном или в любом другом городе Тэйлор Свифт с заработком 200 млн в год — это конечно нечестно!

Странно устроена экономика да и сам человек.

Особое место занимает спорт. Спортсмены же ничего не производят. Они тренируются, потребляют и очень часто за счет налогоплательщиков и мы еще доплачиваем огромные деньги за билеты на матчи, за одежду которую они рекламируют, за их книги и этот список можно написать до стратосферы. Оказывается человеку нужно подавать зрелище! Человек не может существовать постоянно в однотонном состоянии, он тяжело работает, зарабатывает какие-то деньги, отдав самое ценное — время и с радостью идет и тратит все это во имя спортсменов. А почему? Да потому что ему нужно зрелище, нужен адреналин, впечатления. Если их нету (войны, революции), то образуется вакуум, который спорт и шоу-бизнес, даже шоу вроде малахова, с радостью заполняют.

( Читать дальше )

- комментировать

- 2.7К | ★6

- Комментарии ( 42 )

От золота к пустоте. Как 1971 год изменил всю финансовую систему.

- 04 июня 2019, 19:23

- |

Несмотря на кажущуюся стабильность, история показывает, что денежные системы периодически менялись в прошлом веке (в среднем каждые 20-30 лет).

Основное различие между нашей нынешней денежной системой и предыдущей денежной системой заключается в том, что сегодня она полностью основана на фиатной валюте, в отличие от старых денежных систем, которые поддерживались золотом!

С 1971 года мир работает на фиатных валютах, которые никоим образом не обеспечены золотом.

Бреттон-Вудское соглашение.

Было подписано на конференции между союзниками в 1944 году. До соглашения большинство стран следовали золотому стандарту, что означало, что каждая страна гарантировала выкуп своей валюты за золото.

После Бреттон-Вудса страны согласились обменять свою валюту на доллары США. Центральные банки обязались поддерживать фиксированные обменные курсы с долларом, в то время как США обязались поддерживать

( Читать дальше )

Венец творения

- 29 мая 2019, 19:48

- |

Я изучал характер и склонности животных и сравнивал их с характером и склонностями человека. Результаты этого сравнения, на мой взгляд, крайне унизительны для меня. Ибо они вынуждают меня отказаться от моей веры в дарвиновскую теорию происхождения человека от низших животных, так как мне теперь представляется очевидным, что эту теорию следует заменить новой и гораздо более близкой к истине, назвав ее «теорией нисхождения человека от высших животных».

К этому неприятному выводу я пришел не путем догадок или беспочвенных предположений и сопоставлений, но прибег к тому, что принято называть научным методом. Другими словами, я подверг каждую подвертывавшуюся предпосылку критической экспериментальной проверке и принимал или отвергал ее в соответствии с результатом. Таким образом я выверял и доказывал каждое свое положение прежде, чем переходить к следующему. Опыты ставились в Лондонском зоологическом саду и потребовали многомесячной кропотливой и утомительной работы.

( Читать дальше )

ТОП полезных программ/ресурсов для анализа и трейдинга

- 15 мая 2019, 15:55

- |

Для прибыльного трейдинга очень важно быть в курсе всех последних событий и проводить качественный анализ. Наличие достаточной информации позволяет более точно прогнозировать дальнейшее изменение курса и спекулировать на этом.

Если раньше нужно было делать запрос в компании на получение финансовых сводок и отчетов или подписывать различные журналы, то сегодня, для получения актуальных данных достаточно иметь компьютер и «знать где смотреть».

Я подготовил свой ТОП самых полезных программ/ресурсов для трейдинга и анализа, которые использую и сам.

- Для фундаментального анализа — Торговый терминал Think or swim и ресурсы Morningstar.com + Finviz.com

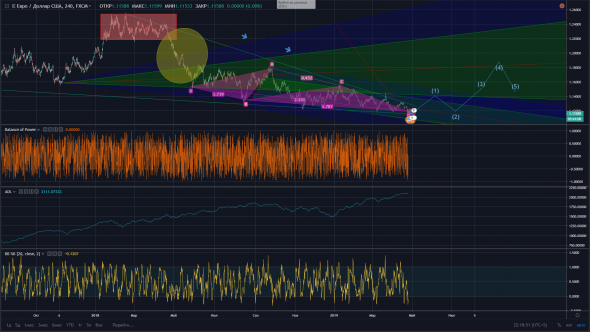

- Для технического анализа — Можно использовать любой терминал. Тот же Think or swim или MT5. Среди онлайн ресурсов однозначно Tradingview.com

- Для экономического календаря —

( Читать дальше )

- комментировать

- 47.5К |

- Комментарии ( 18 )

Где держать доллары в кризис? Все о новом ETF от Finex

- 08 мая 2019, 20:42

- |

Всем привет, Друзья. После прочтения этой статьи, Вы будете знать все об инвестировании в долларовый ETF.

Для удобства Вы можете читать эти обзоры в моем Telegram

Все наверняка слышали о таком инструменте на финансовом рынке, как ETF. Не так давно, вышел новый фонд -FinEX Cash Equivalents UCITS ETF, номинированный в долларах и обращение которого осуществляется под контролем ЦБ РФ. Сокращенно FXTB -это европейский ETF, который инвестирует в казначейские облигации США.

Казначейские облигации США - это американские государственные долговые ценные бумаги. Покупая такие активы, ты «занимаешь» одному из самых развитых государств в мире. Теперь FXTB доступен на Московской бирже неквалифицированным инвесторам. Давайте подробно разберем его состав, доходность и выясним все плюсы и минусы. А также посмотрим, как работать сFXTB.

( Читать дальше )

Почему 90% трейдеров теряют деньги? Разбор основных ошибок.

- 26 апреля 2019, 00:17

- |

Как всем хорошо известно, огромное количество начинающих трейдеров и чуть меньшее количество трейдеров опытных, теряют деньги на финансовых рынках. Для многих из них потеря торгового капитала была лишь вопросом времени и неизбежностью, но почему? Сегодня, я решил разобрать самые главные ошибки и поделиться своим опытом трейдера, аналитика и маркет-мейкера, чтобы помочь трейдерам избежать ошибок в будущем и зарабатывать, торгуя на финансовых рынках.

1. Отсутствие соответствующего образования или таланта.

Трейдинг, как и любая другая профессия, требует либо качественного образования, либо природного таланта. Как и любую другую профессию, трейдинг невозможно освоить за несколько занятий, месячный курс или даже годовую практику.

Это не удивительно и это естественно. Если вы не получите должного образования и достаточного опыта, например, вождения авто, вы попадете в аварию и разобьете машину. Почему же тогда профессия трейдера должна быть проще, чем стать парикмахером, врачом или инженером? Здесь вам необходимо знать не только постулаты Чарльза Доу и следовать им, но и разбираться в макроэкономике, классифицировать активы, обрабатывать и фильтровать информацию, правильно ее интерпретировать, уметь просчитывать риски, управлять капиталом и многое другое. Можно ли такому научиться сходу, прочитав пару статей в сети? Безусловно нет.

Качественное образование и долгие годы практики, желательно за рубежом, для многих трейдеров в России непозволительная роскошь, но это не говорит о том, что, познав волны Эллиота или научившись рисовать флаг, вы отныне непревзойденный трейдер. Не переставайте изучать новое и применять полученные знания на практике. В трейдинге нет секретного ингредиента. В противном случае, вы станете жертвой собственного невежества, обвиняя брокера, маркет-мейкера или какого-то там аналитика в своих неудачах.

2. График = Новогодняя елка.

Знакомая картина?

Я не буду вам говорить о том, что шедевр абстракционизма на графике – это в корне неправильно, а лишь напомню о том, что практически во всех книгах культовых биржевых спекулянтов, авторы всегда ориентировались на доску котировок, то есть, на цену.

Маркет-мейкеры используют только стакан цен, на их мониторах практически никогда не появляется привычный нам график с японскими свечами или барами, трендовыми каналами и прочими «украшениями».

В заявлениях представителей центральных банков вы никогда не услышите, что они вынуждены провести валютную интервенцию, потому что индикатор RSI в зоне перекупленности.

Для того, чтобы успешно проводить анализ по конкретному активу, вы должны быть в курсе текущей ситуации вокруг него, экономико-политической или финансовой, но никак не вокруг каких-либо индикаторов, линей и закорючек на графике.

Например, сегодня, валютная пара EUR/USD обновляет 2-летние минимумы не потому что сформировался нисходящий тренд, а в связи с плохой макроэкономической ситуацией в Еврозоне. Выражаясь простым языком, макроэкономическая ситуация – это причина, а нисходящий тренд – следствие. Экономические санкции против России привели к росту курса доллара более чем в 2.5 раза, этому не помешали ни дивергенции, ни «голова и плечи», ни RSI в зоне перекупленности.

Работайте с информационной средой и ценой. Этого достаточно чтобы чаще торговать в плюс, нежели в убыток.

( Читать дальше )

Таинственный трейдер на фьюче РТС?

- 04 апреля 2019, 16:48

- |

( Читать дальше )

Выкупить себя из рабства. Цена вопроса, простая формула.

- 04 апреля 2019, 14:43

- |

Этот путь занял у меня 17 лет.

Делюсь своими расчетами.

Ниже приведена простая формула, которая позволит каждому определить цену выкупа себя из рабства работодателя.

Формула максимально упрощена и поэтому позволяет каждому желающему за минуту определить свои возможности, не вдаваясь в сложные финансовые расчеты.

Заранее отвечу на критику насчет учета инфляции и сложного процента — да они тут не учтены, но это не важно, т.к. вы не сможете точно определить изменение уровня инфляции и доходности активов на дистанции 10 и более лет. Инфляция будет прожирать ваш депозит, сложны процент увеличивать. Также не учтены внезапные наследства в виде квартир от дедушек, внезапные потери трудоспособности, дорогостоящие лечения, разводы и дорогие подарки. Как бы вы точно не считали, все эти нюансы, вы не сможете предсказать и подсчитать их на многолетней дистанции. Поэтому упрощайте)

( Читать дальше )

Новые санкции. Конкретно

- 03 апреля 2019, 18:05

- |

— запрет на проведение операций по счетам в США;

— запрет любых операций с российским государственным долгом и гособлигациями;

— запрет любых операций с долгом, включая облигации, любого лица, находящегося в собственности или под контролем Российской Федерации;

— запрет работать со структурами, которые принадлежат или контролируются (не конкретизируется) руководством России;

— заморозка любых активов на территории США, принадлежащих российским энергетическим и оборонным компаниям;

Конкретно упоминается:

Финансовый сектор, санкции в отношении трёх и более банков :

— Сбербанк

— ВТБ (включая Банк Москвы, упомянутый непосредственно)

— Газпромбанк

— Россельхозбанк

и корпорации ВЭБ.РФ (Внешэкономбанк).

Энергетический сектор, непосредственно упомянуты компании:

— Газпром;

— Роснефть;

— Лукойл.

Организации оборонного сектора не конкретизированы. Указано, что на организации, совершающие существенные сделки с ОПК, также могут налагаться санкции.

Иные упомянутые сектора (в котором правительство Российской Федерации имеет долю владения 25 или более процентов, если такое имущество и интересы в собственности находятся в Соединенных Штатах):

- железнодорожный;

— металлургический;

— аэрокосмический;

— авиаперевозчики.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал