Избранное трейдера Фома Фомич

Маленький совет для новичков-срочников

- 03 января 2018, 12:55

- |

Ответ достаточно прост — фиксация профита на следующем основании:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Итоги 2017г. и планы на 2018г.

- 28 декабря 2017, 22:00

- |

Вот и подошел к концу 2017 год и я решил впервые написать о результатах года и о своих планах на 2018 год.

В этом году открыл счет у IB. В планах поддерживать постоянно 50% всего портфеля в кеше (USD) до следующего мирового кризиса. Сделок не совершал. Это мой пенсионный портфель, который ждет голубые фишки по хорошим ценам.

Открыл счет у БКС. Сделок не совершал, так как не дали квал.инвестора. Оказывается они не учитывают денежные средства у иностранных брокеров. Пока пользуюсь только Открытием. Брокер всем устраивает, претензий нет.

Год получился довольно интересным. Раньше я на бирже был периодами, то есть год торгую — два отдыхаю, о чем и жалею, так как пропустил для покупок 2014 год. С 2013-2014 я сидел в баксе купленном по 33-35 и в начале 2016 я его продал по 79. Летом снова купил баксы на всю колету по 62 и осенью 2016 решил полотно заняться американским рынком, ибо держать весь портфель в кеше это глупо. В 2017 решил что не стоит ограничивать себя американским рынком, необходима диверсификация портфеля и стал потихоньку покупать бумаги на рос. рынке.

Основная стратегия — среднесрочные сделки, без стопов, без плечей, без шортов.

Завершенные сделки за 2017г.

( Читать дальше )

Как полюбить убытки #2

- 09 декабря 2017, 22:35

- |

Допустим у Вас имеется некий портфель из двух акций А и В.

Позиция А имеет стоимость 100 000 руб. и текущий расчётный убыток в размере 5 000 руб.

Позиция В имеет стоимость 100 000 руб. и текущую расчётную прибыль в размере 5 000 руб.

Если Вы зафиксируете прибыль в позиции В, то Ваш брокер (он же налоговый агент) по всем правилам ведения капиталистического бизнеса откусит от этой суммы НДФЛ в размере 5 000 — 13% = 650 руб.

Жалко правда? Вы горбатились на фондовом рынке, а Ваше родное государство просто засунуло Вам руку в карман, пересчитало Ваши яички и вынуло оттуда свои законные 13%.

Мне эта картина бытия никогда не нравилась. Поэтому будучи «седым и мудрым» в таких ситуациях поступаю альтернативно.

Сжимаю правую руку в кулак, максимально выпячиваю вверх средний палец и нажимаю им на кнопку ПРОДАТЬ в позиции А и следом КУПИТЬ в этой же позиции А.

( Читать дальше )

Усреднение: методика

- 08 декабря 2017, 20:39

- |

Не ругайте, если вдруг заметили нечтоности, я же стараюсь для вас. Итак.

Усреднение — под этим понимается в трейдинге изменение средней цены финансового инструмента. В обиходе усреднение часто подменят понятием «доливка», «добавка», которая формально также является изменением цены.

Лучше всего понять принципиальную разницу этих понятий на примере.

1. Усреднение.

Лонг (шорт почти также)

У вас куплен ФИ по 100. Вы уверены в росте, но цена падает до 80, по которой приобретаете еще такой же объем, то есть вы усредняетесь: (100+80)*2=90.

Если бы просто по СЛ (стоп-лосс) свою покупку закрыли по 95, а потом купили бы по 80, то фактически ваш средний лонг был бы равен более 85 (дополнительно убыток по разным комиссиям по фиксированному убытку по СЛ). И это было бы вроде хорошо, но могло бы быть, что цена не дошла до 80, а отскочила бы от 90 и дальше пошла расти. В этом случае, у вас был бы просто убыток на 5% на 1 лот.

( Читать дальше )

Опционы для Гениев (пробой уровня)

- 11 ноября 2017, 17:40

- |

Самая любимая стратегия Герчика, это пробой уровня. Давайте посмотрим, чего она стоит, в денежном выражении. Вот вы придумали или нашли некоторый уровень, который считаете ключевым и который, если пробьет, цена двинется вверх с 99% гарантией. Допустим, это уровень равен 1000 по фьючу. Ну и если у вас такая гарантия, 99%, то вы можете входить на половину ГО. Даже, если сей час, вы окажетесь в 1случае лосса, то уж следующие 99 раз у вас только профит. Однако, что то тут не так. Более того, прямо сейчас с вами готовы заключить пари и дать вам денег. И смысл пари будет заключаться в том, что цена пойдет вверх только в 50% случаев.

Что же на самом деле произойдет? И насколько вас отстопит или даст прибыли. Итак, мы имеем уровень и хотя лучше его провести от балды, мы проведем его по макушкам. Отмечу, что по макушкам проводить его более рискованно, чем от балды. Но об этом потом. Теперь у меня вопрос. Сколько раз цена пересечет этот уровень, вверх, вниз? Сколько раз нас отстопит или даст снять профит? И сколько нам заплатят, прямо сей час, если мы точно уверены, что цена уйдет выше?

( Читать дальше )

Магнит: что делать? И что буду делать я.

- 11 ноября 2017, 11:29

- |

1. Посмотрел индикаторы на недельных и дневных ТФ. Например, индикатор РСИ находится на этих ТФ на очень низких значениях. Показатель=18 пунктам на дневном ТФ и 26,6 на недельном делает Магнит лично для меня интересным. Разумеется просчитываю максимальную просадку по этой схеме.

2. Примерно определил минимальный экстремум в районе 6300-6400 от текущей на 10 ноября 2017 7200-7270. Разбил интервал на части с шагом 200 рублей. Получилось 7200-7000-6800-6600-6400.

3. Соответственно определил возможное ГО на этих уровнях за 800 рублей.

4. Разбил депо на части, отняв от него 20% что может уйти на возможную просадку, что позволит подкупать на лое, с последующим увеличением позу в полтора раза Примерно в процентах от 80% депо получается следующие проценты 8 — 11 — 17 — 25 — 38. Средняя цена покупки составит примерно 6610.

( Читать дальше )

Опционы для Гениев (кривая волатильность)

- 03 ноября 2017, 22:37

- |

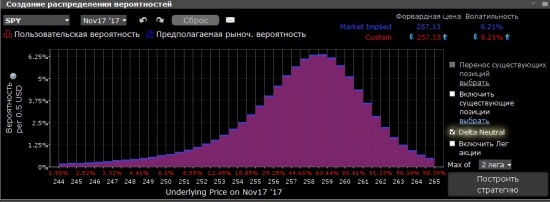

Итак, к нашей стратегии мы добавили условие изменения шага сетки. Теперь, добавим, что ни будь еще. Если помните, а память у вас должна быть хорошая, вы помните, как все свечные патерны называются. Так вот, если помните, мы строили колокол распределения. Так мне написали в личку, что на колокол это не очень похоже. Да я согласен. Похоже на кучу, причем, со смещенным центром тяжести. Как будто, тот, кто эту кучу делал, приседал на правую ногу сильнее чем на левую. Вот такая.

Тут заметно не вооруженным глазом, что левая часть более длинная и пологая, а правая, более крутая и короткая. И это не мудрено. Так как эта куча складывалась из свечек, то оказалось, что красных свечек у нас примерно столько же как и зеленых, но красные у нас немного длине. Что это значит. Это прямая иллюстрация понятий шорт и лонг. Мы видим, что рынок падает быстрее, чем растет. Свечи шорт (красные) длиннее. А свечей лонг (зеленые) меньше, просто коротышки.

( Читать дальше )

Опционы для Гениев (горизонтальная волатильность)

- 02 ноября 2017, 19:04

- |

Профиль волатильности. Есть такой зверь и он не может не есть. Что бы его поймать, мы вернемся к нашей стратегии лимитных заявок. Если вы видели гениальный биржевой график (а они все гениальные, потому что простые), то должны были заметить, что там цена ходит не просто вверх вниз, но и еще направо (на лево не ходит). Это должно было натолкнуть вас на мысль, что в торговле и торговой системе должно присутствовать время. Вход в рынок и выход из него должен происходить с учетом того, сколько времени вы там будите. Когда вы интересуетесь свой зарплатой или зарплатой соседа, вам важно как часто такая зарплата платится. В нашей ТС мы смотрим на стодневную свечу. Это значит, что торгуем мы сто дней и рассчитываем свою зарплату за 100 дней. И если с этим ни кто спорить не будет, вернемся к распределению случайностей. Помните, мы брали сто свечей и строили колокол. Но вот проходит 50 дней, мы откидываем 50 свечей и наш колокол становиться уже. И если наша сигма за сто дней была 10% (отклонение от цены БА +-) то через 50 дней (остается еще 50 дней) наша сигма уже 7,5%, а через 99 дней она будет 1%. Допустим, по нашей ТС с лимитками мы определились работать в рамках одной сигмы. Сто дней 10% делим на 100 ордеров, шаг сетки у нас 0,1%. Проходит 50 дней и шаг сетки 0,75%, а на 99 день 0,01%. Но, если ставить отложки через каждые 100 рублей это куда не шло. А вот через каждый рубель, тут уже очко жим жим. Нам такой скальпинг не нужен. Если цена пройдет больше процента в день? Без отката. И как говорилось выше про очко, а оно не железное, его надо укрепить. Например, вставить бронзовую втулку. И естественной бронзовой втулкой является сетка поширше или пошерее. Но тем самым мы расширяем наш колокол распределения и увеличиваем нашу IV. И тут возникает такой эффект, как горизонтальная волатильность.

( Читать дальше )

Опционы для Гениев (волатильность)

- 02 ноября 2017, 10:50

- |

Наиболее отдаренные Гении уже поняли, в чем заключается торговля в спреде. Цена в стодневной свече заполняется однодневными, часовыми, минутными. Цена ходит вверх вниз, а мы лимитки выставляем. В начали стратегии мы можем предполагать или прогнозировать какой будет следующая 100 дневная свеча. Для этого нам надо понимать историческую волатильнось HV. Если вы посмотрите на график, хотя что я говорю, у вас график на правом мониторе, в телефоне, в планшете, только что не сниться, то должны заметить, что свечи примерно одинаковые. (смотрите дневные). И если они начинают меняться по величине, то можно заметить некоторые тенденции. Еще лучше, если вы поставите индикатор, измеряющий волатильность или ATR какой ни будь. И так как волатильнось параметр медленный, то вполне прогнозируемый. Другими словами, величину следующей свечки можно угадывать.

Этот наш прогноз может не совпасть с реальностью. Свечка оказалась меньше, тогда нам плюс, потому что в этой стратегии мы продаем волатильность. Свечка оказалась больше, тогда нам может не хватить ГО. Мы будем закрывать убыточные позиции (на сленге опционщиков это называется роллированием). Но наша статистика одной сигмы в 68%, что свеча будет меньше или такой же. Ну а кому этого мало возьмите 2 сигмы. В общем, ни чего тут сложного нет, это обычная стратегия маркет мейкара по поддержанию двухсторонних котировок. И она рабочая. (не взирая на комиссии). Ну и там существуют методы управления позицией. Волатильность меняется от малых ТФ к большим. Вы можете менять спред, добавлять ГО.

( Читать дальше )

Опционы "с нуля". Часть вторая. Сравниваем и выбираем.

- 29 октября 2017, 20:19

- |

Наконец-то, меня выпустили из бана. Ну тут уж я сам оказался дурён и нелюбомудрен. В общем, сам виноват…

Это я к тому, что выкладываю следующую часть с опозданием. Прошу меня за это простить.

Итак, мы решили спекульнуть РИшечкой, чтобы выиграть денюшек на хлебушек.

Лирическое отступление. Да, я не описАлся, ещё мой любимый Альберт Айнстан говорил, что «Все события в природе носят вероятностный характер». Поэтому биржевая торговля – это Игра, Игра и ещё раз Игра! Не работа, не бизнес, а именно ИГРА! С вероятностными исходами.

Ничего плохого или предосудительного в этом не вижу. Шахматы, например, это тоже тяжелая, кропотливая, но игра. В которой, чтобы чего добиться, нужно много и упорно учиться и тренироваться. Но учиться – Игре. И играть, играть, играть…

Или шпионы-разведчики-контразведчики, которые ведут радиоигру и пускают дезу. Тоже игра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал