Избранное трейдера Алексей Козловский

Этот топик посвящаю Юлии Князевой (начинающему трейдеру на рынке Forts)

- 30 января 2019, 09:21

- |

Итак, предисловие:

Сливающий трейдер, по психотипу мне нравится на фондовой секции покупать акции, облигации, etf и держать их до поры до времени. Т.е. среднесрочная и долгосрочная. Честно сказать, к срочному рынку никогда душа не лежала. Просто решила в порядке эксперимента попробовать, чтобы уж точно знать, что не моё, или наоборот.

---------------------

Что такое срочный рынок?

Это рынок, где бесплатно можно получить от 5-го до 22-го плеча. Это рынок, куда люди заходят за контанго. Это рынок, где ты можешь, находясь в шорте фьючей лукойла на полную катушку, в момент объявления дивидендов, так прокатиться вниз, что после одной сделки сможешь купить себе новую машину. А на смартлабе потом будут топики появляться с вопросительными знаками: а что такое было в лукойле??? Почему акции растут, а фьюч так резко упал???

Что ещё отличает срочный рынок от фондового?

( Читать дальше )

- комментировать

- 5К | ★14

- Комментарии ( 181 )

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 28 )

Индустрия (паровоз)

- 23 сентября 2018, 11:46

- |

Говоря о страхе и жадности, которые преследуют каждого трейдера, хотелось бы раз и навсегда разобраться с этим явлением и объединить это в одно понятие. Попробуем разобраться в природе страха. Вы боитесь паровоза? А ваши дети? И если вы не боитесь, то что надо сделать, что бы ваши дети его тоже не боялись. Наверное, объяснить им, что такое паровоз и как он работает. А как сделать так, что бы дети вашего соседа боялись паровоза? Наверное, рассказать им про роботов трансформеров и объяснить, как паровоз превращается в Кибертрона. То есть, одним дать знания, другим иллюзию знаний. Мы всегда чего то боялись, но с возрастом (опытом) с пониманием (знанием) наши страхи отступали. И мы становились, не то что бы бесстрашными героями, но разумными. Паровоз не вызывает у нас страха, хотя, из за его величины вызывает уважение. И мы не будем бежать ему на встречу с воплями «ЗАДАВЛЮ!». Потому что мы ЗНАЕМ.

Жадность это производная от страха. Вторая сторона монеты. От того, что мы не знаем. Мы не станем отдавать банан обезьяне, потому что мы не знаем, будит ли в нашей жизни еще один такой банан. Или нам придется помирать с голоду, а голожопая будет кидать в нас шкурки. Как только, мы узнаем, что в Пятерочки можно спереть еще один банан (а узнаем мы это из СЛ, почитав топики Хомяка), так сразу жадность отступит. То есть жадность управляется знаниями.

( Читать дальше )

Как я нашел наставника

- 16 мая 2018, 06:16

- |

В общем я сливал с самого первого дня, как пришел на форекс, потом фьючерсы, потом на акции. Никакие регуляции от лучших оффшорных зон мне не помогли. Я все время попадал на бабки — то кухня не выплатит, то биржа лагает, то брокер закрывал по самым худшим ценам.

Это продолжалось долго, я постоянно довносил, пока мне это не надолело.

Представьте — каждаю моя з/п уходила на корм индустрии. То кухне, то на тренинг, то бирже на исправление глюков в их софте. В прошлом году поделился чуть с криптовалютными. С ПАММерами тоже кстати.

И надоело — начал искать выход, свет в конце тоннеля.

И нашел! Не поверите только где.

Реально, это оказалось настолько просто, что я немного прифигел.

Делюсь фишкой. И не сочтите за рекламу. Это не реклама, а мой многолетный опыт. Поверьте на слово.

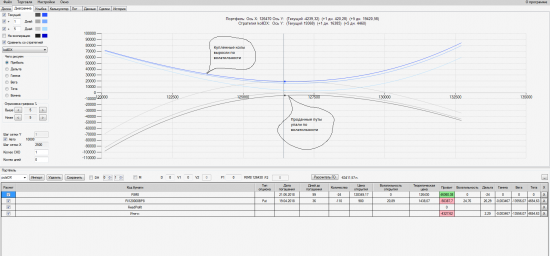

В общем, смотрите на график.

( Читать дальше )

Опционы для Гениев (управляем зигзагом)

- 23 марта 2018, 17:03

- |

Давайте закончим с зигзагом. Направленная торговля, конечно, дело интересное, но ту уже начали позиции по зигзагу открывать, а я не до конца объяснил, как им надо управлять. В общем, методов достаточно много, я предложу один. Ну и если этого не будет хватать, вы дополните.

Надо разобраться, откуда в зигзаге берутся деньги, а главное, куда они деваются. Для этого вернемся к улыбки волатильности. Перед написанием, я посмотрел, что пишут об улыбке в интернете. Начиная с Пурнова, который считает, что улыбка это обман, заканчивая Твардовским, у которого наклон все время растет. Поэтому, я понял, что надо определиться с некоторыми понятиями. Если мы посмотрим на формулу БШ, то мы увидим, что там есть только один грек. Это дельта. Дельта это N(d1). Или говоря человеческим языком, цена опциона равна цене БА умноженному на дельту. Дальше мы углубляться не будем. Просто я отметил, что все есть дельта. Много дельты, опцион дороже, мало дельты опцион дешевле. Соответственно, на улыбке волатильности, мне важна дельта. Я не знаю, кто и как моделирует параметры наклона, но я всегда считал, что надо сравнить два опциона пут и кол, с одинаковыми дельтами, на некотором расстоянии от ЦС. Если я не прав, вы меня поправите, может существуют другие методики. Но нам надо понять и увидеть, что страйк на улыбке характеризуется не только волатильность, но и дельтой. Или волатильность опциона влияет на дельту.

( Читать дальше )

Опционы для Гениев (тест, учимся продавать края)

- 16 марта 2018, 10:41

- |

«Продавать Родину и Опционы одно и тоже». Добро пожаловать на курсы молодых предателей.

Итак. Мы начинаем торговать. Давайте научимся торговать только одним опционом, ну и можно еще фьючерс добавлять. Задание такое.

Продаем дальний хвост и следим за волатильностью НД из прошлого топика. Как только эта волатильность заканчивается, закрываемся и открываемся по новой. Для этого я расскажу вам про файл который приложен к этому топику. На реальный рынок, конечно, я вас не пущу, пока.

Это файл для Эксел. https://cloud.mail.ru/public/7cp8/jFnAjzcH2 Его создатель FateevVV, за что ему огромная благодарность. Так что вам не только за пивосик ему перечислять, а сразу ресторан придется покупать. Я только сделал некоторые модификации для конкретной, нашей задачи. Все это уже выкладывалось, но повторение мать учения. Давайте рассмотрим интерфейс и как тут что работает. Это симулятор торговли опционами. В его базе заложен 14 год. Со всеми улыбками, ценами, комиссиями и спредами. Так что там есть и спокойные места и крэшы и разные волы. Более подробно все описано здесь

( Читать дальше )

Опционы для Гениев (разгибаем зигзаг на части)

- 15 марта 2018, 09:37

- |

По моему с зигзагом мы поторопились. Меня много спрашивали, как его построить, сколько он приносит, что будет если цена уйдет на 10% и прочее. Но ни кто не спросил про волатильность которую мы покупаем. Вообще к зигзагу мы пришли обсуждая дельта хеджирование. Если вы разберете свой зигзаг на части, что я всем рекомендовал сделать, то получим две стратегии. Вот картинка.

На самом деле мы можем рассуждать так. Мы продали путы и начали делать дельта хедж. Нас все равно чем его делать. Можно БА, а можно купить опцион. Он же тоже меняет дельту, только он меняет дельту со своей волатильностью. Если бы вы нарезали дельту с волатильностью кола, то у вас бы получилась та же самая картинка. И даже в статике мы видим, где зоны без убытка, где профитные, через день и пять. Но почему у нас поднялся один опцион и опустился другой? Конечно, вы теперь продвинутые гении и знаете про улыбку волатильности, но все же.

( Читать дальше )

Сила дивидендов

- 21 февраля 2018, 09:43

- |

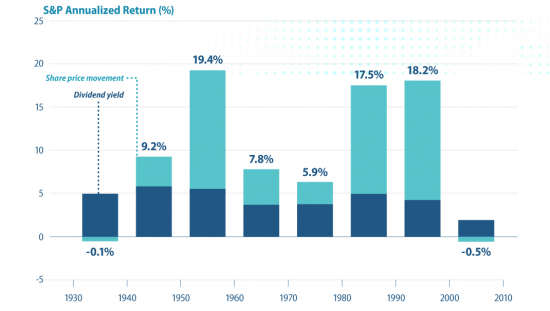

www.visualcapitalist.com/power-dividend-investing/

Передам коротко содержание картинок.

---

Синий цвет — доходность индекса S&P500, если смотреть только график (без дивов). Голубой цвет — доходность S&P500 с учётом дивидендов компаний, из которых этот индекс состоит.

---

Краткая история дивидендов.

1250 год. Первой в мире компанией, платящей дивиденды, был французский банк, основанный в 1250 году.

1602 год. Основана Голландская Ост-Индская компания. Её акции торговались на бирже. За 200 лет существования она платила дивиденды в среднем 18% от капитала (Я не совсем понял эту цифру. Наверное речь идёт про 18% от биржевой цены или про 18% от собственного капитала).

1684 год. Компания Гудзонского залива была первой Северо-Американской компанией, платящей дивиденды.

1910 год. Главный мотив покупки акций в начале 20 века — это дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал