Избранное трейдера Владимир Гончаров

Найдите ошибки

- 18 июня 2020, 08:04

- |

Концепция работы на рынке:

1. Принимаем, что всё рыночное пространство состоит из 3-х состояний:

— направленное движение (тренд)

- ненаправленное движение (боковик)

- переход между этими состояниями.

2. Создаём торговую систему для тренда (стопы + высиживание прибыли).

3. Создаём торговую систему для боковика (без стопов + короткие тэйки)

4. Применяем наклон эквити или статистику преобладания прибыльных и убыточных дней как индикатор для включения 1-й или 2-й ТС.

Получаем следующий результат:

1. Трендовый рынок. Включается трендовая ТС и зарабатывает на «своём» рынке.

2. Переход от тренда к боковику. Показатели трендовой ТС постепенно ухудшаются, и она выключается.

3. Ненаправленный рынок. Включается ТС для боковика и зарабатывает на «своём» рынке.

4. Переход от боковика к тренду. Показатели нетрендовой ТС постепенно ухудшаются, и она выключается.

5. Закольцовываем эту последовательность действий.

Видит ли кто-то ошибки в такой архитектуре или в применяемой модели?

- комментировать

- ★10

- Комментарии ( 54 )

Stop-Loss

- 12 июня 2020, 10:46

- |

Скажу сразу, все изложенное ниже относится к ручной внутридневной торговле и является исключительно собственным мнением и отношением к вопросу ограничения рисков.

Личное отношение к Stop-Loss

Очень важно воспринимать SL не в виде убытков, а в виде издержек. В литературе о психологии трейдинга везде делается акцент на этот момент и это неспроста, так как именно восприятие под видом издержек придает торговле психологический комфорт.

Методы выставления Stop-Loss:

1. Соотносительный стоп

Наверное самый распространенный способ выставления SL, особенно среди представителей обучающих трейдингу. Как правило такие личности предлагают строить систему своего RM по логике соотношения SL к TP, например 1 к 3, 1 к 4. Аргументируя тем, что у данного подхода математическое ожидание очень сильно превышает соотношение 1 к 2 или 1 к 1.

( Читать дальше )

Судак-Тудак (робот) 1.1

- 29 мая 2020, 16:08

- |

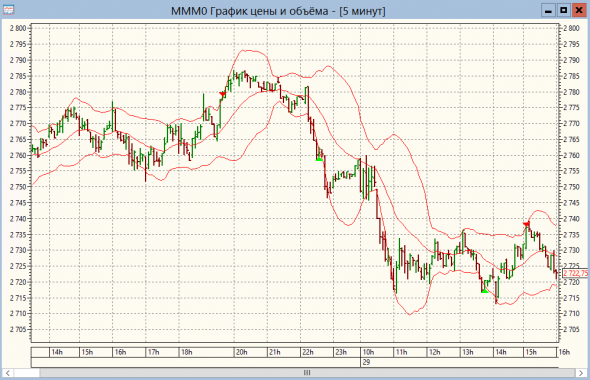

Слегка доработал простой бот по усреднению и скальпингу Bollinger Bands для QUIK от Turbo Pascal, выложенный тут.

1) Я разделил алго на 2 отдельных: на лонг и на шорт. В оригинале был только лонг и я его использовал для акций. Версия на шорт торгует Mini MIX фьючерс (вы можете любой набор фьючей настроить)

2) Добавил проверку на поступление котировок. Без неё утром выключался бот, приходилось стартовать руками.

3) В версии на шорт добавил усреднение с коэффициентом. Каждый следующий уровень будет на fibo больше предыдущего.

4) Добавил временные рамки (стартуем с 10:00), чтобы не работал когда рынок закрыт.

Хотел подсчёт прибыли добавить, но это уже сложновато сводить концы с концами, поскольку набор и сброс неравномерен. Тут без программиста не справиться.

( Читать дальше )

Инвестору, как покупать панику.(VIX & SP500)

- 27 мая 2020, 18:14

- |

Здравствуйте, коллеги!

Паника, панике рознь. На одной можно заработать, на другой потерять.

Многим знаком VIX index, о нём писал наш коллега в топике: Правда и неправда об индикаторе VIX

Подробней на Investopedia: CBOE Volatility Index (VIX) Definition

Коротко:

CBOE Volatility Index (VIX) – индикатор ожидания волатильности (изменчивости) рынка. VIX, называемый также “индексом страха”, отражает именно ожидания (настроения, пульс) рынка, а не то, что точно должно произойти.

Совсем коротко, если S&P500 резко начинает падать, народ в панике и индекс взлетает к 100, совместно с S&P500 (зелёным) выглядит так (S&P 500 VIX Cash (VI.C), красным):

( Читать дальше )

Два самых важных аспекта торговли на бирже

- 26 мая 2020, 12:45

- |

Нет, я не буду рассказывать о чудо-индикаторах, о том как на самом деле работает «кукл». Не буду расписывать, как же все таки чертить на графике траектории полета ракеты. Не будет здесь и супер-стратегий, после использования которых на вашем графике цена пробивает экран монитора и мчится к звездам сквозь скопления лимитных ордеров.

Пишу этот пост для тех, кто потерял свой ориентир в нашем деле и не понимает, что делать.

Начну с простого. Для того чтобы зарабатывать на рынке достаточно всего двух нематериальных вещей. Это торговый алгоритм и сильная психология.

По поводу торговой системы хочу сказать, что не важно насколько она плохая и неточная, важно ее наличие. Если она есть у вас на бумаге, значит вы можете ее применять и совершенствовать. Важно записывать все, что только возможно, вплоть до того, что сегодня вы на чистом азарте залетели в позицию по инструменту А и зарезали крупного лося. Пишите в чем ошиблись, в чем были правы и только тогда вы станете лучше и не потеряете свои мысли.

( Читать дальше )

10 ошибок начинающего трейдера на фондовом рынке. Чего не стоит делать

- 25 мая 2020, 21:08

- |

Подавляющее большинство начинающих трейдеров начинают торговлю на фондовом рынке без плана. Вне зависимости то того, хотите вы зарабатывать на бирже регулярно или предпочитаете пассивный источник дохода, создание торгового плана играет важную роль. В противном случае инвестиции и спекуляции превращаются в убыточную азартную игру.

Единственное исключение, когда можно обойтись без плана — использование готового портфеля или услуг финансового советника. В этом случае вы следуете разработанной стратегии инвестирования, поэтому допущение ошибок будет минимальным. Однако для обретения самостоятельности на рынке ценных бумаг первое, что вам понадобится — это торговый план. В нем трейдер фиксирует следующие ключевые моменты:

1) предпочтительный стиль торговли: скальпинг, интрадей трейдинг (внутридневная торговля), свинг трейдинг (позиция может удерживаться в течение нескольких дней) или долгосрочное инвестирование;

( Читать дальше )

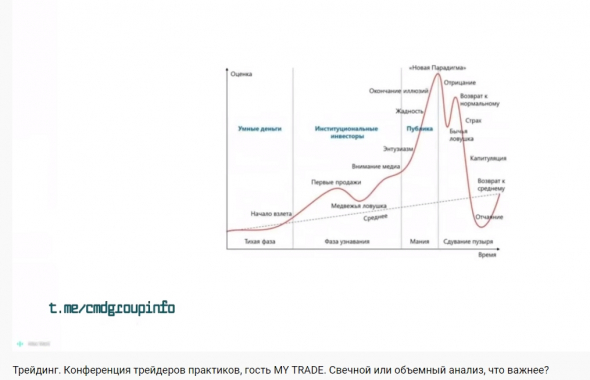

27 Тезисов "My Trade" - Трейдинг. Конференция трейдеров практиков.

- 25 мая 2020, 17:22

- |

В этот слаболиквидный день прослушал свежее видео с участием, одного из уважаемых мной трейдера — Алексея Мартьянова (My Trade). Видео заняло 2 ч. 33 м. моего драгоценного времени… самое главное зарядился позитивными эмоциями от смеха Май Трейда :DDD

Трейдеры Capital Market Diversification:

— Рынок создан, чтобы забирать деньги. Чтобы забирать с него деньги.

— Объемы это такая вещь… много вопросов, кто его нарисовал в этой платформе.

— Для входа нужно изучать не точку, а диапазон.

— Конечно объем, это как пенек под жопой, но меня интересует больше объем в скорости, в инициативе.

— Думать по паттернам — страшное зло. Нужно в моменте понимать что тут кого-то обманывают. И нужно входить с этими умными ребятами, именно там где страшно заходить.

( Читать дальше )

Хорошие и плохие трейдерские привычки

- 20 мая 2020, 21:59

- |

👉 регулярный поиск закономерностей, построение систем и их бэктест

👉 исполнять правила торговой системы

👉 записывать каждую сделку в журнал сделок

👉 установка стоп-лоссов на каждую сделку

👉 нормировать стоп и размер позиции по волатильности

👉 регулярная работа над ошибками

👉 просчитывать худшие сценарии, по которым может пойти сделка

🥵🥵🥵 Плохие привычки:

👉 не ставить стоп-лосс (не ограничивать риск)

👉 закрыв убыточную позицию тут же открывать новую (отыгрыш)

👉 спорить с рынком, покупать что сильно упало, шортить то, что сильно выросло

👉 торговать своё мнение о том, куда должен пойти рынок

👉 наращивать убыточную позицию

👉 использовать большие плечи

👉 открывать рискованные позиции перед закрытием рынка

👉 переносить позиции с большим плечом через ночь

👉 поиск информации, подтверждающий вашу позицию по рынку

Ну что, узнали свои привычки?

Это к сегодняшнему посту про принцип Далио №4.3.

Лучшее, что вы можете сделать для своего трейдинга — это развивать в себе хорошие привычки и избавляться от плохих.

Данный пост не относится к инвестированию. Про хорошие и плохие привычки инвесторов напишу отдельно.

Враги нашего мозга

- 18 мая 2020, 11:48

- |

В этом посте опишу несколько факторов, влияющих на производительность нашего мозга. Важнейшие, на мой взгляд, ограничения, продиктованные во многом суетой нашей жизни. И работая с которыми можно существенно увеличить свою продуктивность.

Некоторые описанные идеи и цитаты для поста взял из великолепной книги Тео Компернолли «Мозг освобожденный». Маст рид для любого, желающего найти скрытые резервы своих возможностей.

1. Гиперподключенность

Смартфон обладает массой полезных функций. Телефон, камера, мгновенный выход в интернет для поиска необходимой инфы и т.п. Устройство может упростить жизнь.

Однако в контексте описываемой в посте темы – выгода не так очевидна. Постоянное использование мессенджеров, соцсетей приводит к формированию вредной привычки. Привычки всегда находиться на связи и немедленно реагировать на любой раздражитель.

Смартфон развлекает. С ним не так скучно. Но вместе с этим у современного человека совершенно пропадает способность концентрироваться. Смартфончик обеспечивает желание развлечься, но в то же время вносит колоссальную дезорганизующую составляющую в нашу работу. И не только в работу. Отдыхать тоже нужно не отвлекаясь! Почему? Описал в посте Как происходят озарения.

( Читать дальше )

Время сдаваться

- 18 мая 2020, 09:53

- |

В последнее время информацию по трейдингу черпаю из различных иностранных источников. Ниже представлен мой личный перевод очень хорошей статьи. Оговорюсь сразу, что перевод осуществлен посредством Google переводчика.

Перевод поста:

Я получаю много писем и сообщений от людей, обращающихся за советом. Обычно они теряют деньги и не знают, что делать дальше. Но недавно я получил конкретное письмо, которое заставило меня захотеть написать этот пост.

Каковы некоторые характеристики людей, которые теряют деньги:

1) Нет плана

2) Нет возможности оценивать себя (они просто сосредоточены на чистой прибыли)

3) Нет последовательного метода, перепрыгивая из одного торгового зала или индикатора в другой

4) Нереалистичные ожидания

5) Нежелание делать требуемую работу

6) Не в состоянии сделать торговлю приоритетом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал