Избранное трейдера Kostlc

Исследование стратегии, покупка стрэдла. Внутридневный срез волатильности.

- 22 марта 2015, 14:19

- |

Теснее всего данная статья переплитается со статьей 4.

В этой статье я попробую ответить на вопрос (для себя в первую очередь), во сколько более оптимально покупать или продавать стредл или проводить всевозможные изменения моей позиции.

Для этого я скачал с КВИК историю часовых свечек на индекс RTSVX. У меня получилась история только с мая 2014, к сожалению КВИК более глубокую историю часовиков мне не дал. Далее написал макрос, который сделал выборку по дню недели и часу.

Я считал срез волатильности, следующим образом.

x=a1-a2

( Читать дальше )

- комментировать

- 229 | ★17

- Комментарии ( 11 )

репортаж с Московской опционной конференции. с места событий

- 21 марта 2015, 11:51

- |

Кирилл Пестов (биржа, вместо Сульжика) показал презентацию со статистикой опционного рынка и линамики оборота на конец 2014.Рост оборота в декабре за счет валюты.На фьючерсах максимальным спросом пользуются фьючерсы на РИ и СИ (более 60% от всего оборота).Опционы в обороте занимают не более 10%. Опять же на индекс РТС и доллар- рубль.

Андрей Дронин прокоментировал, что в презе не хватает данных по арбитражу (опционы против акций). Упомянул про фьючерс на волатильность.

Андрей Никитин (Олма) добавил, что мы будем вилеть падение оборотов еще пару мес. Обратил внимание на 2008 год. Сказал, что сейчас дорого торговать опционами (дорогое фондирование).

Интересен был комментарий Михаила Алексеева. Рекомендовал присмотреться на опционы на индекс ММВБ. Рассказывал, что нам крупно повезло, что экспирация декабрьская была 15.12, а не 16.12.

Олег Мубаракшин — поддержал идею развивать опционы на ММВБ.

Была дискуссия про развитие опционов на нефть. Но Юлиан Гримач прокоментировал, что смысла развивать нет. Те, кто торгуют нефтью серьезно, идут на СМЕ

Кирилл Пестов вопрос про высокое ГО при снизившейся волатильности обещал поднять на ближайщем комитете по срочному рынку (на след неделе).

Юлиан Гримач сказал, что убирание маркет мейкера с мес опциона на индекс ММВБ и развитие трехмесячного опциона на ММВБ — это ошибка. Что он видит, что биржа осознала ошибку и сейчас ситуация исправляется

Кирилл Пестов упомянул что в планах есть изменить тарифную сетку на срочном рынке (ориентир середина года)

Обсудили высокие комиссионные за опционы. Если комиссия за опционы на ри еще справедливая, то комиссия за опционы на акции выше в 4 раза чем комиссия за фьючи на акции

2. Секция 2. Особенности торговли VIX. RVI и инструменты хеджа на МосБирже

При движениях на индексе РТС, наблюдается высокая корреляция между индексом РТС и RVI. На спокойном рынке корреляция пропадает почти до 0. Хедж работает при резких событиях. RVI — можно смотреть как индикатор смены тренда. Тек значение в среднем 45. При уровнях RVI 100 и далее, явно можно говорить об экстремуме на рынке

3 секция. Использование режимов волатильности при арбитраже ухмылки на etf и в валютах

Источники дисбалансов на рынке опционов:— внутренняя волатильность опциона и историч волатильность базового актива— внутренняя и историческая корреляция— внутренний и исторический эксцесс (kurtosis)— внутр и исторический уклон распределения цен (skew)— дисперсия и кореляция позиции и индекса

Сосредоточился на евро — долл. Смотрел по дельте. Сказал, что сейчас путы недеоценены. Не успел рассказать методику определения в каких страйках брать — сказал вкратце, продавать путы 25 и продавать колы 10. Разумеется рекомендация зависит от волатильности на рынке. Фото с третьего доклада smart-lab.ru/blog/243853.php

4. Доклад «торговля опционами: стратегия валютного хеджирования»

Коровин предоставил расчеты, что фьючерс не хеджирует валютные риски. Рекомендует опционы. Далее чтобы сократить затраты на хедж, можно опционы держать не все время. Например, зависит от сезонности. Дополнительно рассказал про хедж от продажи волатильности

Никогда в истории такого еще не было!

- 21 марта 2015, 11:23

- |

Я думаю, что абсолютное большинство из нас столкнется впервые с началом повышения процентных ставок в США.

Последний раз это было больше 10 лет назад, и даже если кто-то уже торговал в то время, скорее всего не обращал внимания на этот аспект анализа рынка.

Есть примеры повышения ставок в других странах, но они не идут ни в какое сравнение по масштабу воздействия с повышением ставки в Америке.

В Америке эмитируется главная мировая резервная валюта, и больше половины денежных операций в мире осуществляется в этой валюте.

В Америке огромное количество инструментов денежного рынка, огромное количество деривативов, связанных с процентными ставками.

ЭТО РЕАЛЬНО МОЖЕТ БЫТЬ ТЕКТОНИЧЕСКИЙ РЫНОЧНЫЙ СДВИГ.

Я хотел бы немного порассуждать на эту тему.

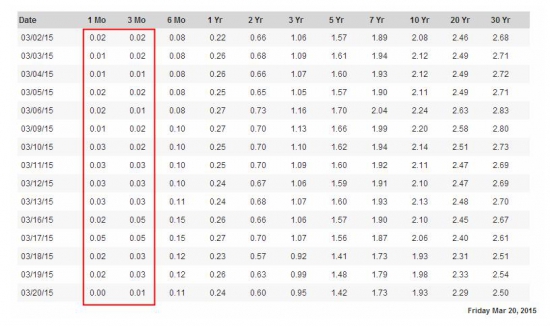

Давайте посмотрим на таблицу доходности американских казначейских бумаг.

Хочу обратить ваше внимание на самые краткосрочные обязательства американского правительства – векселя.

( Читать дальше )

Как заработать на опционах «без риска»*.

- 06 марта 2015, 14:04

- |

- При наличии актива. Продажа опциона Call на актив. Если актив не вырос выше цены страйк, то получаем дополнительную прибыль. Например Газпром 6 лет «пилит» и все это время можно было продавать опционы получая доп.прибыль, на которую докупать акций. При сценарии бурного роста, который бывает раз в «100 лет» с Газпромом, сократится количество акций в портфеле.

- При желании купить актив, но дешевле чем он торгуется сейчас. Продажа опциона Put. Если цена актива упадет ниже цены страйк, то получаем желанный актив по нужной цене, но дешевле на полученную от продажи опциона премию. Опять тот-же Газпром, который «пилит»… при снижении цены и возникновении желания купить актив – продаем Put на него. Если цена актива не пойдет ниже цены страйк опциона, то получаем компенсацию в виде премии за проданный опцион.

- Если в долларе высокая волатильность. Делим сумму на две части, половину несем в валютный вклад, вторую на срочный рынок. Продаем Call и Put опционы на доллар/рубль. При росте доллара радуемся, что заработали в рублях, при падении доллара, радуемся, что заработали в долларах. При снижении волатильности, и «флете» по доллару заработали и в рублях и в долларах банковскую ставку.

- При наличии желания инвестировать в рынок акций с ограниченным риском, и нежелании кормить управляющую компанию. 90% средств на банковский депозит, а оставшиеся 10% делим на 4 части и каждый квартал покупаем опцион Call на индекс. Через год, если индекс вырастет, будет плюс, если нет, то «при своих».

- ….

В общем, с помощью опционов можно реализовать различные торговые идеи, при этом риск будет не больше, чем при покупке акций.

*С известным и ограниченным риском.

Тест черепашьего супа. Развенчание мифа

- 06 февраля 2015, 11:57

- |

На смарте увидел как то статью с описанием торговой системы Черепаший Суп. По результатам тестов, выложенных там, было видно, что стратегия стоящая и на нее можно поставить в торговлю пару миллионов рублей. Но коли мы работаем на бирже, то, естественно, все пришлось проверить самому, что бы ушли все сомнения.

Правила стратегии Черепаший суп

Для начала следует нам вспомнить правила открытия и закрытия позиций.

Система основана на ловле ложных пробоев уровней поддержки и сопротивления.Поскольку именно в этих точках происходит наибольший «накал страстей». Там ставят свои заявки трендовики. Там ставят свои заявки контртрендовики. Поэтому в эти моменты по акции всегда проходит много сделок.

Допустим, если пробивается уровень сопротивления, но цена ЗАКРЫВАЕТСЯ ниже этого уровня, то это свидетельствует о слабости рынка. Значит в такие моменты можно вставать в шорт.

И наоборот, если пробивается уровень поддержки, но цена ЗАКРЫВАЕТСЯ выше этого уровня, то тогда это сильный сигнал к покупке.

( Читать дальше )

ТСЛАБ+ИНТЕРАКТИВ БРОКЕРС + ЦЕРИХ первые впечатления

- 29 января 2015, 12:32

- |

ТСЛАБ+ИНТЕРАКТИВ БРОКЕРС + ЦЕРИХ

Торгую на мамбе с 2006, под тслабом с мая 2011. Брокер Айти. Решил посмотреть на международные рынки. Расписываю личные впечатления.

Идея изначально была простой. Взять проверенные и отлаженные боты и перетащить на американский рынок. Протестить рынок, инфраструктуру. Выбрать подходящие для торговли бумаги и запустить торговлю с минимальными затратами финансовых средств, времени и труда.

Брокером был выбран IB через Церих. Т.к. счет от 5000 баксов + говорят по русски. Торговая платформа TWS + Тслаб. Сразу было ясно что на мелком депо нереально торговать, можно только посмотреть и потестить. Для нормальной торговли американских фьючей надо иметь депо от 10мио руб и выше. В акциях можно поторговать с 2-3мио. Комиссы у цериха людоедские на все, особенно на плечи, поэтому всерьез через них торговать нельзя — можно только инвестировать или торговать на средне-долгосрок. В IB комиссы на обычные фьючи ниже чем на мосбирже, а комиссы на акции примерно равны мос бирже при цене акции более 40-50$. При этом в IB есть хороший тариф от оборота, т.е. комиссы можно еще снизить.

( Читать дальше )

Повелитель вселенной / Master of the Universe [ Док.фильм ]

- 18 января 2015, 21:35

- |

Герой фильма, немецкий банкир — описывает, как крупные инвест компании создают давление на некоторые страны (Греция).

Много внимания уделяет герой торговым алгоритмам и их преимуществу.

Рекомендуем для просмотра:

- Деньги за бесценок | Inside the Federal Reserve: Money for Nothing

- Власть рейтинговых агентств (Moody's, Standard & Poor's, Fitch)

- Уолл Стрит — мир финансистов

Федеральный Резерв США проанализировал биткоин

- 09 января 2015, 00:09

- |

Федеральный Резерв США опубликовал 38-страничный документ с техническим анализом Биткоина, сообщает IT Expert со ссылкой на Рiratemedia.

Полноценный анализ криптовалюты и её развития может в дальнейшем вылиться во множество научных работ, а пока США становится единственной страной, где Биткоин стал темой для подобного исследования, результаты которого были опубликованы и доступны общественности.

Весь документ можно скачать с сайта Федерального Резерва США.

Интересные факты о Биткоине:

- автор старательно избегает назвать биткоины «деньгами» или «валютой»

- количество пользователей Биткоина удваивается каждые 8 месяцев

- объем транзакций в криптовалютах не сравним со внутренней финансовой системой США

- криптовалюты практически не используются для оплаты товаров и услуг

- обмен криптовалют неудобен и стоит дорого

- 30% биткоинов не использовались более года

- 75% биткоинов не использовались более 4 месяцев

- большинство транзакций проходит на сумму менее $100

- транзакции на сумму свыше $40,000 практически не встречаются и не используются для покупки товаров и услуг

- волатильность Биткоин в 2014 году стала выше чем когда-либо

- использование Биткоин в игорной индустрии быстро увеличивается, королем гемблинга на криптовалюты является Satoshi Dice

( Читать дальше )

О производительности в разных странах.

- 05 января 2015, 21:29

- |

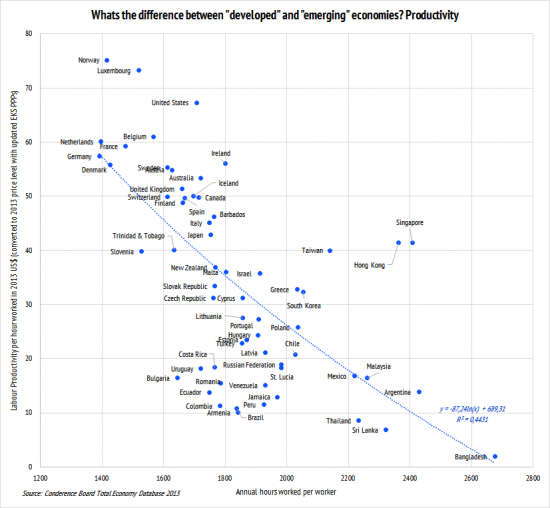

В последнее время масса писем про то как все хреново в государстве. Да, не просто, конечно. Но, надо бы разбираться по существу. Вот замечательная картинка из блога. Вроде как делается вывод, что производительность труда в «развитых» и других странах в разы отличается:

По оси Х отложена типа длительность рабочего времени одного работника в год, по У, типа производительность труда. Пишу «типа» потому, что именно типа. На самом деле демонстрация того, что экономические данные крутить можно как угодно и выводы делать какие угодно. Но вопрос оказался интересным. Даже без вопроса почему на диаграмме отсутствуют две из шести крупнейших экономик – Китай и Индия, меня в первую очередь интересовали два вопроса:

- Является ли показатель (ВВП по ППС/численность населения) действительно показателем производительности?

- Можно ли на основе такой диаграммы делать выводы о кластеризациях экономик по производительности?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал