Блог им. chessplayer

Никогда в истории такого еще не было!

- 21 марта 2015, 11:23

- |

Я думаю, что абсолютное большинство из нас столкнется впервые с началом повышения процентных ставок в США.

Последний раз это было больше 10 лет назад, и даже если кто-то уже торговал в то время, скорее всего не обращал внимания на этот аспект анализа рынка.

Есть примеры повышения ставок в других странах, но они не идут ни в какое сравнение по масштабу воздействия с повышением ставки в Америке.

В Америке эмитируется главная мировая резервная валюта, и больше половины денежных операций в мире осуществляется в этой валюте.

В Америке огромное количество инструментов денежного рынка, огромное количество деривативов, связанных с процентными ставками.

ЭТО РЕАЛЬНО МОЖЕТ БЫТЬ ТЕКТОНИЧЕСКИЙ РЫНОЧНЫЙ СДВИГ.

Я хотел бы немного порассуждать на эту тему.

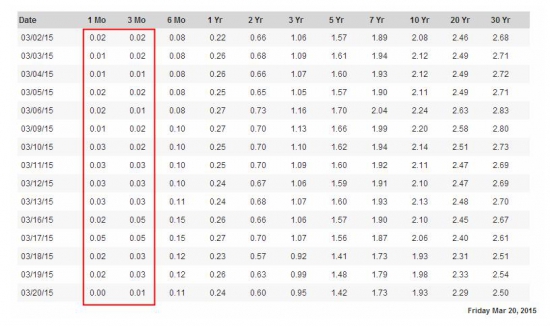

Давайте посмотрим на таблицу доходности американских казначейских бумаг.

Хочу обратить ваше внимание на самые краткосрочные обязательства американского правительства – векселя.

Векселя – это ценные бумаги с фиксированным доходом и сроком погашения до одного года.

Последние 5 лет их доходность держится неизменно в районе 0,03-0,12%. Фактически сейчас эти инструменты идентичны наличным.

Так получилось, что сейчас доходность так называемых инструментов денежного рынка, к которым относятся векселя, находится на уровне доходности существенной доли облигаций еврозоны, где центральный банк держит отрицательную процентную ставку по депозитам и Японии.

Представим себе, что Федрезерв до конца года повышает ставку по фондам с текущих 0-0,25% до 0,5%. Тогда доходность векселей станет примерно равна 0,53-0,65%.

В этом случае доходность инструментов американского денежного рынка станет выше примерно 60-70% европейского госдолга. В настоящий момент 5-летние испанские и итальянские облигации имеют доходность ниже 0,6%.

Более того, межбанковские ставки кредитования в США возрастут до тех же 0,5-0,6% и КРЕДИТОВАНИЕ В ОВЕРНАЙТ В США СТАНЕТ ВЫГОДНЕЕ ПО ДОХОДНОСТИ, ЧЕМ ДЕРЖАТЬ 5-ЛЕТНИЕ ГОСУДАРСТВЕННЫЕ ОБЛИГАЦИИ ИСПАНИИ И ИТАЛИИ ИЛИ 30-ЛЕТНИЕ ОБЛИГАЦИИ ГЕРМАНИИ.

Никогда в истории мы еще не сталкивались с подобной абсурдной ситуацией, когда доходность инструментов денежного рынка выше доходности огромного количества краткосрочных и долгосрочных (!) облигаций высшей категории надежности, да еще при дефиците этих бумаг ( в этом году покупки облигаций ЦБ еврозоны и Японии превышают приток облигаций ведущих стран в результате эмиссии/погашения).

В США очень емкий денежный рынок и я часто задаюсь вопросом, что будет с USD, когда огромный поток кэша ломанется в Америку?

Пока рынки всего-лишь торговали ожиданиями, но здесь возникнет реальный дифференциал процентных ставок на денежном рынке между США и двумя главными эмиссионными центрами – Японией и еврозоной.

Подчеркиваю – на денежном рынке!

Я даже представить не могу, что произойдет с USD, когда Федрезерв поднимет ставку, поскольку я никогда с этим не сталкивался.

Хотя это уже на 100% учтено рынком, у меня нет никакой уверенности в том, что мы не увидим движение в USD на 5-10% вверх. Поскольку, повторюсь, я никогда до этого не сталкивался с повышением ставки рефинансирования по главной мировой валюте.

Есть еще один компонент, который рынок не учитывает еще в полной мере. Это волатильность. Без сомнения, что повышение ставок приведет к росту волатильности и возможно существенному.

Для меня нет сомнений в том, что повышение ставки в США до 0,5% приведет повышению доходности долгосрочных облигаций в странах еврозоны, Великобритании, Канады, Японии на 20-50 пунктов.

Хотя практически все инвестдома прогнозируют первое повышение ставки в сентябре, я оцениваю, что вероятность повышения ставки в июне/сентябре, как 40/60. Заблуждение инвестдомов состоит в том, что они ориентируются почти исключительно на сигналы от членов ФОМС, а эти сигналы часто оказываются ложными. У меня есть ряд соображений, почему вероятность первого повышения ставки в июне так высока -40%, но это тема отдельной статьи.

Если говорить о конкретных валютах, то в момент повышения ставки ФРС мы может увидеть новую волну сильного роста USDJPY. В то же время рост в EUROUSD может оказаться гораздо более ограниченным и скоротечным в силу очень большого профицита платежного баланса, положительных изменений в экономике, вызванных сильным ослаблением EURO, сильной недооцененностью EURO относительно различных фундаментальных моделей и в силу того, что повышение ставок приведет к росту доходностей облигаций еврозоны.

Что точно мы увидим при повышении ставки, это очень приличную коррекцию на фондовом рынке США, которой не смогут воспрепятствовать никакие байбэки.

теги блога Николай Луданов

- Chessplayer

- EURO

- Forex

- GBP

- JPMorgan

- NYSE

- S&P500

- shutdown

- Taper

- акции

- аналитика

- биржа

- Бочкарев

- валютный портфель

- вью рынка

- Горбачев

- дневник валютного трейдера

- долг

- доллар

- золото

- инвестор

- индекс S&P500

- кризис

- макроэкономика

- ММВБ

- нефть

- обзор рынка

- облигации

- опрос

- оффтоп

- политика

- портфель

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- РТС

- рынки

- рынок

- СССР

- трейдинг

- Федрезерв

- финансы

- форекc

- Форекс

- ФРС

- фьючерсы

Будут поднимать, никуда не денутся. Вопрос только в срока и насколько высоко.

По моему оценочному мнению вы говорите бред.

Так лучше? :-)

Ставки в США в начале столетия были 6.75%

Те, кто не верят в рост ставок в США, — это люди религиозные, а не трейдеры.

Это процесс необратимый. Поэтому они максимум поднимут ставку до 1-1,5%, и выше ставок не будет до полной перезагрузки финансовой системы.

Финансовые результаты американских корпораций в 1 квартале развернутся в худшую сторону, и байбэки могут быть сокращены, а весь рост сейчас базируется на байбэках.

Лично я застал повышение ставки в США в 2006 году в мае.

По этой самой причине резкое повышение ставок моментально ввергнет американскую экономику в жесткий депресняк. А учитывая, что в мандате ФРС прописан контроль за уровнем инфляции и безработицы, которые сейчас болтаются в районе таргет-значений, то никакой реальной необходимости в повышении ставки в США в данный момент просто нет.

Кстати, не стоит забывать и еще один любимый трюк. Банковские системы США, Японии и ЕС поддерживают друг друга. Стоило исчерпаться возможности QE в США, как в дело тут же вступил ЕЦБ экспортируя инфляцию уже в зоне евро, затем может подключиться к примеру Банк Англии. Так что реальных рычагов регулирования, кроме тупого повышения ставки — еще достаточно. А ставки даже в 3% чере 1.5-2 года, США реально не переживут. Вот потому никто ничего значительно повышать не будет. Поднимут до 1-1.5%, чтобы заткнуть рот критикам правительства и ФРС, но реальное управление экономикой будет к тому моменту уже определяться совсем другими факторами.

Нынешнее повышение ставок должно учитывать:

1.обслуживание огромного госдолга, которого не было в 2004-2006 году

2.воздействие на процентную политику еврозоны и Японии.

3. разрушительное воздействие на хрупкий процесс восстановления рынка недвижимости

Максимальная ставка по фондам, которую я вижу — это 1%

А может, все-таки, из-за того, что забили на риски и погнались за “длинным долларом»? :-)

Я как-то писал про это немного покороче:

smart-lab.ru/blog/202647.php

Я склонен считать, что они не будут повышать ставку.

Будут продолжать «обещать жениться», потому что дорогой бакс будет давить экспорт и стимулировать безработицу.

Уже сейчас в сша зарплаты расти перестали, это первый звоночек. Дорогой доллар им ой как не нужен.

А так каждое новое поколение начинает с нуля, потому что предыдущее обобрали.

Сильно улыбнуло :-).

Нормальные люди всегда на ставку «оглядывались» :-)… и 10, и 20 лет назад.

Вы оказывается книгу написали. После это поста заинтересовался ею. Полистаю на досуге…