Избранное трейдера Kostlc

Всегда ли полезен экстремизм в трейдинге и инвестициях. Результат исследования.

- 22 июля 2021, 19:10

- |

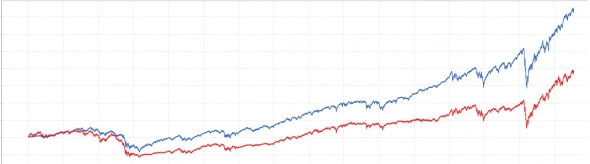

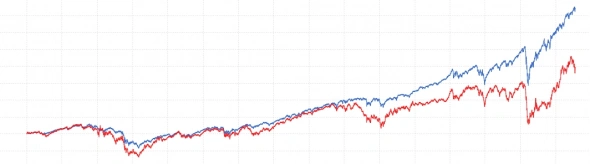

Есть экстремисты — любители возврата к среднему. Если купить акции из нижнего дециля — 10% отстающих прошлого года (доходность за год) из состава индекса S&P500 (50 штук) и держать следующий год, то за 15 лет получаем такой же отвратительный результат как и в первом случае.

( Читать дальше )

- комментировать

- 4.3К | ★11

- Комментарии ( 20 )

Российские облигации в июле 2021 года, срез и 16 тезисов

- 19 июля 2021, 14:37

- |

Вчерашний эфир, как мне кажется, по объёму полезной информации стал рекордным. Дабы не тратить ваше время и не усложнять, вот 16 тезисов по облигациям:

▪️ Зафиксированная Росстатом инфляция составляет 6,5% г/г, а если считать с начала 2021, то накопленная инфляция уже 4,2% и продолжает расти;

▪️ Мои банки дают мне 4% (Тинькофф) и 4,7% (Открытие) по накопительным счетам (не вкладам). Реальная ставка в глубоком минусе;

▪️ При этом, 1-летние ОФЗ уже дают 6,6%, что с учётом налога на купоны даёт около 5,7% чистой доходности;

▪️ 10-летки ОФЗ дают сейчас 7,2% (около 6,2% чистыми);

▪️ Так как мы, очевидно, находимся в цикле повышения ключевой ставки ЦБ и конца и края пока не видно, лучше воздерживаться от покупки длинных облигаций, тем более что разница между 10-летками и 1-летками всего 0,6% (даже в США разница между 2- и 10-летками сейчас 1,2%);

▪️ При этом, 1-летки для тех, кому актуален вопрос наполнения портфеля облигациями, выглядят привлекательно;

▪️ В любом случае, на этой неделе не торопясь выписывайте себе наименования выпусков и ждите заседания ЦБ 23 июля, и только с 26 июля (когда рынок отыграет решение и намёки на дальнейшее движение ставки) — предпринимайте какие-то действия;

▪️ Субфедеральные облигации (облигации российских регионов) могут давать премию вплоть до 1% к ОФЗ;

▪️ Лично я бы воздерживался от покупок субфедералов от регионов, где отношение долга к ВВП больше 100% (из ярких примеров — Мордовия, Хакасия, Удмуртия). Зачем мне эти фантомные риски, если есть «здоровые» регионы;

▪️ Корпоративные короткие облигации от довольно надёжных эмитентов дают сейчас вплоть до 9% грязными (7,8% после налога на купон);

▪️ Мои облигации ЦППК (почти 3 года получаю 9,5%) и РОСНАНО (2,5 года получаю почти 9%) погашаются в августе и декабре этого года;

▪️ Мой принцип при выборе корп. облигаций простой: покупаю выпуски от аффилированных с государством компаний, что с ними будет;

▪️ ЦППК выпускают новые 3-летние бонды взамен старых, ориентировочная ставка купона очень жирная — под 9,5%, хотя не верится, наверное при выходе на широкий рынок доходность будет ниже;

▪️ Я б переложился из старого в новый выпуск, но по своей стратегии в обозримом будущем планирую заряжать всё в акции;

▪️ Самый «вкусный» момент для покупки облигаций — когда инфляция нащупала пики, Эльвира улыбается на заседаниях и намекает на то, что ставку пока что повышать не планирует. В такой момент можно приглядываться к длинным облигациям. Но такой момент очень сложно идеально поймать;

▪️ Я надеюсь, что такой момент к концу 2021 наступит (но это неточно) и, если интуиция даст сигнал, вновь переобуюсь в воздухе и прикуплю себе облигаций.

( Читать дальше )

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 58 )

Малый ледниковый период близок…

- 15 июля 2021, 20:04

- |

Написать данный пост обещал давно (Газпром и КуйбышевАзот еще не 750 р., так что еще не поздно), и вот, пишу его в отпуске, в изнывающей от жары за +33°С уже более двух недель северной столицы нашей страны. Это совсем не напоминает малый ледниковый период, но эта жара лишь временное явление.

Примерно год назад я натолкнулся на несколько научно-документальных фильмов и интересных графиков, связанных с климатом нашей планеты. Меня они очень заинтересовали. Рекомендую посмотреть все видео, приведенные в данном посте, чтобы мне всё не пересказывать, по ходу повествования будут вставки Фильмотеки. И мне показалось, что скоро придут очень холодные зимы, а то и целые года (и надо срочно брать Газпром, НОВАТЭК и КуйбышевАзот). Об этом и будет данный пост.

Фильмотека:

Малый ледниковый период. 1 и 2 серии

( Читать дальше )

Рубль слаб

- 15 июля 2021, 18:24

- |

Всем привет!

Сегодня интересный день на валютном рынке Московской бирже, доллар по отношению к российскому рублю ощутимо прибавляет в цене, поднявшись почти на 1%.

На дневном таймфрейме есть предпосылки к формированию разворотного паттерна «неудавшийся размах», подтверждение произойдёт в случае закрытия свечи выше 73.35. Подобная картина наблюдалась в прошлом году, кстати, также как и в 2021г, пришлось на июнь месяц. Вообще если говорить о сезонном факторе, много схожего с предыдущим годом, с апреля по июнь бакс был под давлением.

Помимо этого, рассуждаю так, что основное топливо для укрепления рубля на исходе:

— Ожидания, связанные с встречей Путина и Байдена позади, очевидно, что наврятли исход мог быть положительным, но аналитики многих инвест банков и брокерских компаний так упорно аргументировали укрепление рубля данным событием...

— Конвертация дивидендов по российским акциям со стороны нерезидентов в USD

( Читать дальше )

Книги по инвестициям и финансам

- 14 июля 2021, 19:09

- |

Я, когда только заинтересовался инвестициями, изучал эту тему в нескольких направлениях: гуглил непонятные мне вещи, звонил брокеру с вопросами, залезал на форумы и, конечно, читал разные книги об инвестициях.

Вообще, в широком кругу финансовой сферы нечасто появляются бестселлеры и действительно полезные книги. В основном, при поиске книг по инвестициям, поисковики будут выдавать примерно одинаковые результаты.

Я два года назад писал пост «Инвестиции для новичков: книги и сервисы». В том посте я упомянул книги, которые для меня оказались первым базисом в инвестициях. Среди них (от лёгких к сложным) — «Заметки в инвестировании» от УК Арсагера, «Разумный инвестор» Бенджамина Грэма, «Анализ ценных бумаг» Грэма и Додда, «Анализ финансовых рынков» Кияницы.

( Читать дальше )

Стоит ли сейчас брать Сургутнефтегаз-ап?

- 13 июля 2021, 17:46

- |

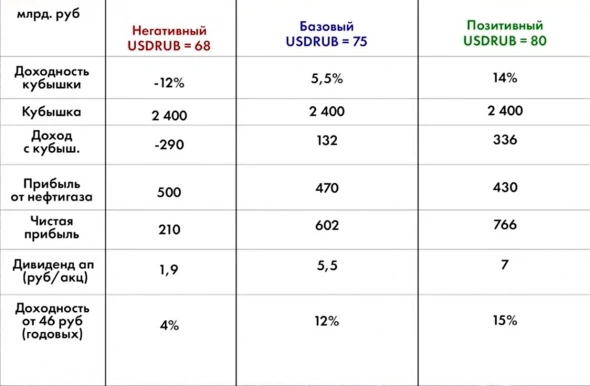

Особый нефтяник на российском рынке – Сургутнефтегаз, который известен своей огромной валютной кубышкой. Привилегированные акции компании используются в качестве валютного хеджа. В случае ослабления рубля, валютные депозиты компании переоцениваются и можно ожидать высокие дивиденды, что в свою очередь должно приводить к росту котировок.

Валютный курс для оценки кубышки фиксируется как правило на конец года. Так, если на конец 2019 года курс доллара был в районе 62 рублей, то уже в конце 2020 в районе 75 рублей, что привело к рекордной прибыли от переоценки, а как следствие высоким дивидендам по итогам 2020. Однако, что же ждать дальше?

Следующая дивидендная выплата будет зависеть от курса доллара на конец года. Для представления масштабов при каком курсе, на какие дивиденды стоит рассчитывать провели для вас приблизительные расчеты:

▫️ При 68 руб. за доллар дивиденд ~1,9 руб. на акцию, что от текущих 3,9% годовых.

▫️ При 75 руб. за доллар дивиденд ~5,5 руб. на акцию, что от текущих 11,5% годовых.

▫️ При 80 руб. за доллар дивиденд ~7руб на акцию, что от текущих 14,5% годовых.

( Читать дальше )

Как покупать акции без страха. Полная инструкция.

- 11 июля 2021, 23:01

- |

Как покупать акции без страха. Полная инструкция.

Чтобы покупать акции без страха, вы должны ясно осознавать, что вы тратите на это занятие абсолютно лишние для вас деньги.

Т.е. лишние от слова совсем.

Это означает, что вы удовлетворили все свои актуальные потребности (все, от трусов и носков и до автомобиля и жилья) при помощи актуальной структуры ваших доходов-расходов, и твёрдо уверены в том, что эта структура сохранится и впредь.

Чтобы начать покупать акции, лишних денег у вас должно быть не менее 3 лямов.

В противном случае, эта биржевая возня будет вас только отвлекать от работы и других занятий, не принося соизмеримого с зарплатой дохода.

А неизбежные просадки будут вас огорчать и вы будете делать лишние телодвижения, пытаясь улучшить ситуацию, что в реале ещё более осложнит её.

Если денег меньше, чем 3 ляма, то проще их держать на вкладах, и не морочить голову себе и окружающим.

Даже, может быть, вам будет интересно покупать какие-нибудь ростовщические ETF, если доходность вкладов вас не устраивает.

( Читать дальше )

Часть 2. Оптимальная конфигурация долей акций и облигаций в Портфеле

- 11 июля 2021, 21:12

- |

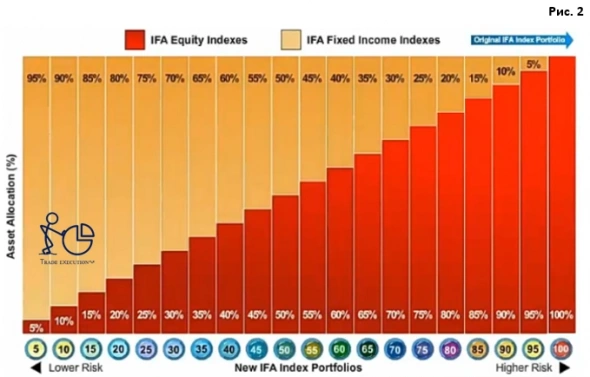

В прошлом посте «Как выбрать долю акций и облигаций в Портфеле» я писал про связку срока инвестиций (риски) с типами финансовых инструментов (доходность). Из этого был сделан вывод, что на фондовом рынке зарабатывают больше всего те инвесторы, у которых инвестиционный горизонт свыше 3 лет.

Пришло время аргументировать свои доводы независимым источником, а именно www.ifa.com (работает только через VPN).

IFA (Index Fund Advisors, Inc.) — консалтинговая компания, занимается управлением капитала, предлагает различные инвестиционные стратегии.

В чем особенность их методологий, что сделали эти ребята?

Они разбили варианты инвестиционных портфелей в зависимости от типа риска по индексам от 5 до 100.

Портфель с индексом 5, значит Портфель построен на 5% из акций, а на 95% из облигаций. С индексом 10 – 10% акций, 90% облигаций и т. д. И по мере роста индекса растет доля акций в Портфеле (Рис 2).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал