Избранное трейдера Janche

Автоматизируем торговлю с помощью TradingView

- 04 ноября 2021, 18:35

- |

Часто вижу на форуме вопросы типа «Как написать простого робота, чтобы автоматизировать торговлю?». Несколько раз отвечал, а сегодня делать нечего и решил в одном посте соединить всё воедино, надеюсь пригодится начинающим писателям скриптов. Если коротко: не занимайтесь написанием роботов, всё что вам нужно для успешной торговли уже реализовано в TradingView: рисуете на графике области, линии тренда и прочие фаллосы. Далее создаёте уведомление, например на выход из области или пересечение линии тренда или на закрытие выше линии или на любое другое событие которых в TV огромное количество. TV позволяет на уведомление повесить webhook, то есть может «дёргать» внешний скрипт. Арендуете сервер с внешним IP адресом (далее IP_сервера) и пишете элементарный скрипт, который делает «продать всё по рынку» или «продать всё по цене, которую передал TV» и т. д. Таким образом вся логика у Вас будет на графике, любые сценарии программируются за 5 минут наглядно рисованием.

А теперь скрипты и примеры их использования:

Webhook скрипт на PHP для фонда (на примере Тинькова): https://telegra.ph/webhookListenerTinokphp-11-04

Для него требуется установить в папку со скриптом с помощью composer пакет github.com/jamesRUS52/tinkoff-invest, запуск скрипта на сервере из консоли командой php -S IP_сервера:80 ./webhookListenerTinok.php

Замечание: в TIAccountId можно вписать идентификатор нужного счёта если их несколько (например брокерский и ИИС), lot нужно указывать только для валютных пар.

( Читать дальше )

- комментировать

- 12.1К | ★75

- Комментарии ( 18 )

Мы запустили Open API для создания торговых роботов в Тинькофф Инвестициях

- 10 сентября 2019, 11:27

- |

Привет!

Мы запустили сервис Open API (открытый программный интерфейс) для алготрейдеров, который позволит написать роботов и настроить автоматическую торговлю на биржах.

Через Open API алготрейдеры смогут:

— выставлять и отменять лимитные заявки;

— через стриминг (в режиме уведомлений) по стакану, бумагам на бирже и свечам получать информацию о фондовом рынке;

— запрограммировать интерфейс Тинькофф Инвестиций так, чтобы мгновенно реагировать на резкое колебание стоимости акций и автоматически выставлять заявку на их покупку или продажу, причем сразу на то количество лотов, которое нужно.

Как работает?

У алготрейдеров есть единый API и единый брокерский счет для торгов ценными бумагами с крупнейших мировых бирж. Открывать отдельные счета для торговли на каждой из бирж не нужно. На сервисе используется простой и понятный протокол для программирования: лаконичные инструкции, актуальная документация с оптимальным набором опций, удобные библиотеки (Java, Scala).

( Читать дальше )

- комментировать

- 11.6К |

- Комментарии ( 65 )

Список "рублёвых" крипто-бирж.

- 21 июля 2017, 14:52

- |

=

( Читать дальше )

Кто враг США или Статистика знает всё 27.04.2017

- 27 апреля 2017, 11:03

- |

----------

В марте блокада Донбасса Украиной стала полноценной. В этих цифрах показаны её последствия для украинской экономики.

Падение промышленности в марте -2,7%.

( Читать дальше )

Эх, было же время!

- 09 апреля 2017, 19:41

- |

Ностальгирую по интересным материалам, где практически раздавались граали.

Годнота из моего избранного ниже:

1. Мувинги… Невкусно? Да вы их просто готовить не умеете! :)

2. Let’s trade together. Серия 1. Индустрия по отъёму денег.

3. *** РАБОЧАЯ ТЕМА ***

4. Целевая цена...

5. Особый мани-менеджмент

6. И Райан Джонс призывает к этому...

7. Интересный метод анализа рынка.

8. 20 советов по управлению личными финансами

9. Повторю один хороший пост.

10. Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

11. Разогнать депозит...

( Читать дальше )

Опционы без опционов Фома Фомичу посвящается liveandtrade

- 08 января 2017, 19:23

- |

Привет дружище. Вот как так непосредственно можно писать топики? И собирать столько лайков? Молодец. И меня не оставил равнодушным. Правда у меня каРкулятора нет, но есть Екскль и я решил тебе рассказать. Тем более ты собираешь экзотические стратегии. Вот тебе антикварная.

Жил был дядька Марковиц. Будущий лауреат НобПремии. И был у него только калькулятор, как и у тебя. И решил он прикинуть, сколько можно заработать, если зарабатывать 2% в день. Как всегда файл: https://cloud.mail.ru/public/3Gib/uNyegKfsF

И вот он взял все акции, которые знал и составил такую табличку MOEX_M. (И это на каРкуляторе, прикинь, наверное за это премию и получил. Тем более у него было не 12 акций). Если сейчас набрать в Гугле «Марковиц портфель Эксел» то высыпится много вариантов с примерами. Так что на технике останавливаться не буду, а сразу к деньгам. Так вот. Первое что он сделал, это нашел доходность тем самым способом каким я искал для опционов. Ln(сегодня/вчера) начиная с N столбца. Итак по всем акциям, на кАркуляторе. Потом он нашел среднее значение, оно же мат ожидание и оно же тот горб распределения который в деньги смотрит. Потом он взял стандартное отклонение, оно же волатильность, оно же мера риска и тоже подсчитал. Что он увидел? Доходность в среднем за месяц (у меня месячные интервалы, часовики ты уж сам как то, на НобеливкуJ) и если она положительна то гуд. Он увидел как болтается актив и может просесть, что не гуд. И он поставил себе цель подсчитать на каРкуляторе, какие акции купить, что бы просадка была маленькой, а доход был большим. Для этого он составил ковариционнцю матрицу. (это как корреляция, только наоборот), что бы понять какие акции идут вверх в тот момент когда другие вниз. Получилась табличка. И теперь он мог задать терпимый РИСК, нужную доходность и получить необходимую пропорцию акций которые надо покупать. Так как на каРкуляторе у него не получалось, он сделал из него машину времени, приехал к нам, взяли эксел, данные, поиск решений, забили и вот. Подсчитав 15 год терминал нам дал указание: купить 33% сбера и 58% FXMM. Что мы и сделали. Прогнали до сегодня и все получилось (см график). И что? Купил в январе, продал в декабре. Остальное время мучаешься с каРкулятором. Вот такая она тяжелая работа трейдера. Для особо активных было придумана перебалансировка портфеля. Так на следующих листах я взял большее окно, захватив 14 год, и мой портфель стал падать. Поэтому, в мае пришлось его перебалансировать, добавив свежие данный цены закрытия месяца. Пересчитали. Запустили. Работает. Так что изучай. Делай матрицы и думай, а это ту умеешь

( Читать дальше )

Будет, как будет

- 05 января 2017, 23:08

- |

Не много экономических размышлений. О реальности. Она такова: наша экономика фактически не растёт с 2008 года. Росстат до 2014 года рисовал какой-то рост не великий, но там больше игра с цифрами и методиками расчёта была. Не растёт она. С 2011 года в нашей экономике очень много политики. Её у нас всегда было много — много государственного влияния и собственности, поэтому и политики много. В ущерб экономике. С 2014 года мы в рецессии. Война, а точнее войны — это дорого. А ещё это ещё большее увеличение политики. А она у нас не последовательна и хаотична. Мировая экономика идёт в перёд. Мы от этого движения на сколько можем дистанцируемся. «Импортозамещаем». Но главное конечно то, что тренды против нас. Те товары, с не высокой добавленной стоимостью, что мы продаём, не очень дороги. А издержки на их производство — это основа нашей экономики. В нормальной экономике принято сокращать издержки, но у нас она государственная — издержки кормят и верха и низы. И с этим процессом вообще ни кто ничего делать не собирается. Между тем, в экономике есть определённый слой, до которого деньги перестали доходить. Почти. Выручка на столько слабая, что не позволяет не только наращивать кап.затраты и инвестировать в развитие, а даже просто держаться на плаву позволяет с трудом. Если этот процесс не переломить, то естественное устаревание фондов и отсутствие запаса прочности будет топить такие конторы. Касается это прежде всего компании малого и среднего бизнеса, производителей работ и услуг, а так же торгашей. За высокие издержки всегда кто-то платит. В государственной экономике это население. Его доходы сокращаются и оно не способно обеспечивать должный уровень внутреннего спроса. Внешнего же спроса, по понятным причинам нет.

( Читать дальше )

Пассивное инвестирование на ИИС. Итоги первого года.

- 05 января 2017, 21:44

- |

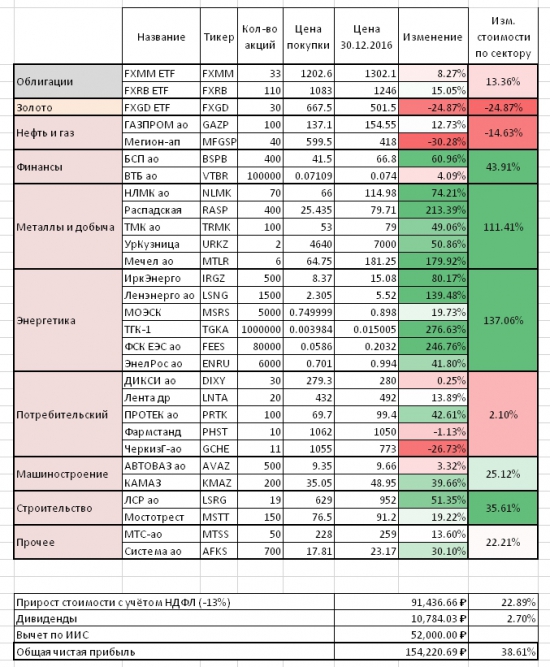

Продолжаем эксперимент с инвестиционным портфелем. Во второй половине ноября был произведен пересмотр портфеля и частичная ребалансировка, но об этом чуть позже, а сейчас предлагаю посмотреть, какие бы результаты по итогам года показал портфель, сформированный в январе-феврале 2016 года.

Надо сказать, что заявленную цель — превзойти банковский депозит (10% за год), удалось исполнить с более, чем двухкратным перевесом, чем я был приятно удивлён!Энергетика и майнинг показали феноменальный рост в прошедшем году — на то были свои фундаментальные причины. Они и стали осннвными бенефициарами роста курсовой стоимости портфеля, а если добавить к результату полученный вычет по ИИС, то доходность за 2016 год составит около 38%:

Теперь перейдем к реальному положению дел. В ноябре 2016 счёт был пополнен на максимальную ежегодную сумму для ИИС — 400 т.р. Т.к. я планировал наращивать долю акций, то было решено избавиться от паёв ETF на краткосрочные казначейские облигации США (FXMM), т.к. они уступали по доходности почти в 2 раза фонду на облигации российских эмитентов (FXRB). Помимо этого поменял тип акций Мечела с обычных на привилегированне с целью получения дивидендов по ним в будущем. Ну и третья бумага, которая пропала из портфеля — Фармстандарт. Владелец этой компании передумал насчёт публичного статуса и, консолидировав более 95% акций, произвел делистинг с принудительным выкупом бумаг у оставшихся миноритариев. Следует отметить, что данная процедура, на мой взгляд, прошла честно, т.к. цена выкупа была установлена на уровне рыночной — тем самым владелец не стал кидать оставшихся миноров (история знает случаи, когда делистинг был крайне невыгоден для держателей).

( Читать дальше )

Дивиденды 2016.Итоги 2016 и ожидания на 2017

- 02 января 2017, 21:02

- |

С наступившим вас Новым Годом друзья и коллеги! Желаю вам здоровья, сбычи мечт, удач и успехов!

2017 год обещает нам много супер дивидендных отсечек. Основной причиной этого будет то, что 2017 год год предвыборный. В марте 2018 года должны состояться выборы президента РФ.

Соответственно, компании с госучастием будут выплачивать повышенные дивиденды для того, чтобы пополнить бюджет и выполнить обязательства, взятые на себя президентом и правительством.

А частные компании будут выплачивать повышенные дивиденды в связи с рисками и неопределённостью, которые могут возникнуть в связи с выборами.По принципу Лучше синица в руке...

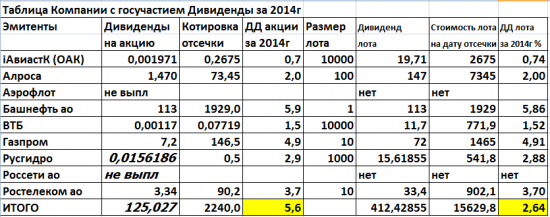

Давайте посмотрим какие дивиденды выплачивали компании с госучастием по итогам 2014 года

и по итогам 2015 года

( Читать дальше )

Не книга, а сплошной интеллектуальный оргазм!

- 31 декабря 2016, 14:33

- |

Книга обнажает в Аузане ультралиберала, который очень аккуратно выражает неудовлетворение «политикой террора» Путина, никак не может простить посадку Ходорковского («моим друзьям — все, моем врагам — закон»). Однако при этом, в этой книге я так и не нашел рецепта, что конкретно надо делать, чтобы наша страна перешла в группу цивилизованных экономик. По Аузану, корень наших проблем упирается в неправильные ценности в российском обществе, и дефективное общество само по себе, а это в свою очередь упирается в дефективную систему школьного образования (странно, что при этом Аузан не затронул тему религии). Второй корень всех проблем — это порочная судебная система. Здесь я увидел основное конструктивное предложение книги — создать условия для конкуренции судов, чтобы ответчик мог выбирать суд рассмотрения дела. Второе предложение — имущественный ценз для судей, что обеспечит их неподкупность.

А собственно в чем проблема? Сейчас — ни в чем. Но так хорошо как сейчас, не будет всегда. Нефть обязательно «кончится», и Россия последует судьбе Аргентины, которая в начале XX века имела ВВП на душу населения как в США, а сейчас находится на задворках развивающихся рынков. Чтобы этого не произошло, нам нужна модернизация (модное нынче слово). Модернизацию можно осуществить двумя путями — либо под влиянием внешнего шока, либо в результате эволюции системы изнутри. Эволюция нам не светит, а шанс использовать внешний шок мы прокукарекали — 2008й ничему не научил наше мудрое руководство. Почему? Потому что действует эффект институциональной инерции (колеи) из которой выбраться почти невозможно.

Ну а революция — это самый худший из возможных сценариев развития страны. (привет, Украина!)

========================================

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал