SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. bobahrus

Пассивное инвестирование на ИИС. Итоги первого года.

- 05 января 2017, 21:44

- |

В продолжение http://smart-lab.ru/blog/345467.php

Продолжаем эксперимент с инвестиционным портфелем. Во второй половине ноября был произведен пересмотр портфеля и частичная ребалансировка, но об этом чуть позже, а сейчас предлагаю посмотреть, какие бы результаты по итогам года показал портфель, сформированный в январе-феврале 2016 года.

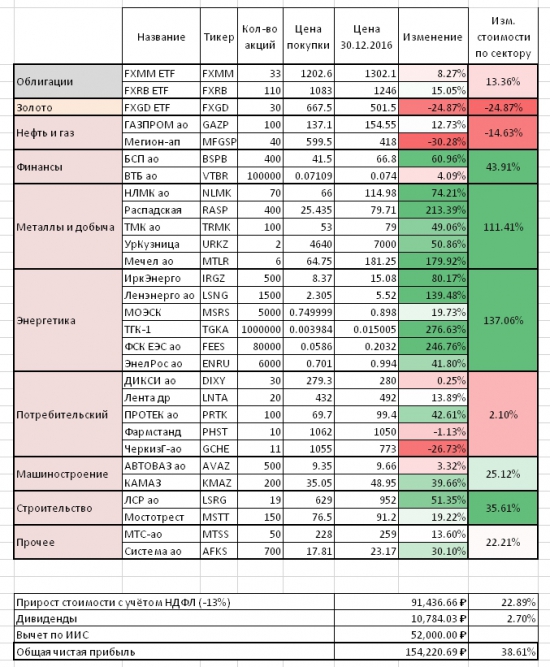

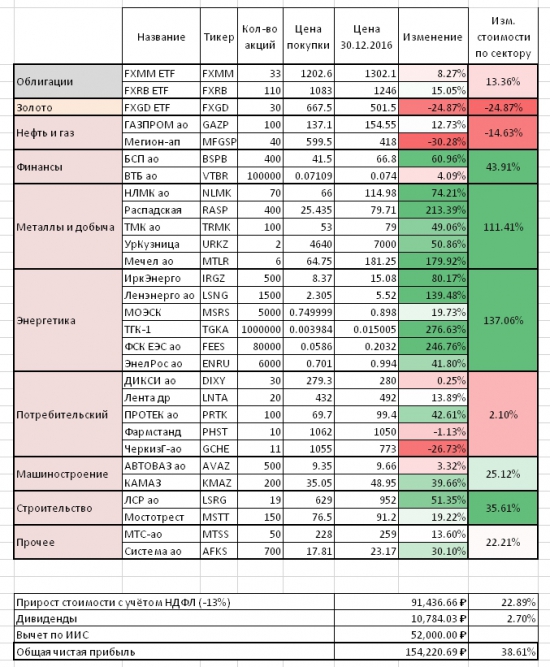

Надо сказать, что заявленную цель — превзойти банковский депозит (10% за год), удалось исполнить с более, чем двухкратным перевесом, чем я был приятно удивлён!Энергетика и майнинг показали феноменальный рост в прошедшем году — на то были свои фундаментальные причины. Они и стали осннвными бенефициарами роста курсовой стоимости портфеля, а если добавить к результату полученный вычет по ИИС, то доходность за 2016 год составит около 38%:

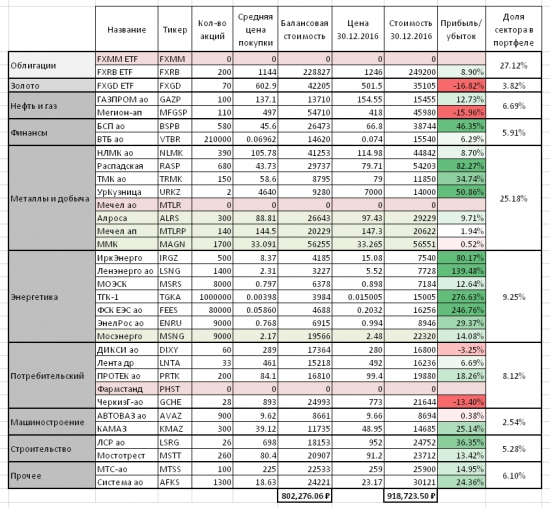

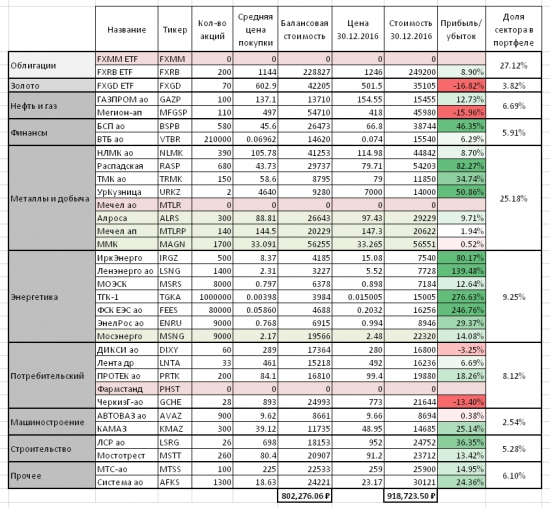

Теперь перейдем к реальному положению дел. В ноябре 2016 счёт был пополнен на максимальную ежегодную сумму для ИИС — 400 т.р. Т.к. я планировал наращивать долю акций, то было решено избавиться от паёв ETF на краткосрочные казначейские облигации США (FXMM), т.к. они уступали по доходности почти в 2 раза фонду на облигации российских эмитентов (FXRB). Помимо этого поменял тип акций Мечела с обычных на привилегированне с целью получения дивидендов по ним в будущем. Ну и третья бумага, которая пропала из портфеля — Фармстандарт. Владелец этой компании передумал насчёт публичного статуса и, консолидировав более 95% акций, произвел делистинг с принудительным выкупом бумаг у оставшихся миноритариев. Следует отметить, что данная процедура, на мой взгляд, прошла честно, т.к. цена выкупа была установлена на уровне рыночной — тем самым владелец не стал кидать оставшихся миноров (история знает случаи, когда делистинг был крайне невыгоден для держателей).В рамках ребалансировки было решено направить 75% внесенных средств на докупку бумаг, уже имеющихся в портфеле, а оставшиеся 100 т.р. + средства от продажи FXMM распределить на 6 интересных мне компаний, под инвестиционные идеи — это Мечел пр, Алроса, ММК, Распадская, НЛМК и Мосэнерго примерно по 20-30 т.р. на каждую.Итоговая таблица с результатами на последний торговый день 2016 года (красным подсвечены исключенные из портфеля бумаги, зелёным — новые):

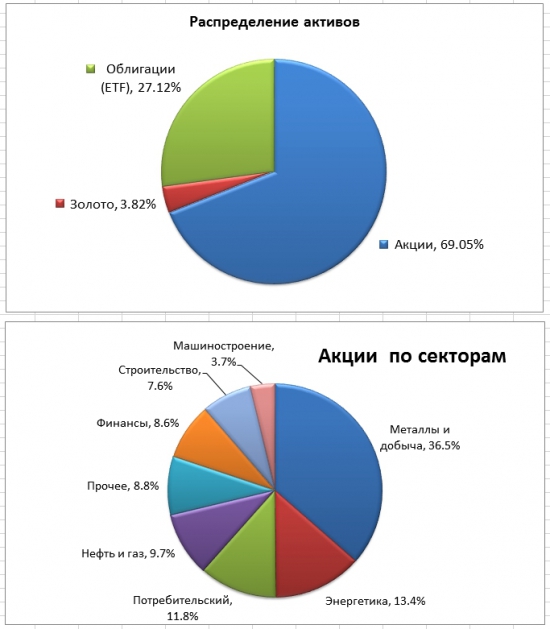

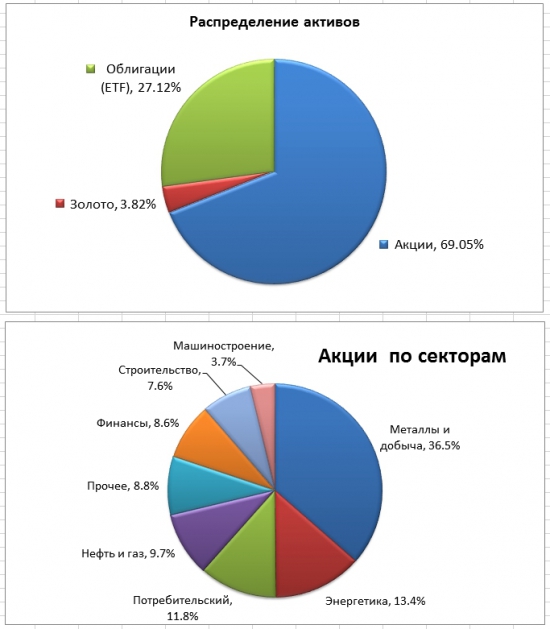

Структура портфеля по итогу года:

В секторальном разрезе наблюдается перекос по металлам и добыче ископаемых, но там сосредоточено больше всего интересных идей на будущее в силу сложившейся благоприятной коньюнктуры на мировых рынках сырья. Этот сектор обещает стать самым интересным на 2017 год.

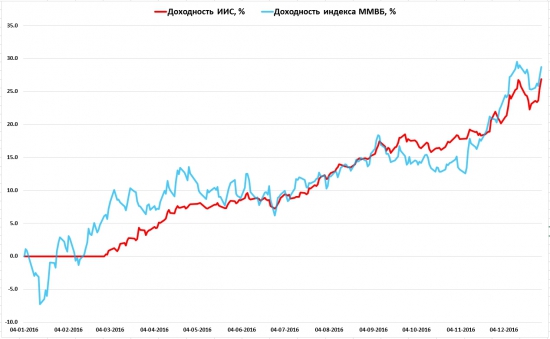

Ну а теперь немного графиков:

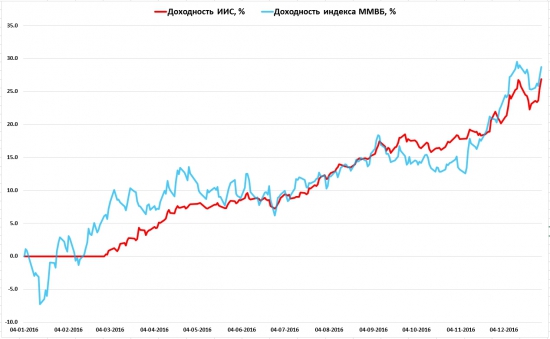

1. Сравнении динамики портфеля с динамикой индекса ММВБ. С начала 2016 года и почти до конца февраля я определялся с выбором, и держал на счету только денежные, поэтому доходность за этот период была 0.

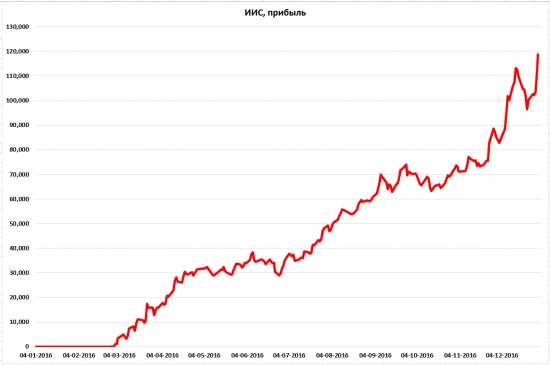

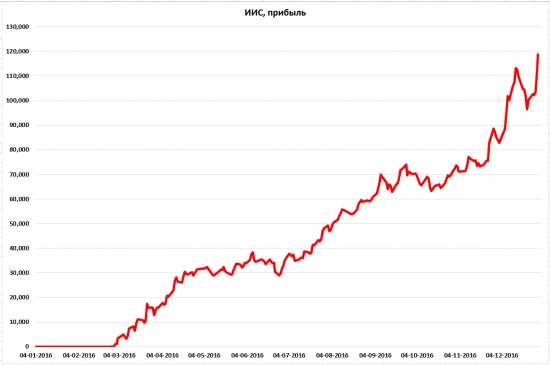

2. Как менялась бумажная прибыль в течение года (без учёта НДФЛ):

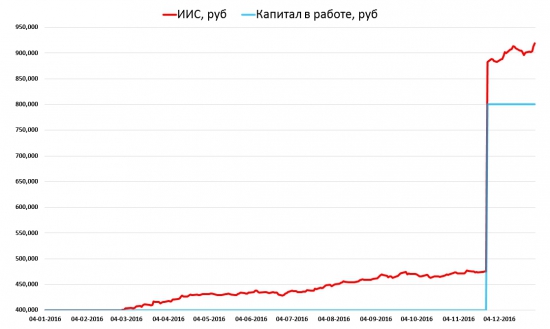

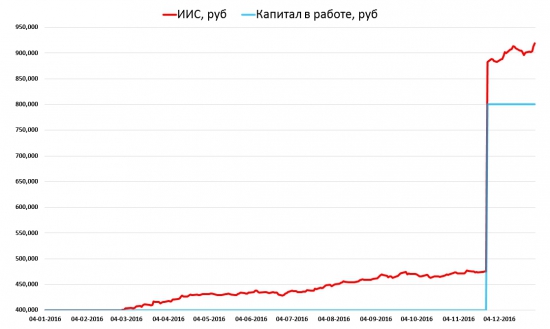

3. Динамика по счёту:

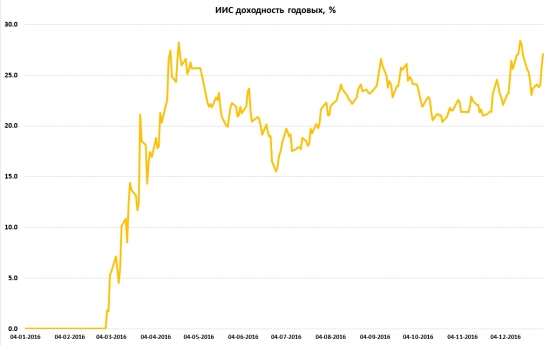

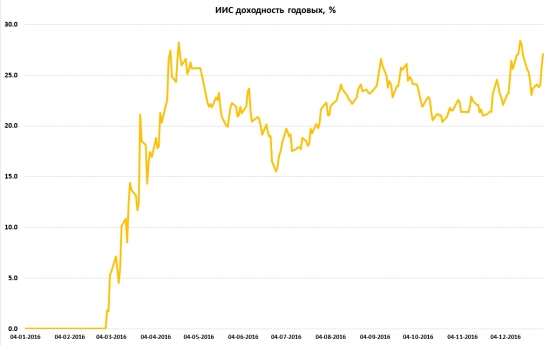

4. Доходность в годовом выражении:

Ну и в заключение хотелось бы расказать интересный случай, связанный с делистингом Фармстандарта: оказывается, что мой брокер (ВТБ24) на время принудительного выкупа сам блокирует и переводит бумаги на специальный счёт для хранения в ожидании операции выкупа (т.е. от меня не требуется никаких действий). Но абонентская плата за использование этого счёта — 200 руб. в месяц. А процедура выкупа по документам должна произойти с 29 ноября по 26 декабря (пишу по памяти, возможны некоторые неточности) — т.е. в течение двух календарных месяцев, и следовательно брокер списал с меня двойной размер абонплаты. Плюс к этому надо добавить, что денежные средства после выкупа пришлось тоже пристроить в ценные бумаги, а это значит что за совершение сделок в декабре 2016г пришлось уплатить брокеру депозитарную комиссию в размере 150р. В итоге, этот делистинг обошёлся в 550 рублей издержек. Вроде бы не так и много, но долгосрочный инвестор должен сводить к минимуму все брокерские комиссии. Отдельно надо упомянуть то, что информацию о том, как будет проходить принудительный выкуп на моём брокерском счёте — найти не удалось. Звонок в местное петербургское отделение брокера оказался безрезультатным: 25 ноября сотрудники были ни сном ни духом о предстоящем делистинге Фармстандарта. После моего вопроса обещали узнать информацию и перезвонить, но я так и не дождался звонка.

Продолжаем эксперимент с инвестиционным портфелем. Во второй половине ноября был произведен пересмотр портфеля и частичная ребалансировка, но об этом чуть позже, а сейчас предлагаю посмотреть, какие бы результаты по итогам года показал портфель, сформированный в январе-феврале 2016 года.

Надо сказать, что заявленную цель — превзойти банковский депозит (10% за год), удалось исполнить с более, чем двухкратным перевесом, чем я был приятно удивлён!Энергетика и майнинг показали феноменальный рост в прошедшем году — на то были свои фундаментальные причины. Они и стали осннвными бенефициарами роста курсовой стоимости портфеля, а если добавить к результату полученный вычет по ИИС, то доходность за 2016 год составит около 38%:

Теперь перейдем к реальному положению дел. В ноябре 2016 счёт был пополнен на максимальную ежегодную сумму для ИИС — 400 т.р. Т.к. я планировал наращивать долю акций, то было решено избавиться от паёв ETF на краткосрочные казначейские облигации США (FXMM), т.к. они уступали по доходности почти в 2 раза фонду на облигации российских эмитентов (FXRB). Помимо этого поменял тип акций Мечела с обычных на привилегированне с целью получения дивидендов по ним в будущем. Ну и третья бумага, которая пропала из портфеля — Фармстандарт. Владелец этой компании передумал насчёт публичного статуса и, консолидировав более 95% акций, произвел делистинг с принудительным выкупом бумаг у оставшихся миноритариев. Следует отметить, что данная процедура, на мой взгляд, прошла честно, т.к. цена выкупа была установлена на уровне рыночной — тем самым владелец не стал кидать оставшихся миноров (история знает случаи, когда делистинг был крайне невыгоден для держателей).В рамках ребалансировки было решено направить 75% внесенных средств на докупку бумаг, уже имеющихся в портфеле, а оставшиеся 100 т.р. + средства от продажи FXMM распределить на 6 интересных мне компаний, под инвестиционные идеи — это Мечел пр, Алроса, ММК, Распадская, НЛМК и Мосэнерго примерно по 20-30 т.р. на каждую.Итоговая таблица с результатами на последний торговый день 2016 года (красным подсвечены исключенные из портфеля бумаги, зелёным — новые):

Структура портфеля по итогу года:

В секторальном разрезе наблюдается перекос по металлам и добыче ископаемых, но там сосредоточено больше всего интересных идей на будущее в силу сложившейся благоприятной коньюнктуры на мировых рынках сырья. Этот сектор обещает стать самым интересным на 2017 год.

Ну а теперь немного графиков:

1. Сравнении динамики портфеля с динамикой индекса ММВБ. С начала 2016 года и почти до конца февраля я определялся с выбором, и держал на счету только денежные, поэтому доходность за этот период была 0.

2. Как менялась бумажная прибыль в течение года (без учёта НДФЛ):

3. Динамика по счёту:

4. Доходность в годовом выражении:

Ну и в заключение хотелось бы расказать интересный случай, связанный с делистингом Фармстандарта: оказывается, что мой брокер (ВТБ24) на время принудительного выкупа сам блокирует и переводит бумаги на специальный счёт для хранения в ожидании операции выкупа (т.е. от меня не требуется никаких действий). Но абонентская плата за использование этого счёта — 200 руб. в месяц. А процедура выкупа по документам должна произойти с 29 ноября по 26 декабря (пишу по памяти, возможны некоторые неточности) — т.е. в течение двух календарных месяцев, и следовательно брокер списал с меня двойной размер абонплаты. Плюс к этому надо добавить, что денежные средства после выкупа пришлось тоже пристроить в ценные бумаги, а это значит что за совершение сделок в декабре 2016г пришлось уплатить брокеру депозитарную комиссию в размере 150р. В итоге, этот делистинг обошёлся в 550 рублей издержек. Вроде бы не так и много, но долгосрочный инвестор должен сводить к минимуму все брокерские комиссии. Отдельно надо упомянуть то, что информацию о том, как будет проходить принудительный выкуп на моём брокерском счёте — найти не удалось. Звонок в местное петербургское отделение брокера оказался безрезультатным: 25 ноября сотрудники были ни сном ни духом о предстоящем делистинге Фармстандарта. После моего вопроса обещали узнать информацию и перезвонить, но я так и не дождался звонка.

97 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

«Дом.РФ» — интересный фининститут с потенциалом роста

Аналитики «Финама» добавили в покрытие бумаги «Дом.РФ». Эксперты положительно оценивают перспективы бизнеса эмитента, одного из ключевых...

18:03

У меня тоже были акции Фармстандарта и тоже брокер ВТБ24, Московская область. Вот только принудительный выкуп был совсем по другому.

У меня акции ФС на депозитарный счёт не поступали и никто их не резервировал до конца ноября. Так и лежали до самого конца, только в последние дни сделки были закрыты. Никаких доп комиссий я не платил. 1 декабря (30 ноября бумаги ещё были!) они исчезли со счёта и 7 декабря на счёте дивидендов появились деньги, которые я могу пойти и снять без всяких комиссий.

Золото частично можно поменять на Polymetal.

Делать ребалансировку планируешь?