Избранное трейдера jackan

Вниманию Трейдеров

- 21 ноября 2018, 13:13

- |

Доброго времени суток, Уважаемые Трейдеры!

Хотелось бы начать с небольшого повествования о себе.

Я не трейдер. Никогда не торговал на бирже и, почитав Ваши блоги, мне пришло четкое осознание того, что мне с Вами не сравниться и даже пытаться не стоит. Выражаю Вам свое восхищение и еще раз убеждаюсь в том, что Россия – интеллектуальная житница Мира! Но не все так плачевно со мной, как могло показаться с первых строк. За свою жизнь я реализовал большое количество бизнес проектов, которые в определенный экономический период развития страны оказывались в правильном тренде и имели наибольшую эффективность. Так что вот уже 15 лет умение «держать нос по ветру» я считаю своим самым ценным активом. Учрежденные мною компании работали в сферах энергетики, строительства, ЖКХ и многих других.

Так вот, начиная с 2017 года, по моему глубокому убеждению, в России остался только один сектор экономики, который может быть эффективен с точки зрения получения прибыли. Это финансовый сектор, и он принадлежит Вам. Не стану тратить Ваше время на описание причин и аргументацию своей точки зрения, думаю Вы со мной и так согласны в этом. Остановлюсь лишь на том моменте, что средний и крупный бизнес располагает активами, которые не может самостоятельно разместить в реальный сектор экономики (связи с его отсутствием на данный момент) и в то же время не готов нести риски, связанные с убытками при работе на бирже. Таким образом мы имеем свободный капитал, трейдеров, готовых его преумножать и риски убытков, мешающие этому капиталу размещаться на бирже. И теперь мы плавно переходим к самому «вкусному» в данной статье.

( Читать дальше )

Статистический арбитраж на Санкт-Петербургской бирже. Итоги третьей недели и не только…

- 21 ноября 2018, 12:47

- |

Продолжаем рассказывать и вести статистику торговли по стратегии статистического арбитража JP MorganChase (JPM) против Bank of Amerika (BAC). Стратегия реализуется на Санкт-Петербургской бирже с помощью робота MultiConnect. Подведем итоги третьей недели:

Базовая стратегия заработала за прошедшую неделю 220 долларов США, совершив 145 сделок; оптимизированная заработала 60 долларов, сделано 187 сделок. Все цифры доходности даны с учетом комиссий, торгуем стандартным американским лотом 100 акций.

Ранее:

https://smart-lab.ru/blog/502196.php

https://smart-lab.ru/blog/503647.php

https://smart-lab.ru/blog/504951.php

Стоит подробнее остановиться на том, что же такое Санкт-Петербургская биржа, какие возможности и сервисы предоставляются для алготрейдеров и почему мы выбрали для нашей стратегии именно эту площадку. В 2014 году команда разработчиков рынка Forts запустила новый проект — проект по доступу к американским ценным бумагам в российской юрисдикции. Стало возможно торговать акциями глобальных компаний используя свой российский брокерский счет также, как это делают американцы, пользуясь услугами своих брокеров. В торговую систему заведено более 560 акций, обращающихся на рынке США, в том числе акции индекса SnP500 – при этом доступна вся ликвидность американских площадок. Активы, котировки и дивиденды номинированы в долларах США, что позволяет минимизировать валютные риски. На сегодня более 40 брокеров, филиалы которых охватывают всю Россию, предоставляют доступ к торгам на Санкт-Петербургской бирже. При этом предоставляется единая денежная позиция с российскими рынками. Комиссия Биржи составляет всего 0, 01% от суммы сделки и при этом не взимается никаких скрытых платежей, что очень подходит для активной торговли (в том числе и алгоритмической) большими объемами активов. Торговля ведется через знакомые нам по российскому рынку системы интернет-трейдинга, что позволяет выстраивать алгоритмические стратегии США-Россия через одного брокера минуя связки различных терминалов и источников данных. Также возможно подключение, разработка или адаптация своего программного обеспечения с прямым доступом к торгам по FIX и нативному протоколам. Специалисты биржи предоставят тестовый контур и необходимую для разработки документацию. Документация, как и вся техническая поддержка для клиентов – русскоязычная.

( Читать дальше )

Индикатор Баффета. Отношение каптиализации рынка к ВВП.

- 21 ноября 2018, 12:12

- |

Всех приветствую.

С английским пока дружу не настолько, чтобы читать отчетности зарубежных компаний, потому решил разбавить портфель ETF на страновые индексы, чтобы уменьшить корреляцию с нашим индексом. Но какие выбрать? Ведь помимо корреляции, хочется иметь хотя бы небольшое представление о состоянии экономики выбранной страны. И тут я вспомнил про «Индикатор Баффета» - он представляет собой отношение общей рыночной капитализации всех акций к ВВП. Когда оно находится в диапазоне от 70% до 80%, – пришло время вкладывать свободные деньги в фондовый рынок. Когда соотношение уходит намного выше 100%, значит уже пора выходить из рисковых активов. К слову, в 2000 году капитализация рынка США перед самым обвалом составила 154% от ВВП, а в 2008г что то около 135% ( по данным WorldBank.org ).

Так же решил посмотреть динамику отношения долга к ВВП по странам. Так как ETF на ММВБ только на индексы рынков США, Германии, Японии, Китая и Австралии, я начал с них, но потом из любопытства добил по всем основным Рынкам мира, а так же посчитал мировое соотношение. Вот что получилось:

( Читать дальше )

Тестирование свечи молот на исторических данных

- 21 ноября 2018, 07:37

- |

Тестирование свечи молот на исторических данных

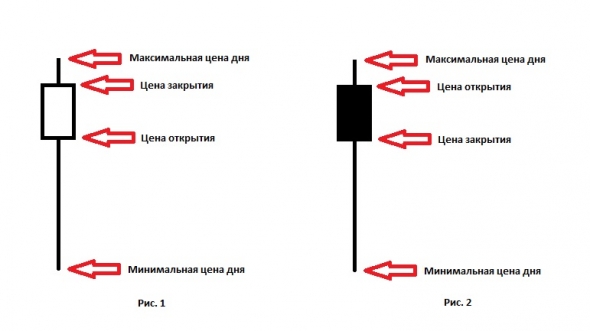

Анализ японских свечей – это один из самых популярных видов технического анализа. Не буду вдаваться в историю возникновения этого вида анализа и подробное его описание, тем более что информацию подобного рода сейчас очень легко найти в интернете. Приведу только очень краткое описание японских свечей, для того, чтобы те, кто не знаком с этим видом анализа, хотя бы получили представление о том, что это такое. Итак, японская свеча, в общем случае, представляет из себя графическую фигуру, состоящую из прямоугольника (тело свечи) и двух отрезков, верхнего и нижнего (верхняя и нижняя тень). Если цена открытия была меньше цены закрытия, то тело свечи имеет белый цвет (Рис. 1), если цена открытия выше цены закрытия, то тело свечи черное (Рис. 2). Верхняя точка верхней тени – это максимальная цена дня, соответственно нижняя точка нижней тени – минимальная цена.

( Читать дальше )

Господа вопрос

- 21 ноября 2018, 06:26

- |

Но по прошествию времени он иногда становиться не актуальным.

Интересует фондовый рынок… ничего о нём не знаю на форексе более 8 лет уже.

Сразу скажу нашёл математическую закономерность разворота цены… по этому и смотрю в сторону акций..

Вопрос. Какой брокер с самым минимальным депозитом?? от скажем 10-25 тыс руб видимо Российский рынок… какие программы бесплатные?

Прошу отвечать по существу… Спасибо..

У кого учиться?

- 20 ноября 2018, 20:09

- |

Что делает новичок? Идет в поисковик или на Ютуб и пишет — «обучение трейдингу».

Что он получает?

1. кучу обучалок от брокерских сайтов. Скорее всего в них есть много полезного. Лично для меня курсы «Инвестиции 101» и далее ответили на очень многие вопросы.

2. Еще большая куча семинаров и курсов от «гуру» трейдинга. Герчик, Пурнов, Тарасов, Звёздин, Радченко и т.п. (цитирую по поисковику).

Поначалу кажется, что вот оно — заплати, поучись и ты — «в шоколаде».

Слава богу, что есть много записей в свободном просмотре, без курсов. Скорее всего в них есть крупицы полезностей, хотя как их начинающему выкроить и "… сотни тонн словесной руды ..."?

потом находится Smart-Lab. И тут ореолы «гуру»рассыпаются в прах ...

Всё, финиш ...

Идеалов не осталось. Или надежда еще есть?

Может хоть тут подскажут: кому верить, у кого учиться (бесплатно или за деньги), но реально, с пользой, с надеждой?

или вообще просвета нет?

Thinkorswim. Как изменить цвет графика в определенное время?

- 20 ноября 2018, 18:03

- |

К примеру у меня это открытие рынка, закрытие и обед. И чтобы не забываться, я на график накладываю индикатор, который визуально мне подсвечивает то время, в которое меня не должно быть у терминала. Очень помогает не забыть о времени. Настраивается очень легко, можно поменять и цвет подсветки, и время которое нужно подсветить.

#Thinkorswim studies #Меняет цвет свечей на белый в указанное время по NY. #В данном примере будет подсвечивать первый час с открытия, а так же обеденное время и последний час торговой сессии. #Thinkorswim https://radchenkovy.com/thinkorswim-live input Start_Time1 = 0930; input End_Time1 = 1030; input Start_Time2 = 1200; input End_Time2 = 1300; input Start_Time3 = 1500; input End_Time3 = 1600; def Open1 = SecondsTillTime(Start_Time1) <= 0; def Close1 = SecondsTillTime(End_Time1) <= 0; def Open2 = SecondsTillTime(Start_Time2) <= 0; def Close2 = SecondsTillTime(End_Time2) <= 0; def Open3 = SecondsTillTime(Start_Time3) <= 0; def Close3 = SecondsTillTime(End_Time3) <= 0; def Off_Time = Open1 and !Close1 or Open2 and !Close2 or Open3 and !Close3; AssignPriceColor( if Off_Time then Color.WHITE else Color.CURRENT);Полная библиотека индикаторов, фильтров и и сканеров для Thinkorswim в этом блоге bit.ly/2vKq4F8

Сравнение активов за 20 лет, почему акции?

- 20 ноября 2018, 13:52

- |

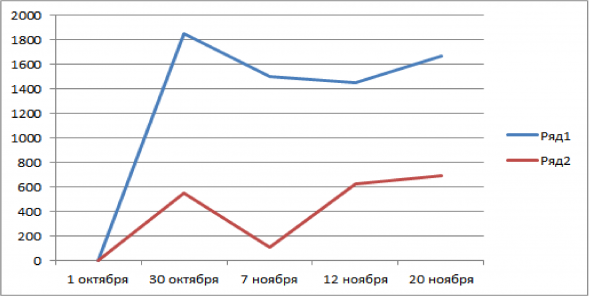

Видно, что максимальную прибыль принесли акции. Но главное — не это, а с каким отрывом они обгоняют все остальные традиционные инструменты инвестирования.

В данном случае под «акциями» понималась корзина из десяти акций индекса ММВБ10 с реинвестированными дивидендами (полученные дивиденды снова вкладывались в этот же портфель). Данные по доходности ОФЗ на данном отрезке отсутствуют, но для понимания того, какой была бы доходность консервативного инвестора если бы ОФЗ существовали на протяжении всего этого времени, можно брать доходность банковского вклада.

Среднегеометрическая доходность рассматриваемых инструментов:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал