Избранное трейдера jackan

Мощные индикаторы для внутридневного трейдинга на бирже. Бесплатно

- 07 декабря 2018, 11:58

- |

( Читать дальше )

- комментировать

- 2.8К | ★8

- Комментарии ( 9 )

Покупка баксов на бирже и вывод через вклад!

- 07 декабря 2018, 09:17

- |

Недавно снял видео где поэтапно показал как можно купить валюту на бирже, а затем вывести ее себе на счет, схему показал с целью экономии для тех кто покупает валюту в обменниках!

У многих на тот момент возник вопрос: «как я собираюсь эти деньги из банка забирать и сколько еще за это заплачу!»

Сегодняшним постом отвечаю, забрал 1000 долларов купленную по той схеме без каких-либо комиссионных или «удержаний» этих денег на счете!

Для этого посетил с паспортом ближайший Сбербанк! Комиссия за саму сделку составила 225 рублей, итоговая выгода 1 000 рублей за 1000 долларов(по обменному курсу Сбербанка на день покупки), если брать больше, выгода тоже больше!

Напоминаю в текстом виде простую схему покупки валюты:

1. Заходим в свой сбербанк онлайн, если у вас есть счет в Сбере, если нет идем и открываем любой самый дешевый карточный счет и сразу подключаем себе сбербанк онлайн(далее СО) через банкомат, на всё это у вас уйдет 30 минут!

( Читать дальше )

- комментировать

- 17.4К |

- Комментарии ( 77 )

Лимитные ордера в стакане и как на этом заработать.

- 06 декабря 2018, 21:22

- |

Лимитные ордера в стакане – что это и зачем нужно? Как извлечь из этого максимальную выгоду? Хотелось бы разобрать подробно эти вопросы.

Те, кто торгуют по стакану и постоянно следят за объемами, наверное, наблюдали, что как только цена в стакане подходит к лимитному объему, то объем отрабатывает три варианта:

1) Исполняется по рынку, и мы видим, как на индикаторе объемов (volume) происходит прирост объема на данном баре, тем самым игрок провел сделку по рынку.

2) Объем в стакане просто исчезает, и мы не видим его исполнения по рынку: могу предположить, что крупный игрок по каким-то условиям передумал войти в сделку.

3) И последний вариант – когда объем уходит от цены на несколько пунктов и не дает этим самым исполниться. Вот этот вопрос меня заинтересовал больше всех. Могу предположить, что таким образом Маркет-мейкер исполняет свои обязательства перед биржей в рамках договора

( Читать дальше )

Технический анализ рынка. MACD и особенности настройки.

- 06 декабря 2018, 12:53

- |

В этом видео я расскажу о настройках MACD и как я его использую в техническом анализе.

Это надежный индикатор для оценки скорости изменения цены.

( Читать дальше )

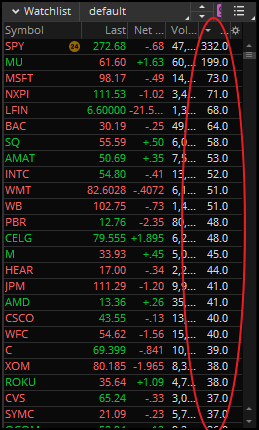

Thinkorswim TOS Фильтр для watchlist

- 06 декабря 2018, 11:27

- |

Показывает IQ акции.

Чем больше показатель IQ у акции, тем больше денег она позволяет в себя распихать))!

Кто торгует большие объемы — тому может пригодиться.

Полная библиотека индикаторов, фильтров и и сканеров для Thinkorswim в этом блоге http://bit.ly/2vKq4F8

#Thinkorswim filter for Watchlist

#Показывает IQ акции

#Thinkorswim https://RadchenkoVY.com/TOS

def length = 14; # сколько дней учитывать при расчетах показателей

input AvgVolume = {default "1", "0"};

input ATR = {default "1", "0"};

def iATR = Round((Average(high(period = "DAY"), length ) - Average(low(period = "DAY"), length )), 2);

def iAvgVolume = Round(Average (volume(period = "DAY")[1], length), 1);

plot IQ = round ((iAvgVolume/390*iATR/1000),0);По мотивам книги "Разумный инвестор". Конспект 4. Основы стратегии пассивного инвестора

- 06 декабря 2018, 08:55

- |

«Доходность вложений должна зависеть от умственных усилий, которые инвестор прилагает для достижения своих целей.» — не устает повторять Бенджамин Грэм.

Предыдущие конспекты:

- Инвестиции и спекуляции — разумные и безрассудные.

- Инвестор и инфляция

- 100 лет фондового рынка

- Основы стратегии пассивного инвестора

Золотая середина Грэма

Золотое правило Грэма — соблюдать долю акции/облигации в пропорции 25%/75% портфеля и наоборот. Можно увеличивать и уменьшать эти доли в периоды роста и рецессии — это, думаю, дельный совет. Однако, думаю, каждому нужно научиться дожидаться окончания таких вот периодов.

Думаю необходимо в электронной таблице проводить анализ по текущим ценам и определять как изменилась доля активов в текущих ценах. У меня в портфеле только один вид облигации и мое соотношение в текущих ценах 85/15 и это при том, что стоимость акций в портфеле существенно упала за последний год. Есть мнение, что в таком соотношении можно заместо облигаций учитывать дивидендные, «защитные» активы.

( Читать дальше )

Поведенческое преимущество как основа

- 06 декабря 2018, 08:40

- |

Получение качественной информации — штука затратная. Наблюдение же себя и поведения других людей — довольно дешевый способ ее получения.

Лет 5-7 назад, размышляя о том, что является моим конкурентным преимуществом на рынке, впервые натолкнулся на мысль о некотором внутреннем стержне, который год за годом позволял держаться «на плаву». Вовремя признавать ошибки. Не паниковать в сложные периоды. Подавлять нотки эйфории после успешных. Критически оценивать себя. И т.п.

Лишь полгода назад в книге трейдера А.Кургузкина столкнулся с классным термином «поведенческое преимущество», содержащее в себе все перечисленное. Автор подтвердил мои размышления, что анализ себя и других людей гораздо важнее и, что главное, значительно дешевле качественной аналитики (аналитическое преимущество) или сложных технических решений (техническое преимущество).

В этом посте хотел бы отметить ряд аспектов Поведенческого преимущества. Естественно, список не полный. Но это то, что повышает наши шансы на успех в долгосроке.

1. ПОСЛЕДОВАТЕЛЬНОСТЬ. День за днем, месяц за месяцем, год за годом выполнять скучные рутинные операции. Не ища что-то, что зацепит за эмоции. Как уже ни раз описывал, 5 лет – минимальный период, когда системы активной торговли пройдут необходимый цикл Рост-Падение-Боковик. Меньший период рискует ввести в заблуждение.

( Читать дальше )

Как инвестировать в гособлигации

- 05 декабря 2018, 19:54

- |

Любые вложения в ценные бумаги — это риски. Их уровень инвестор выбирает сам, покупая определенные активы и составляя из них портфель. Гособлигации, или госбонды, — инструмент, который подходит разным инвесторам. Он может быть низкорискованным или высокодоходным — это зависит от государства-эмитента и особенностей самой бумаги.

Рассказываем, как выбрать подходящие гособлигации и где их купить.

Как выбирать гособлигации

В основном на цену облигаций и их доходность влияют рейтинг государства-эмитента, тип бондов и срок до их погашения, ключевая ставка в стране и ситуация на рынке. Рассмотрим каждый фактор подробнее:

Кредитный рейтинг государства. Присваивают его международные рейтинговые агентства — Moody’s, Standard & Poor’s (S&P), Fitch, DBRS. Происходит это так: они анализируют финансовое положение эмитента и текущую задолженность, оценивают будущие доходы, сравнивают с конкурентами, а потом выдают рейтинг.

( Читать дальше )

Корпоративные бонды под табу для частного инвестора!

- 05 декабря 2018, 17:14

- |

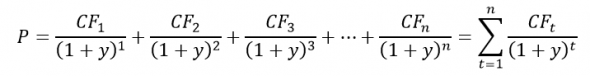

Почему я не рекомендую корпоративные бонды физическим лицам?

В своих выступления и обучающих материалах я всегда говорю, что физические лица должны сторониться вложений в корпоративные облигации. На то есть два простых основания:

- Риск дефолта

- Риск ликвидности

Но обычно, этих простых оснований недостаточно, чтобы убедить людей держаться подальше от «корпоратов». И чтобы показать, почему я решительно против, представляю вашему вниманию настоящую небольшую статью.

Начнём с основ. Из общего курса по инвестициям, мы знаем, что цена любой облигации определяется из простой формулы дисконтированных (приведённых) денежных потоков. При этом мы можем считать как стоимость облигации из нее, так и доходность к погашению (ставку дисконтирования) если нам известна цена на рынке. Формула 1:

( Читать дальше )

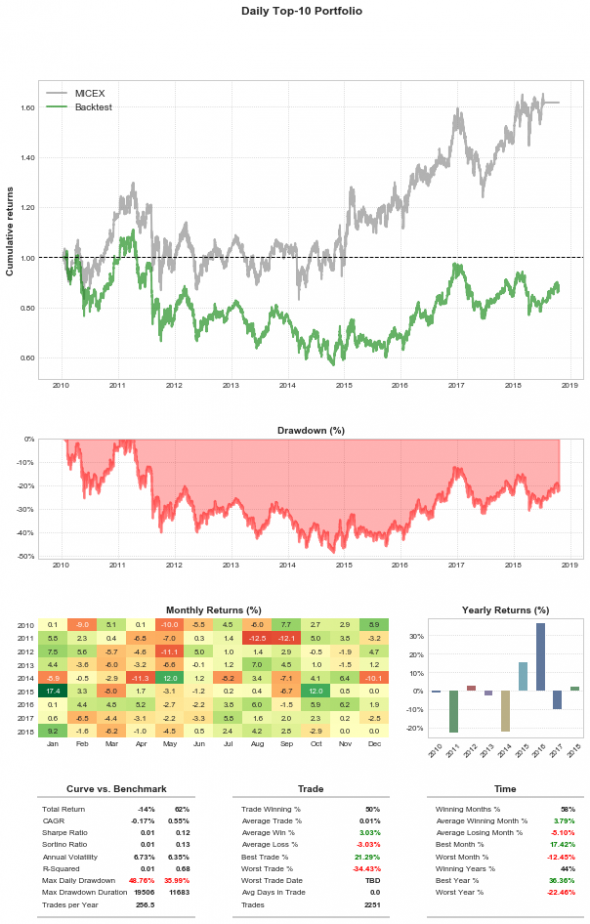

Стратегия покупки лидеров на акциях

- 05 декабря 2018, 13:14

- |

Пост в продолжение темы покупки лидеров из этого поста

smart-lab.ru/blog/508639.php

Автор покупает топ 8 лучших акций по итогам недели.

Думаю, данная стратегия переоценивается.

Возьмем 20 тикера из топ ликвидных на ММВБ.

И будем каждую неделю покупать 5 лучших. В отличии от предложенной стратегии здесь нет стоплоссов.

Система всегда в рынке, даже на падении.

Бэктест без учета комиссии с 2010 года в сравнении с индексом MICEX будет выглядеть так:

На растущем рынке еще как-то работает, но в боковике, увы, жестко проигрывает купил и держи.

Привет индексное инвестирование ))).

Всем удачи!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал