SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера open-minded

Рэй Далио на конференции New York Times

- 14 ноября 2013, 08:11

- |

Рэй Далио рассуждает об экономике (англ.яз)

- Далио не инвестирует в биткоины:)

- Многие эксперты тратят много времени на мнения, и не тратят времени, чтобы понять как работает экономическая машина. А работает она очень понятно.

- Кто не в курсе, идет на сайт: http://www.economicprinciples.org/

- Машина состоит из транзакций. Во время Т. вы можете заплатить деньгами или кредитами. И поехали, объясняет как работает цикл кредитной экспансии.

- Рассказывает, что ФРС все что может делать, это печатать деньги и влиять на финансовые активы. ФРС покупает, увеличивает ликвидность, доходности снижаются, цены на активы повышаются.

- ФРС не может производить товары и услуги, но может создавать wealth effect.

- Когда активы растут в цене, будущие ожидаюемые доходы идут вниз.

- Текущее QE работает, но с всё уменьшающимся эффектом для экономики. Когда вы увеличиваете богатство за счет роста стоимости активов, само богаство сосредотачивается в руках тех, у кого эти активы имеются.

- В следующие 10 лет при текущей цене рынка, средний годовой доход его будет составлять всего 4%. При этом стандартное отклонение рынка акций будет равно 18%. Ожидаемая прибыль растет, а вот ожидаемый риск не снижается. Таким образом, инвесторы больше денег хранят в кэше, wealth effect все меньше увеличиают расходы.

- Сейчас мы находимя в середине краткосрочного экономического цикла. В последней стадии цикла экономика ускорится еще сильнее. Вот тогда ФРС начнет закручивать гайки и цикл пойдет вниз.

- В долгосрочном цикле мы находимся в конце цикла. Долг/ВВП очень высок, ставки по облигациям должны быть ниже темпов роста ВВП, чтобы долг мог гаситься. ФРС так и делает — они держат ставки ниже темпов роста. И это позволяет медленно снижать долг/ВВП. Так что у ФРС нет возможности повышать процентные ставки на несколько лет.

- Главное для инвестора — создать правильный баланс классов активов. Большинство инвесторов не умеют делать альфу. Альфа — это игра с отрицательной суммой.

- С 2009 в США идет beautiful deleveraging. Это когда ФРС печатает деньги и параллельно идет реструктуризация кредитов и снижение долговой нагрузки, без дефляции и без инфляции.

- Самый большой фактор, который оказал влияние на мой успех — это медитация. Медитация — это простое упражнение, которое позволяет вам очистить вашу голову. Уходит стресс, уходят эмоции. 40 лет я делаю это по 20 минут 1 или 2 раза в день. Это влияет на prefrontal cortex, это задействует обе половины мозга, это повышает креативность, открытость ума. Это очень помогает. Это самый лучший подарок, который я могу вам дать.

- комментировать

- 39 | ★28

- Комментарии ( 14 )

Глобальные управляющие активами назвали главный риск

- 13 ноября 2013, 00:04

- |

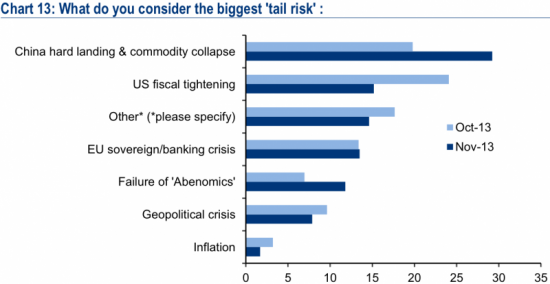

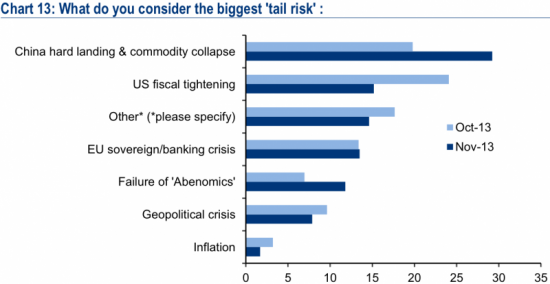

BofA/Merrill Lynch проводит ежемесячный опрос воротил финансового рынка.

Главный так называемый tail-risk сейчас, это Китай, жесткая посадка китайской экономики. Отсюда в общем понятно, почему сырье и сырьевые компании могут оставаться под давлением.

Если говорить о РФР, который относится к EM, то причин для апатии несколько:

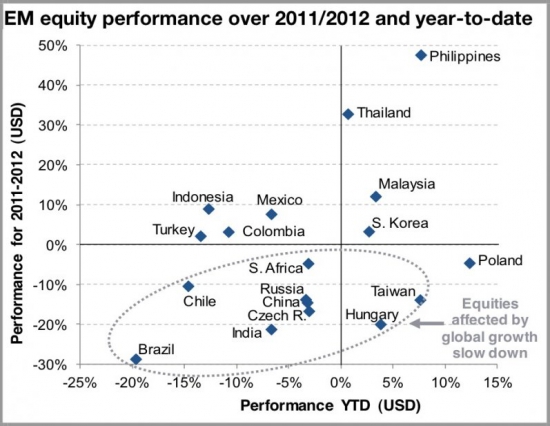

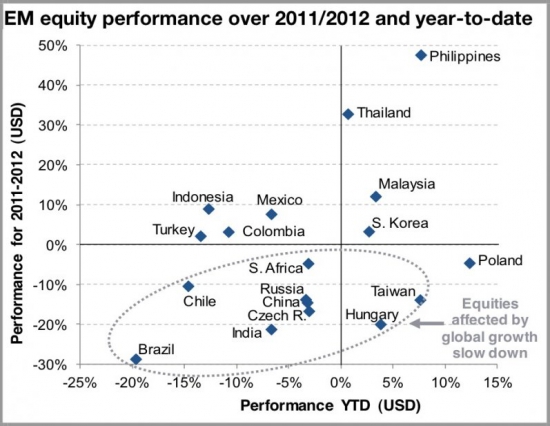

Вот красивый чарт с наглядной динамикой рынков EM за последние 2 года и с начала этого года:

( Читать дальше )

Главный так называемый tail-risk сейчас, это Китай, жесткая посадка китайской экономики. Отсюда в общем понятно, почему сырье и сырьевые компании могут оставаться под давлением.

Если говорить о РФР, который относится к EM, то причин для апатии несколько:

- во-первых инвесторы боятся замедления Китая и США

- во-вторых инвесторы не понимают что будет с рынками поcле QE

- в-третьих, ликвидность РФР пересыхает и никто здесь ничего не хочет делать, т.к. в случае чего, выходить отсюда будет проблематично

Вот красивый чарт с наглядной динамикой рынков EM за последние 2 года и с начала этого года:

( Читать дальше )

Рецензия на книгу Джордана Белфорта "The Wolf of Wall Street"

- 12 ноября 2013, 17:36

- |

Поскольку день сегодня какой-то вялотекущий, и писать на C# как-то не идет, продолжаю графоманить тут.

Через три дня должна состояться американская премьера фильма Мартина Скорсезе по книге Джордана Белфорта «The Wolf of Wall Street»

Это первая художественная книга, которую я прочитал на английском языке, и в общем остался доволен. Когда читаешь на русском, случаются ситуации, когда через пару страниц ты уже не помнишь, о чем только что читал. Когда читаешь на английском, смотришь незнакомые слова, и при это тебе очень интересно, сюжет запоминается лучше.

В общем, книга действительно стоит того, чтобы ее прочитать, и, уверен, экранизация ее будет не менее интересной. Достаточно взглянуть на трейлер, который, я уверен, все и так уже видели.

Я был в полной уверенности, что книга про биржу, но на самом деле это больше про «Lifestyle of the Rich and Dysfunctional», то есть про жизнь богатых и нефнукциональных. Богатство герою книги досталось очень рано, а дисфункциональность приобрелась вследствие стиля жизни, типичного для людей с Wall Street, необремененных материальными заботами, который в первую очередь включает наркотики и во вторую — беспорядочные половые связи. В общем, очень мало про индустрию, зато прекрасная любовная история, напряженный сюжет, множество забавных моментов и серьезная линия борьбы с собой для того, чтобы исключить из своей жизни допинг.

( Читать дальше )

Через три дня должна состояться американская премьера фильма Мартина Скорсезе по книге Джордана Белфорта «The Wolf of Wall Street»

Это первая художественная книга, которую я прочитал на английском языке, и в общем остался доволен. Когда читаешь на русском, случаются ситуации, когда через пару страниц ты уже не помнишь, о чем только что читал. Когда читаешь на английском, смотришь незнакомые слова, и при это тебе очень интересно, сюжет запоминается лучше.

В общем, книга действительно стоит того, чтобы ее прочитать, и, уверен, экранизация ее будет не менее интересной. Достаточно взглянуть на трейлер, который, я уверен, все и так уже видели.

Я был в полной уверенности, что книга про биржу, но на самом деле это больше про «Lifestyle of the Rich and Dysfunctional», то есть про жизнь богатых и нефнукциональных. Богатство герою книги досталось очень рано, а дисфункциональность приобрелась вследствие стиля жизни, типичного для людей с Wall Street, необремененных материальными заботами, который в первую очередь включает наркотики и во вторую — беспорядочные половые связи. В общем, очень мало про индустрию, зато прекрасная любовная история, напряженный сюжет, множество забавных моментов и серьезная линия борьбы с собой для того, чтобы исключить из своей жизни допинг.

( Читать дальше )

Рецензия на книгу Скотта Паттерсона "Dark Pools"

- 12 ноября 2013, 13:11

- |

Вторая книга Скотта Паттерсона, «Dark pools» рассказывает о периоде рынка, следовавшего за кризисом 2007. Она куда более насыщена интересной и свежей информацией, нежели «Кванты». Очевидно, вдохновившись «Квантами», Паттерсон смог собрать воедино много интересных мнений от участников рынка.

Основными героями «Dark pools» являются Хаим Бодек, история которого проходит основным сюжетом через всю книгу, а также основатели ECN Island — Джош Левайн и Archipelago – Джерри Путнам. Начиная торговать на NYSE, я как-то спокойно относился к тому, что и как там устроено, однако, прочитав про эволюцию электронного трейдинга, нельзя не восхищаться людьми, стоявшими у истоков. Собственно, основная часть книги как раз о том, как биржи NYSE и NASDAQ прошли путь от специалистов, основной проблемой которых была жадность и коррумпированность, до ECN, а затем, когда засилье высокочастотных роботов стало невыносимо, инвесторам потребовались пулы скрытой ликвидности, чтобы избегать грязных технологий, связанных с очередным появившимся злом, которое мало того, что использует технологическое преимущество в скорости, но и вполне серьезно стало аффилировано с ECN, которые предоставили возможности высокочастотным торговцам не только скоростные преимущества, но и почти недокументированные ордера, позволяющие быть впереди очереди.

( Читать дальше )

Основными героями «Dark pools» являются Хаим Бодек, история которого проходит основным сюжетом через всю книгу, а также основатели ECN Island — Джош Левайн и Archipelago – Джерри Путнам. Начиная торговать на NYSE, я как-то спокойно относился к тому, что и как там устроено, однако, прочитав про эволюцию электронного трейдинга, нельзя не восхищаться людьми, стоявшими у истоков. Собственно, основная часть книги как раз о том, как биржи NYSE и NASDAQ прошли путь от специалистов, основной проблемой которых была жадность и коррумпированность, до ECN, а затем, когда засилье высокочастотных роботов стало невыносимо, инвесторам потребовались пулы скрытой ликвидности, чтобы избегать грязных технологий, связанных с очередным появившимся злом, которое мало того, что использует технологическое преимущество в скорости, но и вполне серьезно стало аффилировано с ECN, которые предоставили возможности высокочастотным торговцам не только скоростные преимущества, но и почти недокументированные ордера, позволяющие быть впереди очереди.

( Читать дальше )

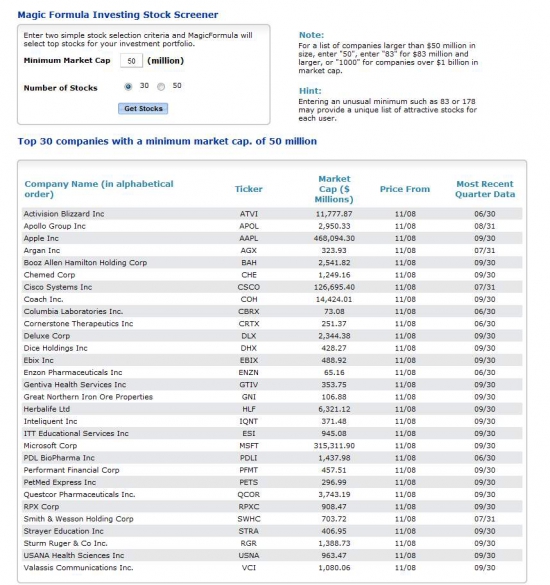

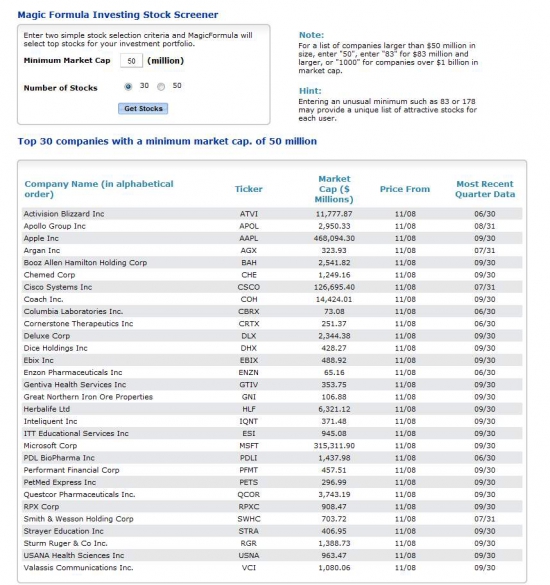

мэджик формула инвестинг 30,8% годовых за 17 лет.

- 11 ноября 2013, 19:27

- |

Раз уж пошла сегодня тема ФА блог будет по теме.

Есть такой товарищ Гринблатт Джоэл (Joel Greenblatt) основатель Gotham Capital написавший книгу: Маленькая книга победителя рынка акций.

Его стоимостной подход идет от Бена Грэхема. Он предлагает волшебную формулу инвестирования. Формула ранжирует компании, основываясь на двух факторах: прибыли на вложенный капитал и доходности инвестиций в акции компании.

Каждый год формула давала 30,8% годовых в течении 17 лет!

Автор дает четкий алгоритм действий (в книге).

Покупаются специально подобранные формулой американские акции один раз в год.

На следующий год все продается, покупаются новые компании из списка.

Список предлагается на сайте magicformulainvesting.com/

Думаю что это самый рациональный подход к инвестированию.

Р.С. Сделаю 2 портфеля на Россию и Мир.

Есть такой товарищ Гринблатт Джоэл (Joel Greenblatt) основатель Gotham Capital написавший книгу: Маленькая книга победителя рынка акций.

Его стоимостной подход идет от Бена Грэхема. Он предлагает волшебную формулу инвестирования. Формула ранжирует компании, основываясь на двух факторах: прибыли на вложенный капитал и доходности инвестиций в акции компании.

Каждый год формула давала 30,8% годовых в течении 17 лет!

Автор дает четкий алгоритм действий (в книге).

Покупаются специально подобранные формулой американские акции один раз в год.

На следующий год все продается, покупаются новые компании из списка.

Список предлагается на сайте magicformulainvesting.com/

Думаю что это самый рациональный подход к инвестированию.

Р.С. Сделаю 2 портфеля на Россию и Мир.

Интересные блоги трейдеров на смартлабе

- 10 ноября 2013, 20:34

- |

Приведу ряд интересных блогов, на которые рекомендую вам подписаться или добавить в друзья.

Интересные блоги:

Опционы:

Фундаментал по акциям

Макро-фундаментал и Forex

Интересные блоги:

- Профессиональный трейдер Роман Андреев рассказывает о своем вью на рынок по утрам

- Роман Некрасов в последнее время стал публиковать не только популярнейшие на смартлабе Мониторы рынка, но и другие интересные наблюдения.

- В блоге Андрея Верникова эксклюзивные видео и обзоры рынка

Опционы:

- Гном творит настоящее художественное произведение — просто об опционах

- Стас Бржозовский. Ежедневные заметки по опционам

- Руслан Усынин. Ежевечерние обзоры

- Евгений (jk555) иногда пишет интересные вещи по опционам

Фундаментал по акциям

- Арсагера — фундаментал по российским акциям

- Александр Шадрин: традиционно интересный блог по инвестированию и финансам

- Сергей Верпета, куда вы пропали, у вас тоже был интересный блог!

Макро-фундаментал и Forex

15 правил мудрого человека ( тролям на заметку)

- 10 ноября 2013, 17:32

- |

1. Больше молчать;

2. Никогда ничего не спрашивать прямо;

3. Не раскрывать свои мысли в чужих книгах (не писать на полях);

4. Мудрый человек никогда никому не будет рассказывать о своих истинных намерениях. Хвастовство вызывает зависть (сильный энергетический посыл), что ведет к потерям хваставшегося. Люди по своей сущности завистливые. Зависть – одна из сильнейших эмоций, вызывает сильную реакцию Вселенной;

5. Хитрость – умение пользоваться обстоятельствами. Мудрость – знание как, где и чем пользоваться;

6. Мудрый человек в разговоре никогда не использует оскорбления напрямую;

7.Мудрые люди не раскрывают карт друг друга перед непосвященными;

8. Мудрые люди стараются использовать максимум своих возможностей даже для достижения малых целей. Чтобы не терять сноровку. Даже на мелком тренируются делать великие дела (примечание, к данному случаю не относится использование связей, для мелких целей мудрые люди — связи не используют);

( Читать дальше )

2. Никогда ничего не спрашивать прямо;

3. Не раскрывать свои мысли в чужих книгах (не писать на полях);

4. Мудрый человек никогда никому не будет рассказывать о своих истинных намерениях. Хвастовство вызывает зависть (сильный энергетический посыл), что ведет к потерям хваставшегося. Люди по своей сущности завистливые. Зависть – одна из сильнейших эмоций, вызывает сильную реакцию Вселенной;

5. Хитрость – умение пользоваться обстоятельствами. Мудрость – знание как, где и чем пользоваться;

6. Мудрый человек в разговоре никогда не использует оскорбления напрямую;

7.Мудрые люди не раскрывают карт друг друга перед непосвященными;

8. Мудрые люди стараются использовать максимум своих возможностей даже для достижения малых целей. Чтобы не терять сноровку. Даже на мелком тренируются делать великие дела (примечание, к данному случаю не относится использование связей, для мелких целей мудрые люди — связи не используют);

( Читать дальше )

Специалист по хеджированию

- 09 ноября 2013, 20:58

- |

Несмотря на то, что профессия хеджмейкера еще совсем молодая, она уже успела стать одной из самых дефицитных в сфере экспорта, импорта и инвестиций, поэтому предоставляет практически неограниченные возможности для карьерного роста и достойного заработка. Толковый специалист увеличивает капитал компании, уменьшая стоимость использования средств и стабилизируя доходы. Соответственно стоимость такого работника достаточно высока.

Специалист по хеджированию — НЕФТЬ, ЗОЛОТО, СЫРЬЕ

www.jmccorporation.org

( Читать дальше )

Специалист по хеджированию — НЕФТЬ, ЗОЛОТО, СЫРЬЕ

www.jmccorporation.org

Общее описание

Специалист по хеджированию валютных и ценовых рисков, или хеджмейкер (от англ. hedge – ограждать) – профессия относительно новая. На мировом кадровом рынке она существует не более 15 лет, а в России появилась около 5 лет назад. Ее представители – работники министерств, правительственных и внешнеторговых организаций. Функции хеджмейкера заключаются в планировании и проведении на международных валютных и финансовых рынках таких сделок, которые защищают прибыли организаций, работающих либо в двух или нескольких валютах, либо с особыми активами. Последние могут представлять собой нефть или другие виды сырья, и их цена меняется труднопредсказуемым образом.( Читать дальше )

Отчего большинство трейдеров теряют деньги?

- 08 ноября 2013, 17:47

- |

В Sydney Morning Herald http://www.smh.com.au/ была большая статья на тему торговли и

В Sydney Morning Herald http://www.smh.com.au/ была большая статья на тему торговли и . Постоянные читатели знают, что я трачу много времени и энергии на понимание не только философии своей торговли, но также и философии других трейдеров. Генерал Паттон однажды сказал: “Если все думают одинаково, значит никто в особенности то не думает”. Эти слова хорошо применимы к рынкам. Более того, смысл игры заключается в совершении сделки прежде, чем её ожидает большинство. Рынки редко перемещаются там, где большинство участников этого ждут. Я подразделяю причины убытков на семь различных общих эмоциональных ошибок:

. Постоянные читатели знают, что я трачу много времени и энергии на понимание не только философии своей торговли, но также и философии других трейдеров. Генерал Паттон однажды сказал: “Если все думают одинаково, значит никто в особенности то не думает”. Эти слова хорошо применимы к рынкам. Более того, смысл игры заключается в совершении сделки прежде, чем её ожидает большинство. Рынки редко перемещаются там, где большинство участников этого ждут. Я подразделяю причины убытков на семь различных общих эмоциональных ошибок:( Читать дальше )

Меня не радует...

- 08 ноября 2013, 14:04

- |

В дополнение к этому посту http://smart-lab.ru/blog/149753.php

пишу что меня не радует в моем трейдинге.

( Читать дальше )

пишу что меня не радует в моем трейдинге.

- Меня не радует, что некоторые успешные в прошлом торговые системы (для себя я их называю просто «граали») со временем перестают работать. Особо не порадовало, когда система сверхуспешно торгуемая год (и показывающая отличные результаты за три предшествующих года на тесте) перестала работать когда я решил в нее загрузится по максимуму (сказалось отсутствие опыта).

- Меня не радует, что угасает мой исследовательский интерес к рынку, вроде и так все работает и все отлично (но не так все просто, см. п .1), раньше мог до утра сидеть изучая какую-нибудь хреновину.

- Меня не радует, что из-за занятости на основной работе и прочих дел я вынужден пропускать отличные сделки, а также иной раз просто не знаю что происходит на рынке и в мире. В общем, нехватка времени на торговлю и изучение нового.

- Меня не радует, что я ничего не знаю про опционы (ну кроме того, что написал Гном). Уверен, что нашел бы подходящую выгодную для себя торговую систему на опционах.

- Меня не радует, что я не могу плюсовать интересные и полезные топики и комменты на Смарт-лабе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал