Избранное трейдера Вивальди

Облигации: особенности российского рынка

- 05 августа 2021, 12:54

- |

Как и в случае с акциями, при покупке облигаций важно понимать не только положение дел конкретной компании, но и состояние рынка в целом. Вот что следует знать инвестору:

1. Рынок перестал бояться инфляции. Уверенные действия по ужесточению ДКП вселили надежду в инвесторов и доходность 10-летних ОФЗ опустилась ниже 7% — инвесторы верят в то, что инфляция не станет долгосрочным явлением. Вслед за этим может снизиться популярность облигаций с плавающим купоном, спрос на которые рос в первой половине года.

2. Доходность надёжных корпоративных эмитентов обычно не превышает 8%, независимо от срока погашения. Бывают и исключения, но для этого надо хорошо понимать компанию, рынок на котором она работает и её риски.

Почему это важно: без глубокого знания рынка очень сложно найти надёжные облигации с доходностью выше 8%.

3. В диапазоне 8-10% доходности есть не больше 15 эмитентов, интересных по соотношению доходность/риск. Большая часть из них представлена представителями довольно узких рынков или застройщиками.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Прощай доллар и возглавляемая им денежная система.

- 04 августа 2021, 17:19

- |

Начало конца нынешней денежной системы началось ровно 50 лет назад. В ближайшие несколько лет мир переживет конец очередного неудачного эксперимента по созданию неограниченного долга и фальшивых бумажных денег.

Экономическая история говорит нам, что нам нужно сосредоточиться на двух областях, чтобы понять, куда движется экономика – ИНФЛЯЦИЯ И ВАЛЮТА.

Эти две области сейчас указывают на то, что мир ждет серьезное потрясение. Очень немногие инвесторы ожидают, что инфляция станет реальной проблемой, но вместо этого верят, что процентные ставки будут снижены. И никто не ожидает, что доллар или любая другая крупная валюта рухнут.

Но в последние два года рост денежной массы был экспоненциальным: например, М1 в США рос годовыми темпами в 126%!

Фон Мизес определял инфляцию как увеличение денежной массы. С 1971 года в мире наблюдался взрывной рост кредитно-денежной массы, а сейчас мы наблюдаем гиперинфляционный рост.

Гиперинфляция-это валютное явление. Только с 2000 года большинство валют потеряли 80-85% своей стоимости. А с 1971 года все они потеряли 96-99%. Гонка ко дну и гиперинфляции продолжается.

( Читать дальше )

Купили Акрон в портфель. Почему?

- 04 августа 2021, 16:35

- |

🟢 Акрон (#AKRN) — покупка

Акрон — ведущий производитель сложных и азотных удобрений, имеющий вертикальную интеграцию производства в части азота и фосфора. Калийный проект пока находится в стадии развития (запуск планируется в 2025 году).

Выручка Компании достаточно широко диверсифицирована по рынкам сбыта (продажи в 70+ стран мира), что позволяет бизнесу выбирать наиболее выгодные для себя направления при разной конъюнктуре на рынке.

Является, на наш взгляд, крепким середнячком в плане структуры активов, долговой нагрузки и рентабельности с адекватной оценкой деятельности.

Планов по кратному наращиванию производства у Компании нет (по их планам рост производства составит около 3% в год в следующие 4 года).

Однако акции Акрона являются достаточно интересными на российском рынке – чего стоит только их рост на ~30% в марте 2020 года, когда весь рынок летел в пропасть, однако дальнейшая динамика была вялой и не соответствовала рыночным аналогам, например, Фосагро.

( Читать дальше )

Game over, или скоро начнутся потрясения для РФ

- 04 августа 2021, 11:01

- |

www.rbc.ru/economics/04/08/2021/610997ea9a79478e2cba172a?from=from_main_1

А теперь представьте, что энергопереход случился, спрос на нефть сильно упал, а цена упала на предельные издержки.

Для РФ это будет значить очень большие, фундаментальные сдвиги.

Во-первых, рухнет экспорт, и для его балансировки сильно вырастет курс.

Во-вторых, рухнут доходы бюджета, а это большие увольнения гос.служащих и повышение налогов. Привет, ндфл в 35% для условно «богатых» и налог на имущество в 1% для физиков.

В-третьих, начнёт рассасываться концентрация денежных потоков. Московская агломерация — это, видимо, сильно оценит. Возможно, уйдём к тем самым пресловутым ценам «ровесников» в других странах в 2т. долларов за м2, но с учетом п.1.

В-четвертых, рынок акций со своей сырьевой специализацией сильно накоренится.

А Вы что думаете? Готовы ко времени перемен?

Мой портфель и ближайшие планы.

- 01 августа 2021, 13:12

- |

За ЕТФами только наблюдал, и только недавно стал включать их в портфель.

Ибо пришло осознание, что большинство дивитикеров, например — значительная часть электриков, не будут расти, несмотря на привлекательные мультипликаторы.

А брать растущие фишки, которые выглядят переоцененными по мультипликаторам — рука не поднимается.

Поэтому я решил брать SBMX, для начала.

( Читать дальше )

Изменения в ИИС, тестирование неквалифицированных инвесторов

- 28 июля 2021, 13:51

- |

Экономлю вам время, выписав основные тезисы.

Об ИИС

1. ИИС-А свою задачу по привлечению интереса к фондовому рынку выполнил.

2. Бюджет на вычеты — не резиновый! Слишком много вас понаоткрывало ИИС'ов уже, иностранные акции покупаете на него. Говорим с Минфином о возможном будущем ограничении выдачи вычетов ИИС по сделкам с иностранными бумагами.

3. Минфин думает о том, что делать с ИИС'ами, в том числе с ИИС третьего типа — ждите новостей.

4. ИИС-Б точно ничего не угрожает. По ИИС-А льгота рано или поздно будет отменена.

5. Все будущие изменения по ИИС-А будут производиться только по новым ИИС'ам. По всем ИИС, открытым до этих изменений, всё останется как есть.

6. Обсуждается вопрос по разрешению частичного снятия средств с ИИС после 3 лет с момента открытия счета.

( Читать дальше )

О рынке(буржуинском)

- 24 июля 2021, 11:26

- |

Нефть. Сезон подходит к концу, а холода еще не скоро. Добычу поднимают, а экономика запускается медленно. Поэтому ждать роста тут не следует. Скорее пока флэт с уклоном вниз. Что ж интересного на рынке кроме рашенбондов? Китайские гавностоки? Что то СИ дзинь пень не на шутку разошелся. А ведь китай обступают со всех сторон. И вирусом клеймят и санкции вводят. Как бы наш китайский кормчий не наломал дров. Какие уж тут стоки. Может золотишко заблестит, а может серебро. Пока идей мало. Будем думать

О рынке

- 24 июля 2021, 11:14

- |

Поэтому придется самому заняться крючко творчеством.

Что ж гора родила мышь:

Наш рынок. Слабовато будет. Ставку подняли аж на процент. Я думаю цб хитёр и накануне ужесточения политики в мире подстелил соломку. Что б капитал не утекал. Очень верно. Теперь денюшка потечет в наши ОФЗ, которые дают уже неплохую доходность. Поэтому акции становятся не столь интересны, кроме некоторых историй. Отсюда и отток средств из слабых фишек, а постепенно и весь рынок будет проседать. В безриске можно найти доху 8-9 % на ближайшие годы. Ну накой мне старику Баффету эти непредсказуемые фишки) Поэтому в ММВБ ловить нечего. РТС скорее флэт на фоне укрепляющегося рубля. Хотя рубль скорее боковик 71-75 до погромов. А погромы будут)

продолжение следует

Акции в 40-е. Сколько веревочка не вейся.

- 24 июля 2021, 11:05

- |

Рано или поздно этот цикл роста, начавшийся в 2009-м, закончится. Бычий рынок сменится медвежьим. Обычно это 15-20 лет роста, а затем 10-15 лет падения и боковика.

В современной парадигме, порожденной очередным циклом монетарной экспансии (еще больше долга), мы привычны к тому, что акции только растут. Это самый доходный инструмент, приносящий около 10-15% годовых.

Но так будет не всегда. Те, чьи портфели сегодня на 80-100% состоят из акций, сейчас “на коне”. Но в будущем они испытают разочарование.

Я не знаю как и когда это произойдет. Но я могу вместе с вами взглянуть на прошлые два медвежьих рынка и оценить тот опыт, который получили наши инвесторы-предшественники.

В этой части о медвежьем рынке второй половины 30-х и 40-х.

“Низкие ставки спасут!”

Сейчас популярно мнение, что в эпоху низких ставок акции не могут упасть. Потому, что у инвесторов нет альтернативы. Ваш вклад в банке или ОФЗ не принесёт доход выше инфляции. А рост акций вместе с дивидендами – да.

( Читать дальше )

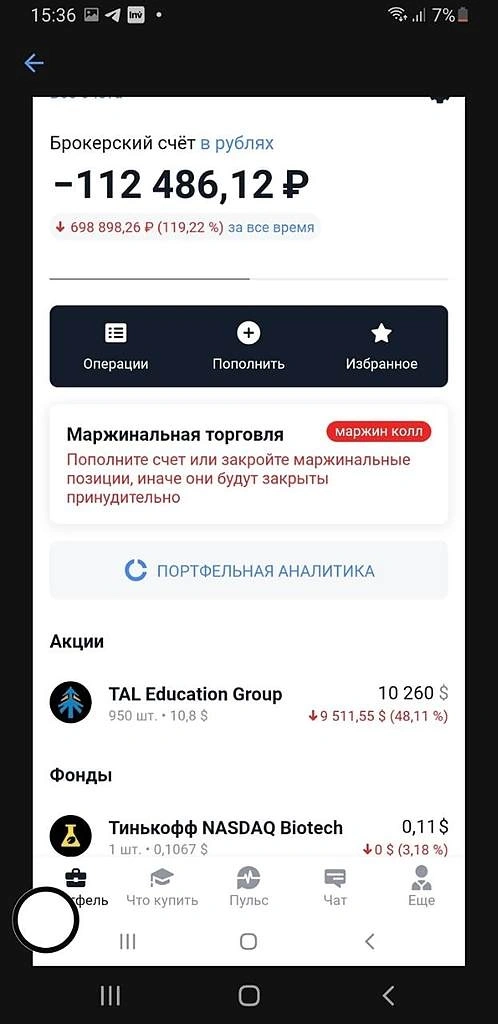

Потерянные на TAL депозиты (стоны Пульса)

- 24 июля 2021, 10:34

- |

Интересно, на смартлабе есть хоть один человек кто потерял деньги на этой акции?

Как мы видим, на примере этой ситуации, люди учатся не ДО, а после, то есть на своих ошибках, но цена этих ошибок невероятно высока.

Покупка любых акций с плечом — это уже никакие не инвестиции, а трейдинг. И первое, о чем тут надо думать — это риск-менеджмент.

Когда вы торгуете например индекс ртс через фьючерсы, вы ещё можете позволить себе перенести позицию через ночь, потому что индекс не меняет своего значения на 50% за одну ночь.

Тем не менее даже на индексе РТС падение 5-10% за ночь случается раз в пять лет точно и об этом надо всегда помнить.

Я вот хорошо понимаю ЦБ, когда тот пытается ограничить российских «инвесторов» от американских акций, потому что наши акции гораздо реже, чем американские, теряют десятки процентов за время пока рынок закрыт.

Я когда в 2013-2016 торговал Америку на плечах, никогда не оставлял ни одну акцию овернайт. Никогда! Потому что овернайт — это территория неконтролируемого риска для трейдера.

А грамотный инвестор никогда не положит в портфель акции стартапа или биотеха на существенную долю от объема… Народ же в порыве жадности тарит теслы, spce, и прочее на все доступное депо..

Виноват ли брокер? Отчасти. Давать плечи на такие акции как TAL — я считаю это соучастие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал