Избранное трейдера igotosochi

IPO компании Астра. Взгляд Кот.Финанс

- 09 октября 2023, 08:42

- |

Астра – самая дорогая и сердцу, и карману IT компания в России. Посмотрим туда, куда кажется еще никто не смотрел (в отчетность).

Несмотря на то, что компанию Астра расписали уже все инвест.дома со всех сторон, помимо восторженных отзывов – я так и не услышал конструктивной критики. А что покритиковать есть. Но обо всем по порядку.

Обзоры БКС и Тинькофф по ссылкам.

Астра – российский разработчик ПО на базе Linux (open source OS). Как показывает БКС, у Астры есть набор импортазамещенных сервисов, которые помогут перейти гос.компаниям на российский софт.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

10 российских компаний, которые могут заплатить дивиденды в 4 квартале 2023 г. и 1 полугодии 2024 г.

- 06 октября 2023, 09:51

- |

В этом году много компаний уже выплатили дивиденды, а некоторые оставили своих акционеров без дивидендов: Газпром, Сегежа, Северсталь, НЛМК и пр. Совсем недавно совет директоров Фосагро не утвердил квартальные дивиденды.

Но есть компании, которые еще могут порадовать своих акционеров дивидендами в этом году и первой половине 2024 года (по итогам года). Рассмотрим их.

1. Сбер

Компания обычно платит дивиденды раз в год. Согласно дивидендной политике Сбербанк будет стараться выплачивать 50% чистой прибыли по МСФО. Компания только в 2022 году не выплатила дивиденды по итогам 2021 г.

Величина прогнозируемых дивидендов 30,19 ₽ на акцию (11,62%). Закрытие реестра (прогноз) — май 2024. Вероятность начисления дивидендов — высокая.

2. НОВАТЭК

Дивидендная политика Новатэка предполагает выплаты не менее 50% от чистой прибыли по МСФО (скорректированной). Обычно дивиденды выплачиваются 2 раза в год (май и октябрь). В настоящее время компания утвердила дивиденды 34,5 р. на акцию (2,02%). Последний день покупки 9 октября.

( Читать дальше )

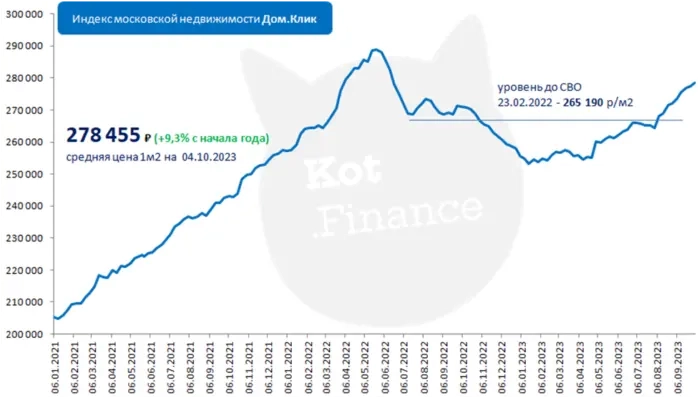

Рынок жилья. Точка невозврата в ценах пройдена

- 06 октября 2023, 08:08

- |

Посмотрим статистику цен и актуальные процентные ставки. Разберем, какие факторы за рост цен на жилье, а какие — против. Что такое М2 и как эмиссия влияет на цены.

Резкое изменение ключевой ставки с августа привело в движение рынок недвижимости. Те, кто думал покупать или нет, были вынуждены очень быстро принимать решение, ведь увеличение главного индикатора (ключевой ставки ЦБ) = аналогичный рост банковских ставок на жилье.

С момента первого заседания ЦБ, где принято решение увеличивать ставки (июль), цены выросли на 5%. И это в среднем! Отдельные локации подорожали на 7-15%. По словами риелторов, ушли даже «завалявшиеся» варианты.

И если разницу в цене 200 тысяч рублей за метр, или 210 (5%) пережить как-то можно, то разница ставки по кредиту 10% (то, что было в августе) или 15,2% (сейчас в Сбере) – критически влияет на возможность покупки.

Базовый пример: стоимость квартиры 11,4 млн. руб., первый взнос 15%, 30 лет. По ставке 10% это платеж 85 037 руб. Плюс страховка.

При текущих актуальных ставках, размер платежа вырастает в полтора раза. И совсем непонятно, когда получится рефинансировать по более низким ставкам.

( Читать дальше )

Как не платить налог при продаже ценных бумаг?

- 05 октября 2023, 10:24

- |

При продаже любой ценной бумаги на рынке необходимо платить НДФЛ 13% и 15% с суммы превышающей 5 млн.₽. Но есть такое право не платить налог, так называемая льгота на долгосрочное владение ценными бумагами (ЛДВ). Данная льгота освобождает от уплаты НДФЛ при условии владения ценной бумагой на протяжении 3 лет.

Существуют особенности, при которых можно воспользоваться ЛДВ.

1. Льготой могут воспользоваться только налоговые резиденты РФ, при этом бумаги можно переносить как между своими счетами, так и между брокерами — срок владения при переводе обнуляться не будет. Однако при дарении или наследовании ценных бумаг начинается новый отсчет — с момента перехода прав к новому владельцу.

2. ЛДВ не распространяется на прибыль, полученную с продажи ценных бумаг на индивидуальном инвестиционном счете (ИИС), но есть возможность при закрытии ИИС перевести бумаги на брокерский счет чтобы воспользоваться данной ЛДВ

3. ЛДВ распространяется на российские акции, облигации, биржевые ПИФ, зарубежные акции, облигации и ETF, которые торгуются на биржах РФ.

( Читать дальше )

Чёрная дыра РОСНАНО

- 05 октября 2023, 08:33

- |

Во вторник вечером вышла новость, что Роснано без помощи государства –в предбанкротном состоянии. Это обрушило цены на облигации на 25-35%. Разбираемся, что случилось с нанотехнологиями и какой там долг.

У инвесторов короткая память. Нечто подобное было в 2021 году, когда Роснано впервые оказалась на пороге технического дефолта.

( Читать дальше )

Повсеместное увеличение налогов и сборов

- 04 октября 2023, 08:22

- |

Фондовый рынок позволяет частным инвесторам участвовать в росте экономики и бизнеса, получать прибыль от роста курса акций, и от дивидендов. Эксперты подтвердили сильную долгосрочную связь роста курса акций с прибылью компании. Но что происходит, если результат от хорошей рыночной конъюнктуры забирают налогами?

С овцы хоть шерсти клок

Давайте пройдемся по новостным заголовкам за последний год с налоговой тематикой.

( Читать дальше )

Недвижимость всегда падает

- 03 октября 2023, 08:54

- |

Последние 5 лет приучили нас к тому, что «недвижимость всегда растет». Но так было не всегда. 2015-2018 годы – период длительного застоя. Как в ценах, так и объемах продаж рынка. Времена возвращаются. Скоро будет поколение инвесторов, которые скажут «недвижимость всегда падает».

Недвижимость – отличный инструмент сохранения капитала. Но, несмотря на кажущуюся простоту вложений, это сложный рынок.

Динамика цен объясняется огромным количеством факторов. Самыми важные из них:

- объем денег в экономике. Чем больше печатают рублей – тем дороже цена условного квадратного метра

- доходы населения. Чем богаче население – тем больше денег оно способно потратить на предметы длительного пользования.

- процентные ставки. Чем ниже ставки – тем меньше в платеже доля процентов. А это значит, что можно позволить себе больше метров за тот же платеж. Тем более, при ипотеке на 30 лет, сумма сильно размывается.

Именно на процентных ставках хочу остановиться отдельно. Просто для примера: при ставке 5% за каждый миллион рублей на 30 лет нужно платить по 5 368 рублей в месяц.

( Читать дальше )

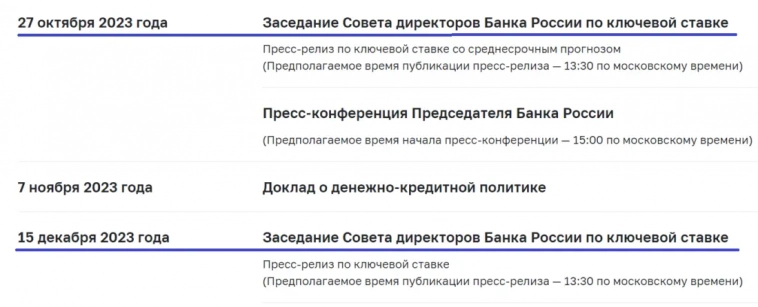

Ключевую ставку точно поднимут!

- 02 октября 2023, 09:04

- |

Теперь вопрос лишь в том, произойдет это 27 октября, или раньше.

В минувшую пятницу, 29 сентября произошло интересное событие: сразу 3 крупных банка подняли ставки по накопительным счетам:

· Открытие на 1 процентный пункт по Копилке (до 12% для новых клиентов, 9,5% для действующих)

· Альфа по Альфа-счету подняла на 0,5 до 12,5%

· Газпромбанк увеличил ставку с 12,5% до 13,5% на 1 процентный пункт

( Читать дальше )

Итоги инвестирования в акции и облигации за сентябрь 2023

- 01 октября 2023, 08:21

- |

Цифры было/стало

У меня два основных счета у двух брокеров — индивидуальный инвестиционный (ИИС) в Альфе и брокерский (БС) в ВТБ. Так сложилось в связи с переездом ИИС из ВТБ в Альфу.

- ИИС: было 248739 ₽, стало 271694 ₽ (-1,86% без учёта пополнения, пополнение 28000 ₽);

- БС: было 67138 ₽, стало 67682 ₽ (+0,8%, без пополнения).

Выплаты дивидендов и купонов

Дивидендов в сентябре не было.

Получено купонов: 1294 ₽ (облигации Аренза-про, АБЗ-1, Русаква, ЭТС, СТМ, Евротранс, Сэтл, ВИС финанс, Солид лизинг, Иэк Холдинг, Ювелит, ВУШ).

Покупки, продажи, участия в размещениях облигаций

1. На ИИС покупал акции Роснефти, АФК Системы, Ростелекома, Татнефти, Сбербанка-ап, Северстали, Новатэка.

Покупал облигации Делимобиля 001Р-03, Евротранса 001Р-01, Интерлизинга 001Р-06, Электрорешения 1Р1.

( Читать дальше )

Субботний обзор интересных событий: рост индекса Мосбиржи, дивиденды, новые выпуски облигаций

- 30 сентября 2023, 08:05

- |

На этой неделе индекс Мосбиржи начал расти, несколько компаний утвердили дивиденды, Мосбиржа утвердила новую дивидендную политику, VK завершил смену юрисдикции, Сургутнефтегаз представил финансовые показатели на 1 полугодие и появились данные по официальной инфляции. Обо всем по порядку.

MOEX и дивиденды

Индекс Мосбиржи вырос за неделю на +2,76% до 3133,26 пунктов. После коррекции прошлой недели четверг и пятница этой недели вернули индекс на уровень выше 3100 пунктов. Надолго ли, вот в чем вопрос.

Акционеры банка «Санкт-Петербург» утвердили выплату дивидендов за 1 полугодие 2023 г. в размере 19,08 р. на одну обыкновенную акцию и 0,22 р. — на одну привилегированную. Последний день покупки — 6 октября.

Акционеры «Татнефти» утвердили дивиденды за 1 полугодие 2023 г. в размере 27,54 р. на акцию. Последний день покупки — 10 октября.

RGBITR и облигации

Индекс гособлигаций RGBITR за неделю снизился на 1% до 595,07 пунктов. Рынок облигаций лихорадит на разговорах о возможном повышении ключевой ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал