Избранное трейдера Dmitryy

Индикатор ожидаемого движения для опционной торговли (Часть 1 теория)

- 04 апреля 2019, 16:12

- |

Хочу представить вам индикатор для Квика, который дает сигнал о возможном боковом движении базового актива. Индикатор построен на анализе структуры волатильности базового актива.

Для того, чтобы понять как, где и с какими параметрами применять этот индикатор, нужно понять на чем он основан и в каких ситуациях может иметь прогнозную ценность. Поэтому начнем с теории.

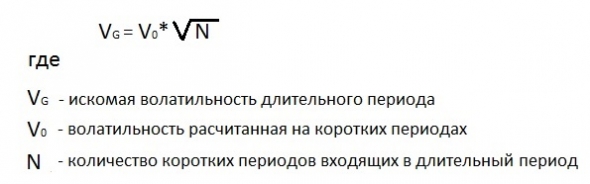

Кто пытался самостоятельно посчитать волатильность базового актива в годовом выражении, то знает, что надо взять данные по какому-нибудь таймфрейму за статистически значимый период и посчитать по нему волатильность. Потом, чтобы привести значение волатильности к годовому значению, нужно полученное значение умножить на корень из годового количества свечей таймфрейма взятого для расчета. В этом расчете могут применяться всякие коэффициенты, чтобы учесть выходные и праздники, либо брать для расчета только количество рабочих дней, но суть не в этом.

Если мы хотим посчитать волатильность на длительном периоде исходя из данных более мелких периодов, то волатильность посчитанная на мелких периодах нужно умножить на корень из числа мелких периодов входящих в большой период.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 44 )

Краткий обзор голубых US фишек с обывательской точки зрения

- 31 марта 2019, 23:00

- |

1

DWDP

DowDuPont Inc.

Basic Materials

Chemicals — Major Diversified

Куплю. Химия всякая полезная используемая очень много где. Компания известна прибыльными реорганизациями..

2

CVX

Chevron Corporation

Basic Materials

Major Integrated Oil & Gas

Не куплю. Не люблю нефть с позиции того, что цена на нее почти всегда устанавливается либо через договоренности на понижение повышение, либо через войны и конфликты.

3

XOM

Exxon Mobil Corporation

Basic Materials

Major Integrated Oil & Gas

Не куплю. Аналогично шеврону.

4

PG

The Procter & Gamble Company

Consumer Goods

Personal Products

Куплю. Потребительство, есть в каждом доме, во многих странах. Транснациональна

5

NKE

NIKE, Inc.

( Читать дальше )

Завтра Московская опционная конференция

- 29 марта 2019, 16:30

- |

Перед началом нашей тусовки я решил выложить конспект или обозрение, о чем я хотел сказать.

План

Мне очень сложно судить о публике. Поэтому зайдем издалека. Я не буду говорить, что рынок случает. Хотя тема интересная. Меня убедили. Только остался один вопрос. Как те, которые знают, что рынок не случаен, совершают отрицательные сделки. То есть встают с утра и зная, что сегодня в вверх, поэтому надо продавать, а то на рынке деньги закончатся и я не смогу больше зарабатывать. Но не будем об этом. Скажем так рынок вероятностный. Соответственно мы будем использовать закономерности из теории вероятности. Предмет нашего рассмотрения это логприращения к цене БА. То есть мы берем логарифм цены закрытия сегодня и отнимаем логарифм закрытия цены вчера. Получается число. Почему логарифм, я раскрывать не буду, а то мы уйдем в дифуры. Но, скажем, это удобно. Мы потом можем суммировать все числа и получить изменение за период. Это проще чем проценты. Второе, что мы возьмем, это квадрат этого приращения или второй момент. Это нам позволит сравнивать средние значения и оценивать разброс.

( Читать дальше )

Лохотрон под названием барьерные ноты

- 28 марта 2019, 14:09

- |

Чего только не придумают наши финансисты, чтобы заработать денег. Вот сейчас активно продвигают барьерные ноты. За рубежом я о такой практике не слышал, поэтому возможно это отечественное ноу-хау. На мой взгляд, это полумошенническая схема, сейчас попытаюсь объяснить это на пальцах.

Вот передо мной нота от одного нашего известного финансового института (не буду уточнять от какого именно, потому что смысл у всех одинаковый). Предлагается типа облигация с 10% купоном в валюте. В ноте прописаны аж 5(!!!) акций по которым должно выполниться условие — ни одна из них не должна упасть ниже барьера. Если падает ХОТЯ БЫ ОДНА из пяти то держатель ноты получает деньги исходя из пропорции к этой упавшей акции. В качестве примера, у вас в ноте будут Apple, Microsoft что-то еще выросшее и грохнувшийся The Kraft Heinz Company. Вложив в ноту 100 тысяч баксов на выходе вы получите акций этого KHC на 70 тысяч USD (берется отношение начальной цены самой плохой акции к ее конечной стоимости на дату погашения ноты). При этом четыре другие акции могут замечательно себя чувствовать и штурмовать хаи.

( Читать дальше )

Zigzag2 на lua под quik

- 26 марта 2019, 21:53

- |

название нового индикатора zigzag2

скачать можно здесь:

https://dropmefiles.com/5EOWp

как выглядит:

код индикатора:

Settings=

{

Name = "Zigzag2", -- название индикатора

delta=2, -- параметр индикатора

line=

{

{

Name = "zigzagline2",

Type =TYPE_LINE,

Width = 2,

Color = RGB(120,90, 140)

}

}

}

function Init()

vMin = 0

vMax = 0

vMinindex = 0

vMaxindex = 0

voldMinindex = 0

voldMaxindex = 0

return 1

end

function OnCalculate(index)

local printz = 0

if index == 1 then

vMin = C(index)

vMax = C(index)

vMinindex = index

vMaxindex = index

voldMinindex = index

voldMaxindex = index

ve = C(index)

else

if voldMaxindex >= voldMinindex then

if C(index) > (1 + Settings.delta/100)*vMin then

vMin = C(index)

vMax = C(index)

vMaxindex = index

voldMinindex = vMinindex

vFrom = voldMaxindex

vTo = vMinindex

printz = 1

else

if vMin > C(index) then

vMin = C(index)

vMinindex = index

vFrom = voldMaxindex

vTo = index

printz = 0

else

vFrom = vMinindex

vTo = index

printz = 0

end

end

else

if voldMaxindex <= voldMinindex then

if C(index) < (1 - Settings.delta/100)*vMax then

vMax = C(index)

vMin = C(index)

vMinindex = index

voldMaxindex = vMaxindex

vFrom = voldMinindex

vTo = vMaxindex

printz = 1

else

if vMax < C(index) then

vMax = C(index)

vMaxindex = index

vFrom = voldMinindex

vTo = index

printz = 0

else

vFrom = vMaxindex

vTo = index

printz = 0

end

end

end

end

if (printz == 1) or (Size() == index) then

for i = vFrom, vTo do

k = (C(vTo)- C(vFrom))/(vTo- vFrom);

v = i*k + C(vTo) - vTo*k

SetValue(i, 1, v)

ve = v

end

if (Size() == index) then

ve = C(index)

if voldMaxindex >= voldMinindex then

vFrom = voldMaxindex

vTo = vMinindex

end

if voldMaxindex <= voldMinindex then

vFrom = voldMinindex

vTo = vMaxindex

end

for i = vFrom, vTo do

k = (C(vTo)- C(vFrom))/(vTo- vFrom);

v = i*k + C(vTo) - vTo*k

SetValue(i, 1, v)

end

end

end

end

return ve

end5 признаков приближающегося кризиса

- 26 марта 2019, 17:56

- |

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

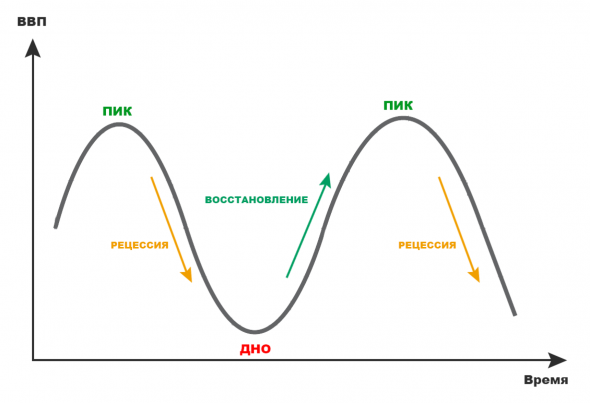

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

( Читать дальше )

Почему так хочется продавать края опционов и что лучше продавать

- 26 марта 2019, 11:05

- |

Предыдущее мое произведение про продажу крайних опционов было отмечено плюсиками более 50 человек. Меня это удивило и обрадовало, поскольку я не предполагал, что такое большое количество людей на смартлабе не просто интересуются опционами, но и разбираются в некоторых особенностях торговли этим инструментом. До этого у меня было впечатление, что опционами на смартлабе торгуют чуть больше десяти человек.

В продолжение прошлой темы, хочу предложить вам на рассмотрение некоторые рассуждения о том, какие опционы выгоднее продавать.

Определимся с терминами и понятиями, которые будем рассматривать:

[Тэта] - потеря стоимости опциона за определенный промежуток времени [t]

У нас есть текущая волатильность базового актива. Исходя из этой волатильности, мы можем посчитать ожидаемый средний путь, который пройдет цена базового актива за время [t]. Этот путь назовем

( Читать дальше )

Что я использую по акциям США. Кратко.

- 25 марта 2019, 11:03

- |

Также использую - https://www.zacks.com/ (тоже распишу), https://etfdb.com/ , https://www.dividendinvestor.com/, https://www.dividend.com/ , https://www.elliottwavetrader.net/marketupdate/ , https://navelliergrowth.investorplace.com/portfolio-grader/ , https://www.simplysafedividends.com/intelligent-income , https://investorplace.com/ , https://www.investorsalley.com/ .

Также читаю taxfree в жж (платная подписка).

Больше платных подписок нет, но подумываю про подписки в seekingalpha .

Возможно что-то забыл указать.

А вы чем пользуетесь?

В преддверии опционной конференции. Нужна ли математика опционщику, если он не может показать свой красивый Бентли.

- 22 марта 2019, 10:48

- |

По поводу нужности математики для трейдинга поломано не мало копий (информацию можно легко найти в интернете). Что характерно, кто разбирается в математике, тот говорит «Да, нужна», кто не очень — соответственно «Нет». Особенно мне запомнилась видео дискуссия между двумя моими хорошими знакомыми, один из которых (апологет математики) создал с нуля брокерскую компанию, продал ее и сейчас трудится в Финам, а другой оппонент, самый известный продавец краевых опционов,… ну вы знаете что и как.

Сам я в математике разбираюсь крайне слабо, несмотря на то, что в одном из моих дипломов записана специальность «математик». Поэтому статьи Дмитрия Новикова и комментарии его оппонентов, к сожалению, зачастую вводят меня в ступор. Самое обидное, что практическая польза ну никак не улавливается.

В силу такой ограниченности, приходится пользоваться простыми вещами, такими как, к примеру, правило трех сигм.

Поэтому для таких как я, предлагаю к рассмотрению модель продажи краевых опционов с последующим управлением позицией, основанную на упомянутом выше правиле.

( Читать дальше )

Дивиденды или продажа акции с последующим выкупом?

- 21 марта 2019, 14:11

- |

Всем известно, что после выплаты дивидендов образуется гэп примерно равный величине дивидендов. В связи с этим у меня возникла мысль — а зачем платить НДФЛ с дивидендов? Можно ведь продать акции в день Т-2 до отсечки и купить на следующий по цене меньшей на величину дивидендов на акцию.

Произвел небольшой подсчет:

Р0 – цена в день Т-2

Рн – цена приобретения акции

D – дивиденд, руб. на акцию

с – ставка комиссии брокера и торговые сборы биржи

t – ставка НДФЛ

Если:

Р0 * с + (Р0 – D) * с > D * t, то выгоднее продать акции и выкупить их на следующий день, чем получать дивиденды. При ставке НДФЛ – 13%, комиссия брокера должна быть не менее 0,6842% за сделку. Насколько мне известно, таких комиссий у нормальных брокеров даже близко нет.

Однако, если акция была изначально куплена по цене меньшей Р0, то может возникнуть налогооблагаемый доход от продажи ЦБ. В таком случае, необходимо выяснить при какой цене покупки это будет выгодно. Если:

Р0 * с + (Р0 – D) * с + (Р0 – Рн) * t > D * t, то опять выгоднее продать акции, чем получать дивиденды. Отсюда можно вычислить равновесную Рн при нулевых комиссиях брокера:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал