Блог им. Andy_Z

В преддверии опционной конференции. Нужна ли математика опционщику, если он не может показать свой красивый Бентли.

- 22 марта 2019, 10:48

- |

По поводу нужности математики для трейдинга поломано не мало копий (информацию можно легко найти в интернете). Что характерно, кто разбирается в математике, тот говорит «Да, нужна», кто не очень — соответственно «Нет». Особенно мне запомнилась видео дискуссия между двумя моими хорошими знакомыми, один из которых (апологет математики) создал с нуля брокерскую компанию, продал ее и сейчас трудится в Финам, а другой оппонент, самый известный продавец краевых опционов,… ну вы знаете что и как.

Сам я в математике разбираюсь крайне слабо, несмотря на то, что в одном из моих дипломов записана специальность «математик». Поэтому статьи Дмитрия Новикова и комментарии его оппонентов, к сожалению, зачастую вводят меня в ступор. Самое обидное, что практическая польза ну никак не улавливается.

В силу такой ограниченности, приходится пользоваться простыми вещами, такими как, к примеру, правило трех сигм.

Поэтому для таких как я, предлагаю к рассмотрению модель продажи краевых опционов с последующим управлением позицией, основанную на упомянутом выше правиле.

Общие принципы:

1. Не жадничаем, пробуем заработать 2-3% к депозиту за одну месячную экспирацию, открывая позицию не более чем на 30% депозита.

2. Используем только ликвидные месячные или квартальные опционы, коими на нашем рынке являются опционы на фьючерс на индекс РТС, фьючерс на доллар/рубль, фьючерс на нефть брент.

3. Смотрим на волатильность продаваемых опционов. Низкую не продаем.

4. Управляем позицией в основном через хеджирование.

Ну и далее на примере RIM9:

1. Смотрим значение индикатора Standard Deviation (сигма) на месячном или квартальном графике индекса PТС (не фьючерса!). Для определения страйка продаваемого колла прибавляем удвоенное значение Standard Deviation (две сигмы) к значению текущей цены индекса РТС, если в данный момент бэквардация между индексом и фьючерсом или к значению текущей цены фьючерса, если контанго.

Для определения страйка продаваемого пута удвоенное значение Standard Deviation вычитаем из текущего значения цены фьючерса на индекс РТС, если в данный момент бэквардация между индексом и фьючерсом или от значению цены индекса, если контанго.

Чтобы не искали, что такое бэквардация и контанго, даю определение:

Бэквордация – ситуация, при которой цена фьючерсного контракта на открытом рынке ниже стоимости базового актива (БА). Является противоположностью ситуации контанго.

2. Продаем опционы выбранных страйков и определяем цену фьючерса и значение дельты, при которых следует хеджировать позицию. Цена фьючерса, с которой начинаем хеджирование, определяется прибавлением одной сигмы к цене открытия позиции.

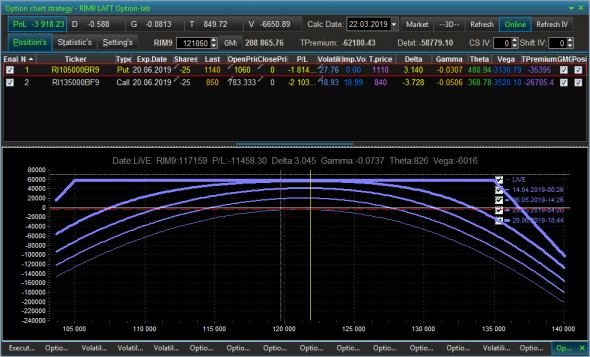

Ну и вот уж совсем конкретно, рассмотрим позицию, открытую в дневную сессию 21 марта .

Фьючерс на индекс РТС, квартальные опционы экспирация 20.06.2019, позиция открыта примерно по цене фьючерса 122400, индекс РТС был в районе 124000.

Значение Standard Deviation на квартальном графике индекса РТС примерно 6800 пунктов фьючерса. Так в данный момент у нас бэквардация между БА и фьючерсом, то для продажи колла был выбран страйк 135000, а для пута — 105000.

Состояние позиции на сегодня, 22 марта

Хеджировать позицию будем при уходе цены фьючерса на 1 сигму, моделирую, получаем диапазон дельты (-6,+5).

И напоследок, небольшое отступление на тему причем тут Бентли.

На Смарт-лабе полно топиков, где успешные трейдеры демонстрируют свои красивые машины, виды морей и океанов, на берегах которых они как бы торгуют и т.п.

Я хожу в тренажерный зал, один из клиентов которого приезжает летом на Феррари. Сначала я не знал кто это, все приставал к инструкторам, чтобы показали. А когда показали, у меня возник когнитивный диссонанс. Человек настолько просто выглядит, настолько корректен в общении, что не за что не подумаешь, что это обладатель Феррари.

А другой мой коллега по залу, с которым мы постоянно бьемся в настольный теннис, однажды приехал на какой-то странной маленькой машинке. Я у него спрашиваю, это что и как на таком можно ездить по Москве. Отвечает: «Это BMW Z1, так, для коллекции. У меня 4 машины, и все BMW. Люблю эту марку, с тех пор, как в 19 лет купил первую свою бэху».

Я, конечно, заинтересовался, кто это ему купил в 19 лет BMW. Я то своему сыну в 19 лет купил очень подержанную 6-ку, и то отнюдь не BMW. Отвечает мой теннисный напарник; «Сам купил. Это были 90 годы, а мы были боксерами».

Так что ребята, если вы не были в 90-е годы боксерами, то не стоит и красоваться.

Все выше сказанное не является рекомендацией, призывом куда-то или зачем-то.

Всем профита и жду конструктивной критики.

теги блога Andy_Z

- intel

- ITinvest

- option-lab

- Option-lab Trade

- S&P500

- SHCHUTUSHCHA

- автоматизация

- акции

- Алексей Всемирнов

- Альфа-Форекс

- банки

- БКС

- брокер Открытие

- брокерские услуги

- брокеры

- Василий Олейник

- волаильность

- волатильность

- Газпром

- гарантийного обеспечения

- гаспром

- Герчик

- движение рынка

- Дмитрий Новиков

- евро

- Европа и Россия

- Игорь Лаухин

- Илья Коровин

- инвест идеи на 2014

- инвестиции

- индекс RTSI

- индекс РТС

- иран

- комплаенс

- конференция смартлаба

- крупные сделки

- курс доллара

- курс рубля

- Ларри Вильямс

- лчи

- ЛЧИ 2014

- ЛЧИ 2013

- ЛЧИ 2015

- ЛЧИ 2019

- Мастер Банк

- мастер класс

- медведь

- ММВБ

- МОК1

- Московская биржа

- московская опционная конференция

- Наббиулина

- народная опционная конференция

- НеГрустин

- нефть

- облигации

- опцины RI

- опцион

- опционы

- Опционы RI

- опционы SI

- опционы на SI

- открытие брокерского счета

- открытие счета

- оффтоп

- Познер

- польза смарт-лаба

- прогнозы аналитиков

- промсвязьбанк

- РБК

- РБК эфир

- Роман Андреев

- Роснано

- Российская экономика

- рынок forex

- рынок Forts

- рынок онлайн

- Сбербанк

- Сбой на бирже фортс

- Сергей Елисеев

- скальпинг

- Сколково

- срочный рынок

- фондовый рынок

- фондовый рынок

- фортс

- ФРС

- фьюерс ртс

- фьючерс на индекс РТС

- фьючерс на индекс RTS

- фьючерс на индекс РТС

- фьючерс РТС

- хедж-фонд

- Церих

- шорт

- Шорт $

- шорт RI

- экономика

- экспирация

- экспирация. фьючерс на ртс

В Добавок, ваше утверждение справедливо для пассивных и не захеджированных позиций, при условии, что продажа будет на любых уровнях волатильности и постоянно...

Но чтобы МО было положительным надо искать неэффективности, «дурные заявки», арбитражить на улыбке или календарём, а это весьма и весьма трудоёмкое занятие, да и ввиду низкой ликвидности такого на рынке всё меньше и меньше, Каленкович не случайно соскочил.

а почему не купить бабочку и хеджить также края, а еще можно купить бабочку через страйк, там вообще хеджить нужно будет только одну из сторон.

f0xtr0t, напишите свой пост про каждую из предложенных Вами стратегий. Мы с удовольствием обсудим.

Предлагается к обсуждению конкретная схема. Опционы многовариантны и автор ни разу не сказал, что предложенная схема «лучшая из возможных».

ПС Почему не купить еще более дальних опциков в принципе тоже понятно: в квартальных опционах можно огорчиться тому, сколько денег они унесут из первоначального потенциала прибыли.

1. Математика лично Вам на рынке не нужна, если Ваш софт для Вас уже все правильно считает. О каком софте речь, думаю, понятно.

2. Ваша стратегия немного порочна. Она как бы разбивается на 2 части:

2.1. стратегия с искренней молитвой о стояке на рынке

2.2. если молитва не помогла — мы сначала уходим в жесткие минуса по вармарже и ТЕПЕРЬ начинаем дельта хеджировать.

Так вот, в ситуации 2.2 тоже есть 2 варианта:

2.2.1. Дельта-хеджер плохой. Тогда он нас ни от чего не спасает, счет очень быстро распиливает и мы продолжаем очень быстро и очень жестко минусить. Это я молчу о росте айви, которое нас растерзает независимо от включения ДХ.

2.2.2. ДХ у нас хороший, и мы действительно примерно удерживаем эквити на одном уровне (с оговрокой про айви, конечно). И тут логический парадокс: если у нас действительно хороший ДХ, зачем ждать когда позиция окажется в минусах на 5-й дельте??? Давайте его сразу включим — и пусть он заботится о нас с первых минут.

3. Одним из ключевых условиев для Вашей стратегии является правило "Низкую волатильность не продаем". Ключевой вопрос что такое «низкая волатильность»? Это сколько? Как определить на практике?

ПС Приготовьтесь морально. Сейчас придут демо-теоретики и начнут закидывать Вас тухлыми яйцами с умным видом: "доходность 40% годовых — отстой" и "никогда не продавай Родину и опционы".

Планирую посвятить отдельный топик ответам на вопросы, даже по поводу Родины и непокрытости.

продает бабушкину квартиру за долги )

коллекционер стратегий, во! Точно. Ждали Вас.

А теперь вопрос: сколько было таких гепов на истории из положения рынка «тухлый боковик»?

Не октябрь 2008, когда кризис бушует уже квартал и торги останавливают по 3 раза в день не на 15 минут, а на часы. А вот чтобы рынок был в спокойном состоянии (берем интервал 2015-2019 год для начала) — и чтобы рынок из спокойного состояния дико гепнул.

Ждем от Вас список (или гистограмму) всех гепов за этот период времени.

геп по баксу с 6 на 18

официальный курс ЦБ 9 руб - липа, что бы не говорил А.Г. )

по курсу 9 выдавали долларовые депозиты в рублях тем кто боялся все потерять, реальный курс 18 в 3 раза.

в Вашем случае продажа — 100 контрактов si привела бы вас к убытку

— 12 000 000 руб на сегодняшний день

и вы готовы так рисковать, и другим предлагаете этим заняться?

или это из серии да ладно, этого не может быть )

коллекционер стратегий, Вы отвечаете на свои вопросы. Мне так не интересно. Попросил озвучить конкретную статистику. За 4 (четыре!) года. Ждем-с.

кто сказал что подобное снова не повторится

при серьезном кризисе закроют рынок на пару недель

откроют на новых уровнях — продавцам непокрытых опционов пришлют долг — все приехали

и как поможет " хороший ДХ " ?

предположим что кто то стал убийцей стареньких бабушек

получающих пенсию в банкомате, так как за последние 4 года еще никого не поймали

вопрос стоит этим заниматься, если за это преступление

грозит пожизненный срок

такая статистика вам подходит ?

«официальный курс ЦБ 9 руб - липа, что бы не говорил А.Г. )

по курсу 9 выдавали долларовые депозиты в рублях тем кто боялся все потерять, реальный курс 18 в 3 раза.»

Точно помню, что забрав валютные вклады по курсу 9 и откупив доллары по рыночному, потерял тогда примерно треть, так что истина где-то посередине. Можно даже поискать расчеты, возможно они сохранились.

На счет хеджа скорее ваша правда. На самом деле, ищу, но пока не нашел, приемлемый вариант. Диапазон -1 +1 тоже не нравится, прибыль съедается. Размышляю о некотором перекосе для RI, например, -5 -1.

Что касается низкой волатильности, то прекрасно понимаю, что какая бы не была низкая сейчас, завтра может быть еще ниже. На глазок, не продаю RI ниже 20, SI ниже 10.

Смотрите на график, звезды, или еще куда нибудь и решаете, что базовый актив на день экспирации будет приблизительно в этом месте. Строите позицию с положительным результатом в ожидаемом месте. Далее по ходу развития событий корректируете свою позицию согласно изменившимся своим представлениям. Главное правило — НЕ ДОЛЖНО БЫТЬ НЕ ПРИКРЫТЫХ ПРОДАЖ.

FZF, нууу… если поторговаться… а сайз можно при этом набрать?

Все позиции любых профилей — это горка над точкой экспирации и по возможности наименьшие провалы по краям.

То есть, постоянный дельта -хедж(фьучем например)?

Вельвет, коллега FZF недавно признался, что торгует опционами с 1993 года. Понятно, у него уже в крови панический страх перед следующей катастрофой на рынке. Наверное, всем остальным с меньшим реальным опытом следует относиться к этому мнению с большим уважением.

Хотя повседневный опыт на скучном рынке 2017-2018 годов показывает, что можно и края свесить и катастрофы случаются не так часто, как нам бы хотелось.

FZF, может быть, проблема не в самой продаже опционов, а в мани-менеджменте?..

Согласен, никого не вдохновляет перспектива бомжевать каждые 8 лет.

Но каждого вдохновляет перспектива получать дополнительный понятный доход в течение 8 лет. Большинство трейдеров даже не живут столько на рынке.

Основная цель в торговле на бирже — «выжить». Мертвыми бывают герои, но не победители.

Большинство трейдеров поэтому и не живут так долго на рынке. У них в долгосрочной перспективе гарантированный слив депозита.

FZF, о, это, кстати, интересный философский вопрос о расстановке приоритетов. Выжить на рынке очень легко — достаточно применить более жесткий ММ.

Поэтому переставил бы приоритеты: первый приоритет — заработать в среднем >2 банковский депозита, а выживание — это как бы вопрос ММ. Выживание достигается почти автоматически.

Для меня задача всегда стояла по другому:

С противоположной стороны рынка достаточно много богатых и умных, с командами математиков и аналитическими отделами, доступом к инсайду. И моя задача — урвать у них кусок пирога. Количественный показатель зависит от моих способностей и опыта. Не стоит себя переоценивать. Надо брать сколько получится. Если я получаю 25% годовых, то считаю, что свою задачу выполнил на «отлично»

FZF, так и сказал «цель получать > 2 депо». В Вашем случае — 3 депо.

А если доходность меньше (и речь не про миллиарды), то и заниматься этим не стоит.

поХаям, можно с ней, можно без ней. С ней, имхо, лучше. Но повторюсь: математика нужна, если Вы делаете свой собственный опционный софт.

Когда софт готов — все значительно упрощается.

Это очень похоже на то, чем отличаются водитель машины и технолог — конструктор. Чтоб вести автомобиль — не обязательно знать технологию и описательную документацию на получение сплава для изготовления двигателя. Навыки вождения и понимание дорожной ситуации более полезно…

Дмитрий Новиков, Сколько времени до экспиры?

И все равно: загрузите 10% в ГО. Для начала. Ну, если совсем жадность зашкаливает — 20%.

Вы же не будете в этой ситуации ВЕСЬ депозит загружать под ГО.

Парадоксально, но долгие и сложные и очень точные вычисления скорее всего приведут нас примерно к рекомендациям такого же типа.

«Опцион — это способ потерять деньги, оставшись при этом умным».

На рынке есть много чего интересней и доходный на продолжительном участке, чем голая продажа. А начнешь защищать тылы, так тебе еще столько палок в колеса насуюююют, что мама не горюй!