Избранное трейдера gatling

Во что верили трейдеры в 2011–2015: стратегии из старого журнала, которые работают и сегодня

- 11 июня 2025, 09:46

- |

Это уже третья часть исследования идей из журнала Technical Analysis of STOCKS & COMMODITIES. Если вы не читали предыдущие выпуски — рекомендую начать с них: 2001-2005, 2006-2010.

Эпоха алгоритмов и адаптивных решений

Период 2011-2015 был временем стремительного восстановления после мирового кризиса. Центробанки заливают рынки ликвидностью через программы количественного смягчения, а индексы уверенно ползут вверх. Волатильность снижается, но неопределённость остаётся, и трейдеры ищут новые подходы к анализу.

На первый план выходят алгоритмы. Высокочастотная торговля (HFT) меняет структуру рынков, а Python и R становятся популярными среди независимых аналитиков. Количество «ручных» методов снижается — им на смену приходят полуавтоматические и адаптивные системы.

Развиваются кластеры, рыночные профили, волновые и гибридные индикаторы. Журнал STOCKS & COMMODITIES отражает эти сдвиги: всё больше авторов публикуют идеи, сочетающие классику с новыми математическими подходами.

( Читать дальше )

- комментировать

- 7К | ★6

- Комментарии ( 16 )

Одна из удобнейших и БЕСПЛАТНЫХ фич для инвестора, которые остальные сервисы продают за деньги

- 05 июня 2025, 12:05

- |

Вот вы наверное вообще нихрена не понимаете что умеет смартлаб! А я вам расскажу!

Вот например вы хотите узнать какое было изменение капитала у банков в 2024 году.

ИЗИ!

взял, зашел в раздел «Фундаментальный анализ»👉«Отчеты за 10 лет»👉Дальше фильтр «Банки»👉 фильтр «Капитал»👉фильтр «показать изменения в %» и ВУАЛЯ!

Смотрим на первый скриншот сверху — последний столбик.

И такое можно проделывать с любым показателем, будь то дивиденды, мультипликатор, выручка или операционные показатели.

Эти фичи у нас все работают уже лет 7-8, а вы про них даже не знаете!!!

ENJOY, Brooooooooooooooooo👍

А самое то главное, что всё это всегда было бесплатно!!!

- комментировать

- 10.8К |

- Комментарии ( 32 )

Финансовая независимость за 4 года

- 04 июня 2025, 21:37

- |

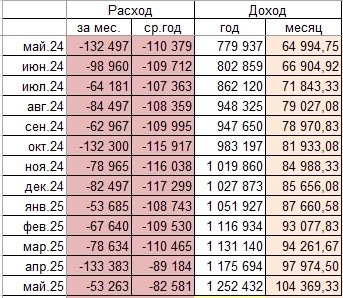

Как уже писал ранее инвестирую я с мая 2021-го года, и подводя итог за май 2025-го я пришел к выводу что финансовая независимость достигнута — денежный поток с накопленного капитала стал превышать мои расходы:

Средние расходы чуть более 80к, пассивный доход с капитала перевалил за 100к.

Сам портфель вплотную приблизился к планке в 10 млн, но она так и не была взята — сложно расти на падающем уже третий месяц рынке:

( Читать дальше )

- комментировать

- 27.6К |

- Комментарии ( 97 )

Доходность выше рынка - и где её добывать инвестору

- 03 июня 2025, 16:09

- |

💡 Подходы могут быть разными. Все они так или иначе основаны на использовании неэффективностей, ведь ложь об эффективности экономических агентов развенчана уже 50 лет назад. Я расскажу о своём.

Цену формирует ликвидность. Доходность рынка — это изменение цен вместе с выплатами от эмитентов за вычетом налогов и комиссий.

Как получить доходность выше средней? Со статистически значимой частотой ты видишь, как средний рубль — физиков, банков, управляющих компаний — ошибается в оценке. Это и есть то самое преимущество над рынком, которое позволяет инвестору зарабатывать.

Как это может работать? Примеры:

1️⃣ 2022 год и банальный Сбер по 100-130. Давние читатели знают, что я держал до 42% Сбера в 2022 году, и логика была следующая — предельно маловероятно, что Сбер лишился капитала ввиду санкций так сильно, чтобы стоить P/Bv 0,38 от последних известных значений. Более того, когда ставка стала снижаться, экономика выправляться, инфляция успокаиваться, а менеджмент банка сообщил, что допэмиссия не требуется — это была критическая неэффективность.

( Читать дальше )

О дивидендной доходности, ключевой ставке и инфляции (tribute to SmartLab)

- 28 мая 2025, 17:59

- |

Лирическая вводная

На главной странице с завидной регулярностью появляются посты в силе – «Все, Смартлаб уже не торт, кругом одна реклама и инфоцыгане со своими телеграм каналами…. Вместо интересных постов обсуждение всякой дичи… и вообще, раньше было лучше!»

Да, все так и есть – Смартлаб не торт и главная лента сильно напоминает забитый рекламой почтовый ящик – после чтения заголовка 99% постов сразу летит в мусор.

Дальше, как правило, авторы язвят по поводу коллег и читателей: да, пацаны, да © – обсуждение правильного размера сисек у тетенек и зарплат у дяденек интересует вас гораздо больше, чем инвестиции. А затем с гордым видом и в стиле «Вы тут все лица инфоцыганской ориентации, один я ДАртаньян!» начинают срач в комментариях.

Это все было бы очень смешно, если бы не было так грустно. Можно бесконечно язвить по поводу текущего уровня материалов, только вот интересных постов в ленте от этого не прибавится. Написать действительно полезный пост – это работа. Написать полезный пост, который было бы интересно читать – работа вдвойне.

( Читать дальше )

⛽ Нефтегазовый сектор – Подробный обзор

- 22 мая 2025, 20:50

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и следующий в очереди нефтегазовый сектор. Напомню, ранее я делал обзоры банковского сектора, золотодобытчиков, металлургов и ритейлеров.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• В 2024 году ряд нефтяников показали снижение прибыли на фоне высокой базы 2023 года и курсовой переоценки. Также примечательно, что в отчётах нефтяных компаний стало меньше прозрачности – Сургутнефтегаз и Башнефть стали публиковать очень сокращённые отчёты, ещё несколько компаний скрыли свои операционные результаты.

• С начала 2025 года рубль укрепился на 27%, а цена на нефть почти достигла 4-летних минимумов, поэтому 1 полугодие 2025 года станет для нефтяников весьма слабым. Так, нефтегазовые доходы бюджета РФ за январь-апрель 2025 года снизились на 10,3% год к году.

1️⃣ ПРИБЫЛЬ В 2024 г.:

• Ростом прибыли в 2024 году отличились только Газпромнефть (+25,2%), Новатэк (+6,6%) и Татнефть (+6,3%). Газпром получил чистую прибыль после убытка в 2023 году. Наихудший результат у Башнефти (–41%) и за первое полугодие у Сургутнефтегаза (–83,3%).

( Читать дальше )

Как использовать математику в трейдинге, если вы вообще не математик

- 14 мая 2025, 10:21

- |

На простом языке разберем, как незамысловатые элементы статистики и математики могут сильно помочь на финансовых рынках.

Где встречается нормальное распределение (и почему оно плохо подходит для финансовых рынков), что за шапка жандарма такая, откуда берутся 1, 2 или 3 сигмы, как определить математическое ожидание стратегии — после прочтения статьи вам будет все понятно.

Полезные материалы, которые хорошо бы изучить перед продолжением:

- Тестирование торговых стратегий на исторических данных (бэктест) — почему это так важно?

- Эпоха больших данных и как к ней адаптироваться нам — частным трейдерам?

- Кто такой Джим Саймонс и как он заработал $ 25 млрд с помощью количественного трейдинга.

Что такое нормальное распределение и где оно встречается

Многое, что нас окружает, имеет нормальное распределение. Средняя, нормальная скорость, с которой передвигаются машины в городе, средние зарплаты, средняя продолжительность фильма и т.д. Среднее и нормальное движение цен финансовых инструментов — не исключение (о них — чуть позже).

( Читать дальше )

💎Как найти недооценённые компании на российском рынке?

- 13 мая 2025, 18:21

- |

#ПолиГрамотность

🔍Анализ мультипликаторов

Сравните ключевые финансовые показатели компании со средними значениями по отрасли и историческими данными:

🔸P/E (цена / прибыль) – если ниже аналогов, возможно, акции недооценены.

🔸P/B (цена / балансовая стоимость) – значение <1 может означать, что активы компании стоят дороже её рыночной капитализации.

🔸EV/EBITDA – хороший показатель для сравнения компаний с разной долговой нагрузкой (идеально <5-6x).

✔ Отберите компании с мультипликаторами ниже отраслевых.

✔ Проверьте, нет ли объективных причин для низкой оценки (долги, санкции, убытки).

📈Оценка финансового здоровья

Недооценённость должна быть обоснованной, а не связанной с проблемами бизнеса. Проверьте:

⚡️Долговую нагрузку (соотношение Debt/EBITDA <3-4x – комфортный уровень).

⚡️Свободный денежный поток (FCF) – компания должна стабильно генерировать кэш.

⚡️Рентабельность (ROE, ROIC >10-15%) – показывает эффективность бизнеса.

✔ Отсеивайте компании с растущими долгами и отрицательным FCF.

( Читать дальше )

Это просто невероятно, как отсутствие алкоголя качественно упрощает мою жизнь!

- 11 мая 2025, 11:23

- |

Это просто невероятно, как отсутствие алкоголя качественно упрощает мою жизнь!

Кто-то из вас наверняка вчера слегка накатил, с утра проснулся с тяжестью в голове. Да и вообще плохо и тревожно спал после выпитого.

Помни про меня братишь:

Я не пил и мне было стабильно.

Я вовремя лег поэтому встал сегодня в 7 утра.

Мой день начался рано и эффективно, поэтому я словно проживаю больше!

И важное:

Я уважаю себя за то что я не пью!

Не травмирую свою печень, не убиваю свой мозг.

Это сообщение прочтут тысячи человек.

Ну пару сотен из них вообще поймут что здесь написано.

Но повлияет оно на единицы.

И это уже будет неплохо.

Повлияет не сразу, но засядет в голове и рано или поздно прорастёт в результат и более качественную жизнь.

И ты будешь больше себя уважать и тебя больше будут уважать такие люди как я👍

А те кто пьют, будут тебя недолюбливать — никто не любит, когда кто-то становится лучше чем он, лишен его недостатков.

Улыбаемся и машем (с).

- 11 мая 2025, 10:34

- |

рук самих утопающих. ©

Всем привет и трям ВОСКРЕСНОЕ!

Соскучились?? Я ДА!

Сегодня воскресенье и можно чучуть расслабиться и поразмышлять на отвлеченные темы, тем более они напрямую связаны с нами и трейдингом.

Тут надыбала интересную статью и решила её в клюве притащить на СЛ. Не всё ж рынки и всякую фигню обсуждать. Можно, и нужно, о себе подумать. :))

Тем более всё, что происходит с нами, напрямую влияет на наше же самочувствие и работоспособность. А значит и на благосостояние.

================================================================================================

В Израиле было проведено одно очень любопытное исследование. У испытуемого была взята капля крови и выведена на экран. И на экране можно было увидеть интересную картину. Вот бактерии, они медленно движутся, а вот макрофаги, кровяные тельца обязанность которых, следить за чистотой крови. Они как санитары-дезинфекторы. Такая у них миссия — удалять всё чужеродное.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал