Избранное трейдера Андрей Вячеславович (Ganesh)

от миши ... ртс и желтая линия

- 24 мая 2016, 19:40

- |

- комментировать

- ★1

- Комментарии ( 2 )

Можно ли жить на див портфель?

- 24 мая 2016, 15:39

- |

Можно ли жить на див портфель?

В апреле/мае 2008 по просьбе/угрозе/пожеланию/мольбе дражайшей супруги были закрыты все позиции на рынках и начался поиск квартиры. Квартира была «успешно» куплена на пике цен, но слава яйцам все для ремонта и обстановки было куплено до кризиса.

В марте 2009 неожиданно был выплачен бонус, и на эти деньги+зажатые от жены, в апреле 2009 был набран портфель из 10 бумаг, равными долями, почти на 3 мио руб:

Акрон, Уралкалий, МТС, Северсталь, НЛМК, Лензолото преф, Магнит, ЛСР, НКНХ преф, ВМСПО

Портфель практически не трогался до 2015г. (в 2011 была куплена МосБиржа). В 2015 почти полностью убран Магнит и Уралкалий, и куплены ИнтерРао, ФСК, Протек и ММК.

Но речь не о переоценке портфеля, а о див доходе, по годам:

415 тыщ 2011, 478 тыщ 2012, 595 тыщ 2013, 615 тыщ 2014, 875 тыщ 2015, ожидаемый доход за 2016 около 1,2 мио руб.

Можно ли жить на эти деньги? У всех свои потребности.

Доволен ли я результатом? Вполне

p.s. дивы не реинвестируются

Остап Петрикович Маск: Полное разоблачение разработок "гения тысячелетия"

- 24 мая 2016, 13:09

- |

Человек не может без веры.

Если её отнять, то он начинает судорожно искать новую точку опоры, веруя во что-то другое.

Этот естественный механизм давно заметили крупные корпорации и теперь монетизация веры – основной способ стимуляции маркетинга и сбыта.

Дело несложное – высмеиванием-враньём убираются традиционные конкуренты в рясах, которые что-то там пищали про духовность, развитие, пользу труда и тому подобное, и подсовывается что-то блестящее, понятное, простое и прикольное. Сразу переносящее самооценку “на уровень выше”. Просто надо верить, что этот уровень есть. Что если раньше бухал водку, а теперь ннннакатываешь вискачок 12ти летний – то это развитие. А если раньше была японская машина, а теперь европейская – то новый уровень. “Я встречаюсь с мужчинами, которые могут позволить себе BMW” – пишут на сайтах знакомств; и что такого в плохо замаскированном ценнике, если типовой “мужчина, который может позволить себе BMW”, для этого её себе и “позволил”?

( Читать дальше )

Для начала снижения ценам нефти как будто не хватает финального рывка вверх

- 24 мая 2016, 11:17

- |

Цены нефти за последние сутки показали небольшое снижение. Зависание цен вблизи максимальных отметок приурочено к экспирации фьючерсов и опционов, и оно пока не может разрешиться вразумительным движением. Хотя факторов, способствующих росту цен на рынке, по-прежнему достаточно много.

Например, можно отметить сообщения о растущем спросе со стороны Китая: в апреле 2016 г. Китай увеличил импорт нефти до 8 mb/d (+7,6%). За первые четыре месяца текущего года Китай импортировал 123,7 млн. тонн нефти, что на 11,8% больше, чем годом ранее. Рост импорта нефти вызван высоким спросом нефтепереработчиков и стремлением властей пополнить стратегические запасы.

В этом же направлении действуют сообщения о сворачивании разведочного бурения. По данным Morgan Stanley, начавшееся 2 года назад резкое падение мировых цен на нефть привело к тому, что многие нефтяные компании были вынуждены урезать свои расходы. К примеру, американская ExxonMobil и британско-нидерландская Royal Dutch Shell сократили расходы на разведку в 2015 году до 95 миллиардов долларов. Два года назад этот показатель составлял 168 миллиардов долларов. А всего за полтора года объемы инвестиций в сектор упали в 3,3 раза. Напомним, что число действующих буровых за это время в США сократилось в 5 раз. Все активнее идет сокращение персонала и банкротство компаний. Но и за пределами США картина тоже не радужная. Результат снижения расходов на разведку не замедлил сказаться. По данным агентства, в 2015 году было открыто лишь 2,8 миллиарда баррелей нефти за пределами США. Такой показатель эквивалентен месячному уровню мирового потребления.

( Читать дальше )

По рынку.

- 23 мая 2016, 18:37

- |

Поводов для роста пока нет.

В негативном ключе прошёл старт торгов на российском фондовом рынке. Более 1% потерял рублёвый индекс ММВБ и почти на 1.5% просел валютный индекс РТС.

Негативные сигналы продолжают посылать развитые экономики, поэтому настроения у инвесторов постепенно продолжают ухудшаться. Весь понедельничный блок макростатитики вышел хуже ожиданий. Индекс деловой активности в производственном секторе и секторе услуг Еврозоны (PMI) не дотянули до прогнозов, а в США индекс деловой активности в производственном секторе и вовсе, еле удержался выше отметки 50 пунктов – это минимум с сентября 2009 года. В Японии торговый баланс оказался почти два раза лучше ожиданий, но глядя на обвальное падение импорта, на 23.3% год к году, сей результат не столь оптимистичен. Объём экспорта в Японии показал снижение в годовом выражении на 10.1%. Меж тем, продолжает дуться пузырь на рынке недвижимости в поднебесной. Инвестиции в жильё в январе-апреле показали рост +7.2% год к году, а цены летят в небеса: Пекин +18% в год, Шанхай +28%, Шэньчжэнь +63%. В общем, массированной накачкой удалось раздуть кредитный пузырь, который в любой момент может лопнуть.

( Читать дальше )

Про важный уровень Si. Немного алгостатистики

- 23 мая 2016, 11:53

- |

Среднесрочно-долгосрочная система скинула шорт Si еще в четверг (она держала его от 77500) и сидит без позиции, выжидает. Уже второй день ожидаю замеса на уровне 68000.

Там много стопов, будет много желающих открыть контртрендовый шорт, а так же самые нерасторопные трендовики полезут в лонг. Моя среднесрочно-долгосрочная система тоже купит при уходе за уровень 68000. Все остальные системы у меня уже плотно в лонгах.

Гадать кто кого не мой удел, я работаю по тренду и покупаю/продаю при его зарождении.

Но если взглянуть на историю бектестинга среднесрочно-долгосрочной системы, то она ни разу не ошибалась при покупках с середины 2013 года. И до этой сделки идет серия с максимальным количеством прибыльных сделок с середины 2013 года. То есть либо покупка от 68000 увеличит показатель максимального количества прибыльных сделок у системы, либо статистика возьмет верх и следующая сделка убыточная.

Почему я выбрал такую конструкцию.

- 23 мая 2016, 10:40

- |

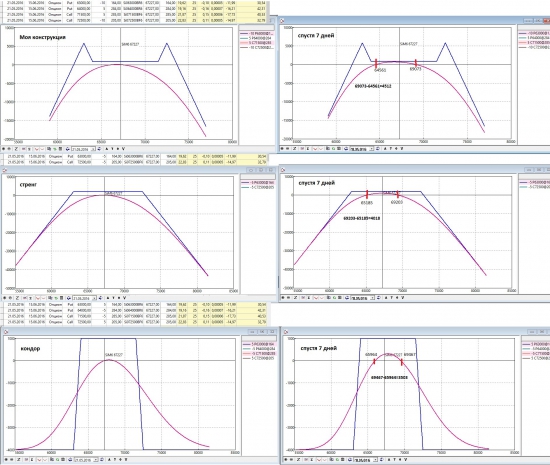

Я решил на наглядном примере показать, в чем преимущество моей конструкции перед «стренглом» и «кондором».

На картинке мы видим позиции, собранные 21.05 и их же, но спустя 7 дней:

( Читать дальше )

Риск менеджмент. Когда можно увеличивать размер позиции? Когда нельзя?

- 23 мая 2016, 00:10

- |

Что бы выяснить. Когда можно увеличивать размер позиции. Разберем условную стратегию. Стратегию монетки (как в простой задачке по теории вероятности, подкидывание монетки). Имеем показатели: соотношение прибыльных сделок к убыточных равно 1:1. Примем прибыльную сделку за 1, а убыточную за 0. В теории имеем, что за 10 сделок мы получим вот такую последовательность сделок:

1) 1010101010

Дело в том. Что на практике так редко бывает. Вместо этой последовательности, можем получить и вот такие:

2) 1110110000

3) 0001001111

Предположим. Что за сделку мы имеем прибыль равный 1, убыток равный -1.

Мы сделали 5 сделок. Нам выпала 2-ая последовательность. И мы на счете имеем уже прибыль, равную трем. Что будет, если мы увеличим размер позиции в два раза? Последующие 5 сделок принесут нам минус шесть. И итогом получим минус три убытка. Вместо нуля для данной стратегии. Когда чаще всего увеличивают позиции? Когда на счете мы уже имеем деньги. На простом примере видим. Как такой подход создаст убыток по стратегии в целом.

( Читать дальше )

Обязательство по возврату дивидендов (при продаже див тикера перед отсчечкой).

- 22 мая 2016, 22:38

- |

Все покупают с прицелом на дивиденды. Вот и возникает вопрос про обратную ситуацию — продажа (шорт) дивидендного тикера перед отсечкой.

при покупке акции по кот. начисляют дивы, после поступления дивов на счет — списывают налог с суммы (13%).

а при обратной ситуации — продажа акции, по ней отсчечка… возникает обязательство по возврату дивов… на как именно расчитывается это обязательство = именно на величину дивов или за вычетом налога на сумму дивов… при получении дивов — платишь налог, а при обязательстве по дивам как?

просто может же возникать доп доход при шорте див тикера.

доп доход 13% от суммы удержанного див дохода + прибыль от изменения цены (при шорте).

вот кто сможет ответить точно, с сылками на расчет обязательства по возврату дивидендов по счету?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал