Избранное трейдера fatyh

Дивиденды2017.Персидский залив и дивиденды

- 02 января 2018, 23:22

- |

Довольно давно не писала на СЛ. Уезжала в очередное путешествие.

Но обо всём по порядку. Сначала про текущие дивиденды.

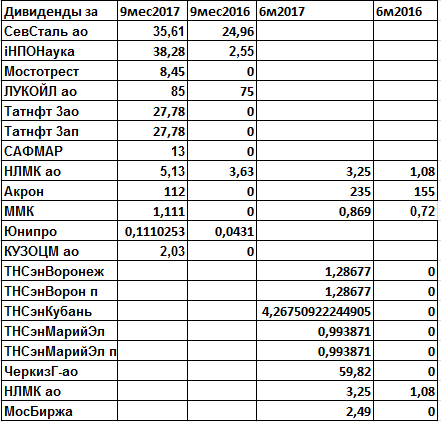

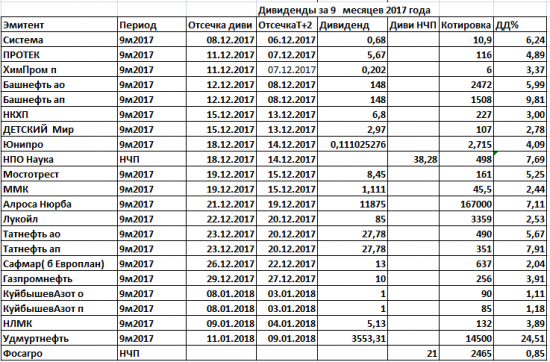

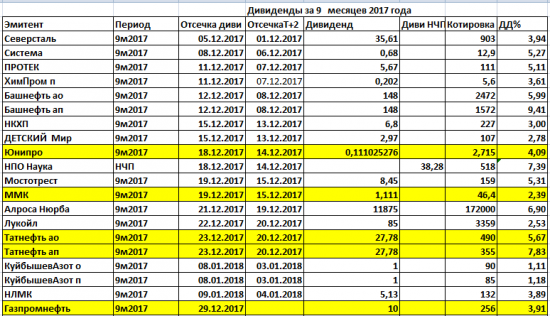

Январь 2018 года — последний месяц отсечек за 9 месяцев 2017 года.Традиционная табличка:

Пора начинать думать о дивидендах 2018 года.Уже в январе некоторые эмитенты начнут выкладывать 1 и 2 форму по РСБУ за 2017 год и можно будет начать рассчитывать размеры дивидендов у тех эмитентов, у которых прописана дивидендная политика.

А пока можно сказать, что мой прогноз о том, что ряд компаний выплатят в 2017, предвыборном году, повышенные дивиденды сбылся.

Смотрим табличку, какие компании увеличили доводендные выплаты.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 24 )

мои всякие итоги 2017

- 31 декабря 2017, 18:53

- |

этот год был просто писнец нескучный

1. родился второй сын, теперь два маленьких ребенка, а это еще тот челендж;

2. в США (ездили на роды) встрял в самый ад перед ураганом, когда нас бросила авиакомпания, этот бег от урагана (с грудным ребенком на руках) не забуду никогда;

3. к отцу пришла болезнь, случайно рано обнаружили, надеюсь все получится;

4. наездом и точным ударом «вразрез» чуть не повалили мне 20 летний бизнес. Думал поседею.

4.1. у коллеги по цеху обобрали 25 летний бизнес, мусора, все по «закону» (

5. принял решение «валить» (из за п.4 и 4.1.). Купил ПМЖ ЕС, уже езжу по нему. Запустил физический переезд в январе.

6. удивительно, но бизнес накосил очень некисло.

про инвестиции.

Понял свой риск профиль — сцыкло. Вероятно из за суммы портфеля с многими нулями.

Из за этого бОльшую часть портфеля держу в облигациях и трежерис, рост пропустил, зато не угорел.

Благополучно перестал лудоманить отдельными стаками, особенно росс АДРками.

Перестал, ладно, почти перестал, инвестировать в отдельные еврооблигации. Ибо угар раз в 10 лет перечеркнет всю предысторию.

( Читать дальше )

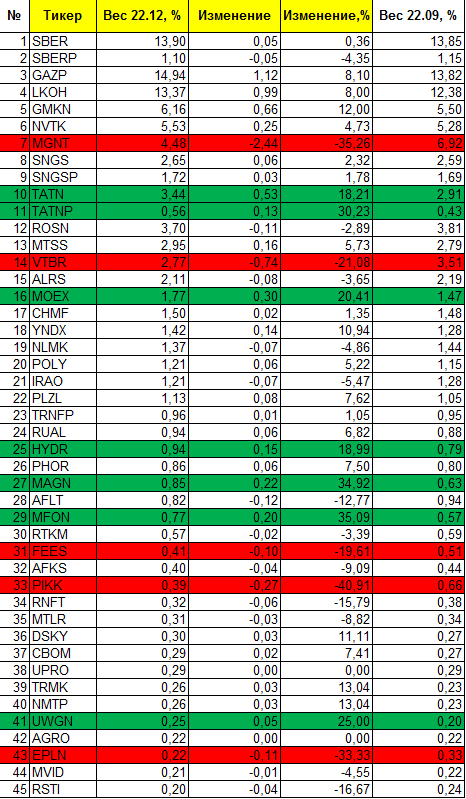

Изменение весов эмитентов в индексе с 22 декабря

- 08 декабря 2017, 15:06

- |

Лузеры: Магнит, ВТБ, ФСК, ПИК, Европлан теряют больше всех веса в %. Веса Татнефти, Мосбиржи, Русгидро, ММК, Мегафона и ОВК растут. Из голубишек больше всех вес увеличился у ГМК, уменьшился у Магнита.

Дивиденды 2017.Дивидендный ИИС

- 03 декабря 2017, 20:55

- |

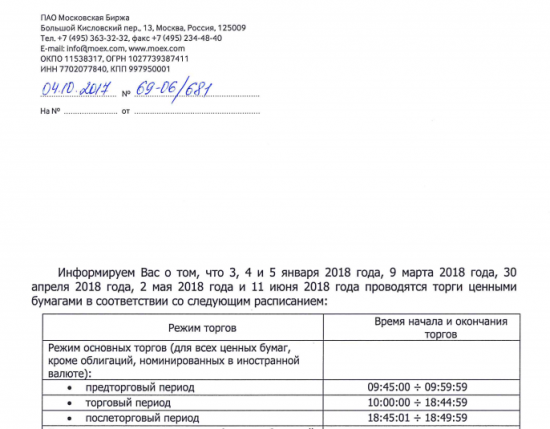

Часть дивидендных отсечек пройдёт уже в 2018 году, поэтому напомню график рабочих дней Мосбиржи во время новогодних каникул.

( Читать дальше )

Дивиденды2017.ОМПК, ВТБ и Сбербанк

- 19 ноября 2017, 16:51

- |

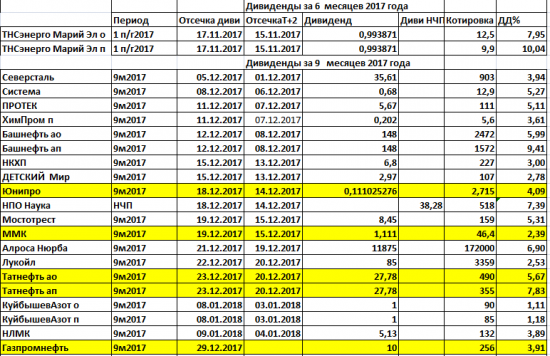

Текущая таблица дивидендов за 9 месяцев 2017 года

На прошлой неделе закончились отсечки по дивидендам за 6 месяцев 2017 года. В течении декабря 2017 года будут проходить отсечки по дивидендам за 9 месяцев 2017года и продолжатся уже в январе 2018

В прошлом обзоре я уже отмечала, что ряд компаний торопятся выплатить повышенные дивиденды до президентских выборов.

Но причинами выплат дивидендов срочно-сейчас, могут быть не только выборы. Так, например, Мостотрест впервые выплачивает промежуточные дивиденды в связи с необходимостью улучшения показателей пенсионных фондов, которые являются владельцами акций ПАО Мостотрест.

Настоятельная просьба выплат этих дивидендов НПФ связана с убытками, которые потерпел ряд НПФ в связи с ситуацией в банках Открытие и Бинбанк. Цитирую высказывание топ-менеджера одного из НПФ:

( Читать дальше )

Дивиденды2017. Татнефть и Сбербанк

- 14 ноября 2017, 19:16

- |

Желтым выделены дивиденды объявленные на прошлой неделе.

Приятной неожиданностью стали дивиденды Татнефти.

Компания будет выплачивать промежуточные дивиденды впервые в своей истории.

( Читать дальше )

Дивиденды2017. Башнефть.

- 27 октября 2017, 16:06

- |

СД Башнефти обьявил размер дивидендов. Цитирую

2.2.2. По вопросу № 2 повестки дня заседания:

2.2.2.1. Рекомендовать внеочередному Общему собранию акционеров Общества принять следующие решения:

2.2.2.1.1. Выплатить дивиденды по результатам 9 месяцев 2017 года в денежной форме в размере 26 344 972 843,31 руб., в том числе:

— по обыкновенным акциям Общества в размере 148,31 руб. на одну акцию на общую сумму 21 927 112 783,59 руб.;

— по привилегированным акциям типа «А» Общества в размере 148,31 руб. на одну размещенную привилегированную акцию типа «А» на общую сумму 4 417 860 059,72 руб.

2.2.2.1.2. Установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 12 декабря 2017 года.

2.2.2.1.3. Выплату дивидендов номинальным держателям акций и являющимся профессиональными участниками рынка ценных бумаг доверительным управляющим, зарегистрированным в реестре акционеров, осуществить не позднее 26 декабря 2017 года, другим зарегистрированным в реестре акционеров лицам – не позднее 24 января 2018 года.

Дивиденды2017 и Новосибирск

- 16 октября 2017, 18:23

- |

Отсечек за 6 месяцев становится всё меньше, но начинаются отсечки за 9 меяцев 2017года.

Сегодня,16 октября 2017 года Cовет директоров ПАО «ММК» принял решение о созыве внеочередного общего собрания акционеров ПАО «ММК» в заочной форме и утвердил повестку дня внеочередного общего собрания акционеров:

«О выплате дивидендов по размещенным акциям ПАО «ММК» по результатам 9 месяцев 2017 отчетного года».

Данным решением компания устанавливает новые стандарты периодичности выплаты дивидендов. В дальнейшем в рамках действующей дивидендной политики и следуя лучшим мировым практикам в области корпоративного управления, компания будет стремиться выплачивать дивиденды акционерам на ежеквартальной основе.

Размер дивидендов к выплате и дата, на которую определяются лица, имеющие право на получение дивидендов, будут установлены после публикации финансовых результатов деятельности компании по МСФО за 9 месяцев 2017 года (в начале ноября 2017 года).

Вернулась из Новосибирска в отличном настроении. Замечательный город, повезло с погодой: настоящая золотая осень с ярким солнцем и голубым небом. Собрание картин Рериха в Художественном музее и интересные экспонаты в Музее Рериха.

Но самые яркие впечатления от самого форума. Познакомилась с замечательными людьми. Были коллеги, которые приехали за сотни километров: из Барнаула, Томска.

Было много участников, живой обмен мнениями, интересные обсуждения новых дивидендных идей. Мне очень понравилась атмосфера заинтересованности и творческий подход к вопросам дивидендного трейдинга и инвестирования.

Организация форума была на самом высоком уровне. Спасибо сотрудницам Дерекса!

Я прослушала все выступления в секции инвестирования на одном дыхании.

https://smart-lab.ru/blog/426214.php Замечательное выступление Алексея Федорова в Новосибирске. Эту презентацию его выступления я бы хотела сохранить и при необходимости уточнения вопросов НО снова смотреть эти слайды.

( Читать дальше )

Дивиденды2017. Дежавю

- 03 сентября 2017, 16:16

- |

Традиционная табличка промежуточных дивидендов

А теперь о том, что мне было интересно в последнее время.

29 августа ЦБ объявил о санации банковской группы «Открытие». Финансовое оздоровление группы планируется проводить по новой схеме — через Фонд консолидации банковского сектора. Предполагается, что после завершения процедуры санации основным владельцем «Открытия» станет ЦБ, а акционеры сохранят не более 25 процентов банка и то только в том случае, если в банке не будет выявлена «дыра».

ЦБ видел проблемы банка «Открытие» с осени 2016 г., заявил 29.08.2017г первый зампред ЦБ Дмитрий Тулин. По его словам, капитал банка был недостаточным для его масштабов операций и рисков, а в официальной отчетности — существенно завышен.

«Группа «Открытие» в последние годы очень бурно росла по всем показателям, в том числе путем слияний и поглощений, причем этот процесс финансировался за счет заемных средств и основные риски принимал на себя банк как флагман группы», — сказал Тулин.

Давайте посмотрим крупные финансовые операции, которые проводил банк Открытие в последние годы.

ЦБ решил санировать банк «Траст» в декабре 2014 года. Затраты на финансовое оздоровление этого банка тогда оценивались в 127 миллиардов рублей. Санатором «Траста» было выбрано «Открытие». В конце 2015 года «Открытие» обратилось в Агентство по страхованию вкладов с просьбой выделить еще 50 миллиардов рублей на санацию «Траста», так как «дыра» в балансе банка оказалась больше, чем предполагалось ранее. Санацию «Траста» в «Открытии» называли «тяжелейшим испытанием».

В 2016 году «Открытие» купило компанию «Росгосстрах» и одноименный банк. Убытки «Росгосстрах» по итогам 2016 года составляли более 33 миллиардов рублей. В 2017 году «Открытие» вложило в «Росгосстрах» не менее 40 миллиардов рублей.

Из «Открытия» с мая 2017 года происходил массовый отток средств вкладчиков. В июне, по данным «Ведомостей», госструктуры вывели из банка более 100 миллиардов рублей. С 3 июля по 24 августа, сообщал, директор департамента системно-значимых кредитных организаций Банка России Михаил Ковригин, со счетов в банке физические и юридические лица забрали более 500 миллиардов рублей.

( Читать дальше )

Про настоящих роботов, с ценой далеко за 500к рублей

- 16 августа 2017, 06:16

- |

Вижу, мода на роботов никуда не ушла, раз народ покупает готовых роботов в надежде на то, что они получат грааль. Попробую внести ясность в эту тему, а именно, почему бессмысленно покупать каких-либо роботов как товар или программу для заработка.

Так же расскажу, почему никто не будет распространяться, как работает алгоритм и как он зарабатывает деньги.

Возможно, еще что-нибудь интересное по ходу расскажу :)

Уверен, кому-нибудь и интересно будет. Это мой первый блог. Давно думал, что делать с моими знаниями, но идей пока нет, может кто предложит :) Правда, скорее всего, что-то и устарело уже (инфраструктура биржи, скорее всего), давно этим занимался — более трех лет назад перестал.

Вообще, должен признать, нынешним алготрейдерам очень тяжело и будет еще тяжелее. Информацию приходится собирать по крупицам. Если лет 5-6 назад все достаточно легко делились информацией и подходами, то сейчас действительно стоящей информации вообще нет. Все, что есть на смартлабе по поводу алго и hft — настолько не значительно, а в 99% — ерунда. Помню, на конфе в Геленджике можно было получить больше практической информации, чем во всех книжках по hft :)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал