Избранное трейдера eserg

Простая "пенсионная" инвест стратегия с хеджированием рисков - Александр Резвяков

- 05 января 2024, 12:28

- |

- комментировать

- 6.4К | ★17

- Комментарии ( 17 )

Степан Демура рассказал, почему 90% людей сливают на бирже

- 01 января 2024, 17:07

- |

- комментировать

- 17.4К |

- Комментарии ( 93 )

Не пытайтесь разбогатеть дважды

- 30 декабря 2023, 15:03

- |

Прежде чем возглавить киностудию Paramount Pictures, Роберт Эванс решил отдохнуть от голливудского блеска и гламура и поработать в компании своего брата, выпускающей женскую одежду.

В 1960-х годах их бренд стал настолько популярен, что многие крупные производители одежды захотели его купить. Какое-то время брат Роберта Чарльз не соглашался, но потом начал переговоры с компанией Revlon, способной предложить хорошую цену.

В итоге братья получили 12 миллиардов долларов, что составляет около 100 миллиардов в сегодняшних деньгах. Чарльз Эванс получил большую часть этой суммы, ведь это он основал компанию, но и его брату Роберту досталось немало.

Оба они хорошо заработали, но их отношение к этим деньгам было прямо противоположным — Чарли хотел сохранить свой капитал, в то время как его брату этого было мало и он хотел большего. Вот что написал об этом сам Роберт в своей биографии:

«Мы с Чарльзом были очень похожими, но в то же время такими разными. Чарльз очень консервативен по отношению к деньгам, я же — игрок по своей сути. Сегодня мой брат — миллионер, и его капитал в сотни раз больше моего. Что касается меня, то я до сих пор периодически закладываю свой дом.

( Читать дальше )

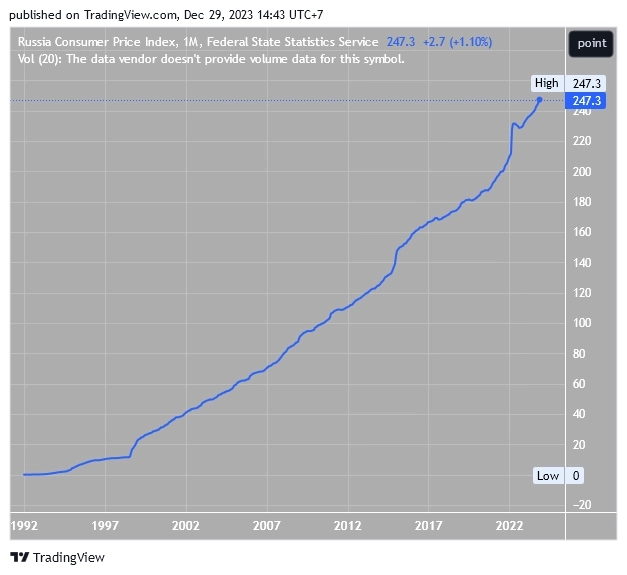

График в Tradingview с учётом инфляции

- 28 декабря 2023, 18:16

- |

1. Находим «RUSSIA CONSUMER PRICE INDEX» — RUCPI

2. Делим текущее значение на индекс: 247.3/ECONOMICS:RUCPI

( Читать дальше )

Бездоказательная книга об источниках всех наших болезней

- 16 декабря 2023, 20:24

- |

Продолжаю выполнять свой челендж: читать по 30 страниц в день до конца года.

Книга поднимает важную в моем случае тему: психосоматика.

Это когда наши мысли начинают вредить нашему телу.

Начиналась книга увлекательно и правдоподобно, но подозрительно популярно.

Прочитав почти 100 страниц я не узнал ничего нового вообще, но зато еще больше поверил, что все болезни от стресса.

Стрессовые ситуации автор называет конфликтом. Конфликт есть в активной фазе (КАФ), есть постконфликтная фаза (ПКФ), когда начинаются основные проблемы.

К 90 странице я вдруг начал сомневаться в правдивости написанного.

Автор безапелляционно приводит какие-то утверждения, не приводя ни одной ссылки на подтверждающие исследования.

Что характерно, в конце книги нет ссылки ни на один источник!!!

То есть само название книги «доказательная психосоматик… научный подход» абсолютно противоречит совершенно бездоказательным утверждениям в книге. Ну и естественно никакого научного подхода в книге нет, т.к. научный подход по крайней мере подразумевает работу с научными исследованиями и надежными источниками информации.

Итак, что меня смутило?

( Читать дальше )

Доллар-рубль и РТС в 2024-ом .

- 07 декабря 2023, 17:44

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_____________________________________________________

Продолжение публикаций прогнозов на будущий год, начались они с обзора по bitcoin. В этот раз будут рассмотрены пара доллар-рубль и индекс РТС.

Для понимания стоит начать с июня 2022-го года , когда шло быстрое укрепление рубля. В одном из обновлений был такой график комментарием : Нижняя граница диапазона волны (4) предыдущей степени находится на уровне 50-49 (отмечена черным прямоугольником), вполне вероятно перед началом роста эти отметки ещё будут протестированы. Теоретически есть 33, но такое развитие выглядит крайне маловероятным.

В конечном итоге сделали 50 (50.1). После началось ослабление рубля, был зафиксирован первый импульс. На графике за 17.08.2022 схематично показано дальнейшее развитие. Единственное — волна ((ii)) оказалось более продолжительной по времени.

( Читать дальше )

Реформа Срочного рынка Мосбиржи

- 04 декабря 2023, 08:45

- |

Мосбиржа обсуждает с брокерами реформу Срочного рынка. В настоящее время на рынке проводится дневной и вечерний клиринг с приостановкой торгов. От этого порядка предлагается отказаться и ввести Единую торговую сессию.

Единая торговая сессия без приостановки торгов могла бы облегчить сложности, сопровождающие две клиринговые сессии:

• Проведение дневной и вечерней клиринговой сессии требует приостановки торгов в интервалы времени, в которые обычно наблюдается высокая активность клиентов.

• Проведение посттрейдинговых процедур во время торгового дня несет в себе операционные риски, в т.ч. включающие несвоевременный старт торгов.

• Сделки вечерней сессии учитываются в торговой сессии следующего дня, что усложняет учет таких сделок, а также расчет финансовых показателей портфелей ритейл брокерами.

• Управление ликвидностью усложняется определением денежной позиции только в вечерний клиринг.

• Небольшие сроки для закрытия Маржинальных требований влекут дополнительные риски для участников и для клиринговой организации (НКЦ).

( Читать дальше )

Неуправляемая ОПЕК создает проблемы для России и Саудовской Аравии — The Economist

- 30 ноября 2023, 13:44

- |

30 ноября, наконец, должно состояться онлайн-заседание опек +. Сообщается, что члены организации готовят незначительные дополнительные сокращения в 2024 году. Это будет представлять собой продолжение стратегии, действующей с октября прошлого года, в соответствии с которой они пытаются противостоять понижательному давлению на цены путем ограничения поставок.

( Читать дальше )

4 копейки в ответ на вопрос, почему мы такие умные, но не миллиардеры?

- 26 ноября 2023, 05:11

- |

Навеяно постом уважаемого MoonMan

smart-lab.ru/blog/963682.php

Скажу сразу — дискуссию не читал, но сам вопрос действительно предельно актуален.

Поэтому напишу только свое личное мнение — возможно, кому-то оно будет полезно.

Начнем с 2-х простых аксиом:

1. Обсуждаем только депо от $1 mio (для маленьких депо все проще)

2. Обсуждаем только рынки с нормальной ликвидностью (фьючерсы MOEX не предлагать)

Что конкретно я испытал и познал на своем пути.

1. Найти стабильно работающие модели (стационарные, без подстройки параметров) — это достаточно простая задача. В т.ч. для всех рынков. К сожалению, средняя прибыль на сделку для таких моделей мала и легко убивается комиссией и проскальзыванием.

2. Комиссии и проскальзывания легко борятся использованием лимитных ордеров. К сожалению, ворох проблем при этом увеличивается

2.1. Задача оптимизации лимитной эквити становится сложнее на порядки

2.2. Требования к ликвидности значительно вырастают. Если Вы думаете, что можно поставить лимитный ордер рядом с текущей ценой, и полностью залить его (без проблем с полным исполнением) на сумму хотя бы $1-2 mio, вангую — вы ошибаетесь

( Читать дальше )

Переезд в Питер на ПМЖ

- 22 ноября 2023, 21:22

- |

Сразу скажу, что главный минус — ужасный климат примерно 5 месяцев в году. Впрочем, если серое небо и зимняя грязь вас не пугают, то этот город вам понравится. Летом он выглядит просто шикарно:

Размеры и население

По данным Росстата, площадь Санкт-Петербурга в 2022 году составила 1.4 тыс. кв. км. Население на 1 Января 2023 года составляет 5.6 млн. человек (примерно 4% населения страны), проживающих в районах:

Адмиралтейский (156 тыс.), Василеостровский (206 тыс.), Выборгский (541 тыс.), Калининский (536 тыс.), Кировский (336 тыс.), Колпинский (186 тыс.), Красногвардейский (367 тыс.), Красносельский (432 тыс.), Кронштадтский (44 тыс.), Курортный (83 тыс.), Московский (335 тыс.), Невский (548 тыс.), Петроградский (116 тыс.), Петродворцовый (134 тыс.), Приморский (699 тыс.), Пушкинский (264 тыс.), Фрунзенский (413 тыс.), Центральный (200 тыс.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал