Избранное трейдера Анатолий Егоров

Таблица "Открытые позиции". Или как идти в ногу с крупняком?

- 10 ноября 2018, 16:08

- |

Доброго времени суток, коллеги!

На новом этапе жизни нашел немного времени и сил, чтобы подготовить для вас, господа спекулянты интересный материал – небольшое исследование.

Я хотел бы рассказать про наблюдение, которым пользовался ранее, но при его неиспользовании как и многие другие потерял часть капитала на ЛЧИ, в чем себя до сих пор ругаю, и вот сейчас в последние две недели вернулся к нему и убедился еще раз, что торговать по открытым позициям крупных игроков можно и даже нужно, с одним главным условием – есть наличие тренда.

О чем это я? Давайте посмотрим ниже.

Многие, как и я лонговали нефть на ее падении, чего делать не следовало бы. Почему?

Обратите внимание на 11 октября. Было сильное падение. Биржа публикует информацию об открытых позициях на следующий день, поэтому предугадать такие падения крайне сложно. Ведь до 11 числа все юридические лица были в позиции лонг и только лишь 11 числа (мы это увидели 12) они начали наращивать позиции шорт.

( Читать дальше )

- комментировать

- 34.1К | ★57

- Комментарии ( 99 )

Нефть. За такое сажать надо.

- 10 ноября 2018, 14:38

- |

В прошлом обзоре я указал что быков изнасиловали, тогда на этой неделе это уже садизм. Обзор тут

Все-таки мой прогноз о продолжении снижения цен сбылся и мы уперлись в оговоренный уровень 59,85 (лайт), там и закрыли неделю. Хотя официальная сессия закрылась 60,15 по лайт. Уровень важен со статистической точки зрения, но мы должны были в него упереться 16.11, т.е. на неделю цена опередила свои средние временные темпы, это говорит об очень сильно медвежьих настроениях. Попробуем разобраться с этим, хотя сегодня-завтра заседает мониторинговый комитет ОПЕК+, практический теряется смысл анализа, но возможно прояснится что должно произойти.

Начну с рекламы своего Телеграмм-канала. В нем Вы найдете оперативную и достоверную информацию о рынках, моих сделках, также много интересной информации от зарубежных массмедиа. Ссылка на канал https://t.me/khtrader добро пожаловать!

Итак, нефть.

( Читать дальше )

Бешеные заработки на продаже волатильности.

- 09 ноября 2018, 17:03

- |

Что бы оправдать или опустить Илью, надо посчитать. Что значит продажа волатильность и можно ли на этом попасть. И если можно, то как это так можно умудрится. Поэтому надо считать, а не пи-ть, что Коровин…

Я возьму доступные данные и доступные стратегии. В конце я выложу файл, что бы вы могли проверить мои доводы или признать меня Коровиным. Забегая в перед, скажу, что Илья прав, но делает не так как надо делать. Просто не знает, потому что не считал, а мы посчитаем.

Исходные данные это SPY с 2010 года по месяцам. Волатильность я взял с VIX и уменьшил на 2%. Данные брал по закрытию месяца, так что без экстримальных пиков. В общем, вола похожа на реальную. За 8 лет СНП вырос с 125 до 280. Это 154 бакса. Нам надо понять, что бы мы получили на продаже волатильности.

Что это такое. Продаем опционы. Ну и если у меня месячный график, то продавать будем месячные до экспирации. Стратегия: В начале месяца продаем стреддл на ЦС отдыхаем. Пишем в СЛ, троллим . В конце месяца эксперируемся и открываем новый стреддл. (я не описался именно стреддл, то есть на ЦС продаем пут и колл. Так как, на самом деле, статистически, это все равно что стренгл;))).

( Читать дальше )

Простая стратегия S&P 500

- 07 ноября 2018, 21:40

- |

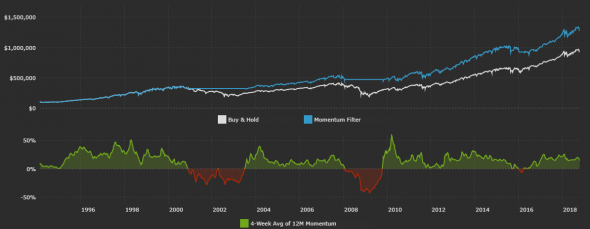

Как это работает. Есть всего две позиции: быть на 100% вложенным в S&P 500, либо быть на 100% в кэше. Для каждого индикатора есть фильтр, который говорит когда выходить в кэш. Синяя линия показывает инвестирование с фильтром, белая — купи и держи S&P 500.

Примеры. Приведу здесь те фильтры, которые показали лучший результат.

Если 4-недельная средняя 12-месячного моментума к закрытию в пятницу больше 0%, то оставайся в лонге S&P 500:

Если разница между ставкой на 10-летние облигации и 2-летние облигации увеличилась на больше чем 0,5% за последние 12 мес, выходи в кэш.

( Читать дальше )

о поисках причин

- 07 ноября 2018, 21:26

- |

smart-lab.ru/blog/503718.php

---------------------------------------

Alex25

Знание причин движения цен(не только роста) мне нужно для того чтобы понять в какую сторону двигаться(=>чем действовать) в постижении этого дела, и в какие моменты времени. Выработать подход.

---------------------------------------

qxr1011:Я собственно и ожидал ответа похожего на ваш. Конечно кажется все логичным.

Знание причин приводит к знанию направления, своевременное знание причин приводит к своевременному входу/ выходу, своевременный вход/выход приводит к деланию денег.

Right?

Wrong!

«Почему?» воскликните вы?!

Потому что в этой цепочке рассуждений есть пропущенные звенья, а самое главное, что ни одно звено в этой цепочке не соединяется с другим.

Допустим вы знаете причины которые двигают маркетом. Что дальше?

Скажем, скоро ожидается решение ФЕДс о ставке в Америке. Возможный ход мыслей обывателя: снизят ставку — увеличится доступ к деньгам, увеличат доступ к деньгам — хорошо для компаний, хорошо для компаний — поднимутся акции, раз акции поднимутся — значит надо покупать. Возможный ход мыслей других обывателей маркета: снизили ставку — значит экономика ещё в жопе, иначе чего бы ее снижать?, раз экономика в жопе значит акции пойдут вниз, раз они пойдут вниз — надо продавать. Существует ещё множество различных вариации на эту тему: ставку могут поднять, оставить на том же уровне и тд. Но главное — мы знаем причину, по которой в день объявления ставки будет двигаться маркет.

Итак 24 июня, в момент выхода новости на учетную ставку я точно буду знать причину того, что происходит. Более того скажем если бы Гринспен был мои папа и заранее сказал бы мне что сделает Федс, то и в тех случаях я бы был перед дилеммой: Что делать? Я буду точно знать, что на акции которую торгую я (QQQ) точно будет всплеск активности. Кто, когда и как будет решать что делать я не знаю, а потому знание причины, и в данном случае знание заранее действии ФЕДс не дадут мне основного: я не знаю реакции маркета на причину!

Итак первое звено потерянное в логической цепочке выше: даже если вы знаете причины, вы не знаете реакции маркета на причины.

Поехали дальше.

Был у меня знакомый, который имел доступ к инсайдерской информации. По этой информации он купил акцию, она прыгнула вверх и резко пошла дальше. Вложив 10 штук в понедельник он во вторник уже имел на аккаунте 20 штук. Но акция продолжала идти вверх. В пятницу он уже имел 30 штук. Через две недели 40 штук. Через месяц 50 штук. Через 3 месяца 100 штук. он говорил со мной по телефону и хохотал от счастья, как Паниковский перед «золотыми» гирями. Проблема была одна — где продать...!!!??? вам сейчас кажется что вы бы ее решили продав во вторник? или в пятницу или через неделю? Другой мои знакомый купивший эту же акцию по совету первого вместе с ним, продал ее через неделю… но потом он с женой чуть не получили инфаркт от зависти, когда у первого аккаунт продолжал расти как на дрожжах, а они лохи продали не вовремя. Через 6 месяцев первый сидел на аккунте 175 штук и ему казалось что счастье не закончится никогда. Однако, оно кончатся… Акция стала падать камнем. Он однако сидел в ней как панфиловец в окопе — ведь только благодаря своему сидению он сделал 175 штук в начале, тогда когда его друг вышел… Короче через полтора года акция вернулась туда где начала подъем… Он, по моему, до сих пор сидит в ней… Товарищ его, которому жена плешь проела за слишком быстрый выход, ждал ещё три месяца и видя неуемный подъем начал шортить акцию. После 2-х месяцев неудачного шорта он потерял все заработанные деньги. Друзья эти в результате поссорились, жены переругались, но сейчас кажись и те другие нашли удовлетворение в факте, что никто так и не сделал деньги.

Вывод: своевременное знание причины может привести к правильному входу, но не выходу из позиции — второе потерянное звено.

Итак во что преобразится наша исходная фраза?

Знание причины НЕ приводит к знанию направления без знания реакции на эти причины большинства обывателей маркета, своевременное знание причин может привести к правильному входу, но не обеспечит правильный выход из позиции.

Собственно говоря я не открыл Америку.

Вы, как и подавляющее большинство участников форума, как я понимаю, работаете с ТА. Так? Но первым и основным постулатом ТА является полное пренебрежение какими-то ни было причинами движения маркета. Основа ТА — цена, объем, время и их производные. Все!

Пойдем дальше.

Скажем, часть людей на форуме тяготеет к ФА. Но ведь и ФА не ищет причин и ответов «Почему?». ФА рассматривает данную ситуацию через призму истории делает соответствующие сравнения и приходит к выводам о недооценки или переоценки маркета. Что при этом движет участниками маркета и куда он движется абсолютно безразлично для настоящего фундаменталиста. Как пример могу привести фразу Баффета :«Мне абсолютно безразлично куда и в силу каких причин двигается маркет...»

Тем не менее вопросы аналогичные вашему регулярно появляются на форумах. Почему? Потому что психология мышления обывателя основана на структурах построенных за пределами маркета, где в повседневной жизни принято сначала ответить на вопрос зачем, а потом уже делать. Это мне напоминает человека которого посадили в самолет и он должен лететь ориентируясь на свои ощущения: чувство высоты, земли, направления, скорости и тд. Эти чувства у него есть и они хорошо работали на земле, но в небе они часто бесполезны, так как там исчезли привычные ориентиры, там облака, там темнота, там не видно земли, там не чувствуешь скорость, там невозможно отличить верх от низа, там непонятно падаешь ти или поднимаешься…

Что делает человек? Он кричит: где земля, почему ничего не видно, куда лететь, какая скорость, где причины, не вижу тренда, кто мне объяснит почему Бунд поднимается, почему маркет не падает, куда и как лететь, что делать, а куда летите вы, а как далеко я от вас, а знаете ли вы где конец этому безобразию. Человек потерялся и конец у него такой же как у лаптя за штурвалом — падение и крах.

Что делает летчик. Летчик летит по приборам, только по приборам. Они покажут ему куда лететь, высоту, скорость, направление и все остальное. И вопрос куда дует ветер у него не возникает. Прибор показывает направление ветра, скорость и летчик летит. И он долетит, пока верит в приборы.

Вам нужно создать приборы на основе ТА или ФА, ни один из них не отвечает на вопросы зачем и почему, ни один из них не покажет вам своевременное место входа и выхода, но даст примерное направление и примерные правила работы. Да у летчиков приборы точные, у нас нет, за это тем кто сумел работать на наших неточных приборах маркет платит больше, намного больше чем летчикам...:))

Учитесь работать по приборам.

Это исключительно тяжело сначала создать эти приборы, потом заставить себя в них поверить и поставить на свою веру собственные деньги. Одним из важнейших факторов этого процесса должен быть полнейший абсолютный уход от вопросов «Почему?» Более того вы должны всячески препятствовать развитию у себя мнения о том что происходит на маркете, а тем более, что будет происходить. Я потратил уйму времени стараясь отбить у себя привычку делать выводы, вместо этого концентрируя свои усилия на правильном чтении приборов. А не имея мнения, не слушаю и чужих мнений, что я делаю — это слежу за работой приборов и слежу за тем как я реагирую на их сигналы. Все. Таким образом я могу со временем увидеть что если прибор работает хорошо, но я плохо реагирую значит надо больше работать над собой, если я реагирую как надо, но результаты плохие, то значит пришла пора настроить приборы.

Вот и все. Следующий раз когда увидите здесь вопросы «Почему?» вы будете знать: иx задает человек в падающем самолете.

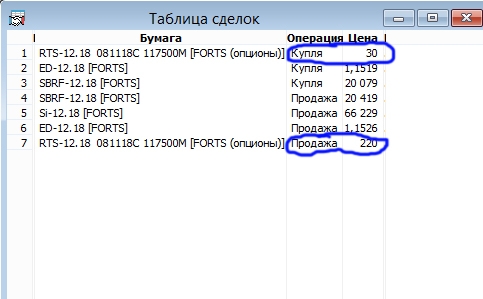

Пост о том, как заработать 700% на 1 сделке

- 07 ноября 2018, 16:04

- |

В таблице направленная покупка недельных колов Ri за день до экспирации. Ближайший страйк вне денег. Движение БА на 2000 пунктов в моменте давало почти 1000% доходности. Рост рынка скорее всего продолжится, и стоимость опциона будет еще выше, но если это не произойдёт примерно сейчас и опцион не выйдет в деньги, то завтра он будет стоить около нуля. Так что решил зафиксировать прибыль.

Пишите в комментарии, если интересно, и я выложу полное описание всех сделок из таблицы

-------------

В рамках смены концепции работы решили ввести новую рубрику, а именно аналитику. Это ТА, обсуждение новостей, событий и т.п. Пишите в комментариях, на какой инструмент сделать обзор ТА.

Также в рамках рассылки торговых рекомендаций произошло расширение инструментов в портфеле с 1 до 5.

Следите за публикациями во Вконтакте

Как я покупаю акции. Простая стратегия

- 07 ноября 2018, 12:07

- |

Почему только Сбербанк? Да потому что по сути это главная бумага российского внутреннего рынка, на Сбере завязана практически вся экономика, почти половина банковского сектора. В общем не очень-то ему страшны санкции — это внутренний игрок + дивы. Там обвалы обусловлены чистой психологией, это хорошо, значит хорошая волатильность.

Задача стояла набрать от половины депо до 70% для данной стратегии.

Купил треть по цене 200, немного по 190, и начался обычный мартингейл с шагом 2 рубля вниз на условный объем, при повышении на 2 рубля соответственно этот объем сдавался обратно(продавался) с прибылью. При накоплении 40 рублей прибыли(20 раз купил-продал) на объем покупается еще один объем на долгосрок к первоначальному. Математически это еще означает, что этот доп. объем куплен на 40 рублей ниже рынка. Отлично.

В итоге стабильно имею дополнительный ежедневный доход, в среднем совершается 4-6 сделок в день по этой стратегии.

Плюс постоянно падает средняя цена.

Три раза сходили за то время на 200 и ниже, теперь моя средняя наверное где-то под 160 или около того.

Пользуйтесь;)

Сегодня: уже Реальная сделка и Тест торговой системы «УТС(t) US500» с фьючерсом U500 на работающем ФОРТс Московской биржи (МОЕХ) …

- 06 ноября 2018, 14:11

- |

В продолжение Теста Торговой Системы … уже не по «Истории», а на реальном ФОРТСе …

Полное описание ТС и тест на «истории» тут

https://smart-lab.ru/blog/503268.php

( Читать дальше )

Универсальная торговая система «УТС(t) US500», для торговли фьючерсом U500 на Московской бирже (МОЕХ) …

- 05 ноября 2018, 18:17

- |

ТС(t) или Торговая система (t) - это свод правил и условий совершения трейдером тех или иных торговых операций на финансовом рынке, например продажи или покупки фьючерса US500 на срочном рынке Московской биржи (МОЕХ). А о том, что означает (t) — можно будет узнать в конце этого поста …

( Читать дальше )

Может ли стратегия на US500 генерировать прибыль

- 02 ноября 2018, 12:55

- |

Где-то с 2006 год по 2010 год я активно торговал мини sp.

Использовал я для этого очень хорошую платформу tradenavigator

В данном терминале была возможность платно подключать готовых советников.

Один из советников MDC от Ларри Вильамса генерировал ежемесячную прибыль.

Через какое то время нашел курс от Ларри Вильмся, который он проводил в 2005 году

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал