Избранное трейдера Инвестор Эдуард

На чём зарабатывает СБЕР?

- 02 ноября 2023, 12:13

- |

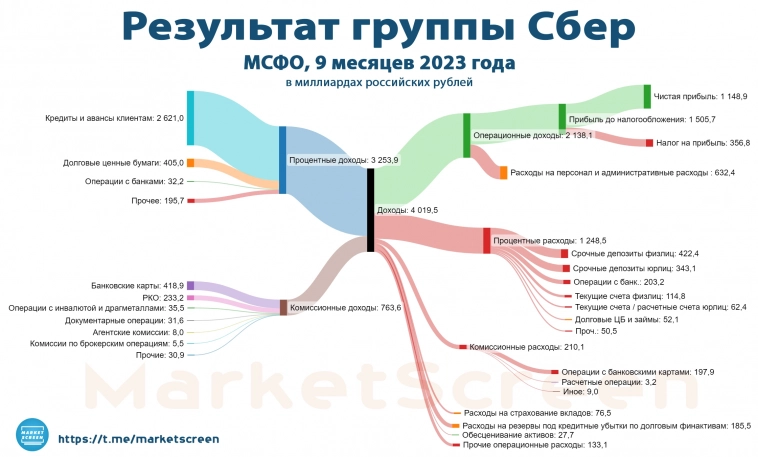

На чем зарабатывает Сбер

По результатам 9 месяцев 2023 года

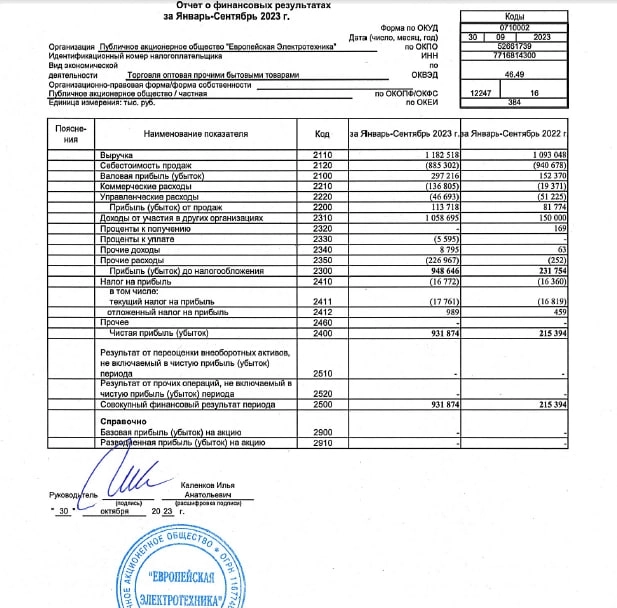

Сбербанк за 9 месяцев 2023 года получил 1 трлн 148,9 млрд рублей чистой прибыли по МСФО, в третьем квартале — 411,4 млрд рублей, говорится в сообщении банка.

"Сильные результаты за девять месяцев и хороший старт четвертого квартала дают основания для повышения нашего прогноза по рентабельности капитала на 2023 год до уровня выше 24%", — отметил президент — председатель правления Сбербанка Герман Греф

Сделал инфографику по представленной компанией отчетности. Слева — приход, справа — расход.

Если интересно подобное, заходите на мои каналы MarketScreen и StockGamblers, буду теперь стараться делать.

- комментировать

- ★4

- Комментарии ( 9 )

Камаз поставит Мосгортрансу свыше 60 электробусов до конца ноября 2023г

- 02 ноября 2023, 10:49

- |

Отмечается, что ранее Москва заключила крупнейший в Европе контракт на поставку 1,2 тыс. электробусов до конца 2024 года. Более 200 из них уже работают на маршрутах города.

tass.ru/obschestvo/19177807

Сбер выпустил отчет по МСФО. Какие будут дивиденды?

- 02 ноября 2023, 10:47

- |

💸Сбер отчитался по международным стандартам

Результаты — ТОП.

Прибыль Сбера по МСФО за 9 месяцев = 1,15 трлн руб. (напомню, по РСБУ было 1,13 трлн руб.)

Рентабельность капитала = 26,2% (это очень хорошо). Банк повышает прогноз по рентабельности капитала по году до 24% (прибыль от капитала).

Сбер с высокой вероятностью получит 1,5 трлн прибыли в 2023 году. Дивиденды, которые банк выплатит в следующем мае, составят 33 руб. на акцию (при выплате 50% прибыли), все еще 12,5% доходности.

Я сохраняю цель по Сбербанку – 315 руб., ставил при потенциальной прибыли в 1 350 млрд руб., но пока не меняю. Важно посмотреть, как изменится прибыль в 2024 году в связи с высокими ставками.

Всех инвесторов Сбера поздравляю с отличным отчетом! 👍

Подпишитесь на мой канал в телеграме, чтобы читать больше обзоров российским компаний:

t.me/Vlad_pro_dengi

Объем отгрузки зерна на экспорт с начала 2023 года является рекордным для НКХП - Ренессанс Капитал

- 31 октября 2023, 13:35

- |

Капитализация: RUB 83 820 млн

Объём торгов: RUB 356,9 млн

В свободном обращении: 13,64%

В понедельник (30 октября) Интерфакс со ссылкой на Объединенную зерновую компанию сообщил, что НКХП с начала 2023 года отгрузил на экспорт рекордные 6,6 млн тонн зерна. Данное значение является историческим рекордом для компании. Наибольший объем отгрузок приходится на пять стран: Турцию, Египет, Бангладеш, Пакистан и Иран.

Стоит отметить, что по итогу 2022 года Россия собрала рекордный урожай зерновых и зернобобовых на уровне 157,7 млн тонн (рост на 29,9% г/г). Сбор зерна по итогу 2023 года также может оказаться достаточно высоким: по мнению главы Минсельхоза РФ, Дмитрия Патрушева, данное значение может достигнуть 140 млн тонн.

Однако, прогнозировать объем сбора зерновых по итогу 2024 года и далее достаточно проблематично ввиду наличия множества слабо прогнозируемых факторов (таких как погодные явления)."Ренессанс Капитал"

Новости. Ключевая ставка. Кто выиграет и проиграет?

- 28 октября 2023, 08:18

- |

Эксперт отметил, что повышение соответствовало ожиданиям ВТБ. Дальнейший рост ставки считают маловероятным по двум причинам: из пресс-релиза пропало допущение роста и прогноз на 2024 год составляет 12,5-14,5% годовых. $VTBR

Ужесточение ДКП, закономерно, поддержит рубль. Михеев считает, что доллар ослабнет до 90-95 рублей в ближайшие месяцы. $USDRUB

💡 Какие компании под ударом от высокой ставки, а какие выиграют?

🍎 «Пострадавшие»:

РУСАЛ, Сегежа, М.Видео, Аэрофлот и МТС — компании с высокой долговой нагрузкой. Особенно сильно решение ЦБ ударит по экспортерам из-за укрепления рубля.

М.Видео недавно столкнулся с угрозой дефолта и растущие ставки способны усугубить положение. Закредитованность РУСАЛа и Сегежи выше средних уровней, а Аэрофлот показывает убытки несколько кварталов подряд, привлекая долг.

$MVID $RUAL

Компании, которые «выиграют»:

( Читать дальше )

Ключевая ставка ЦБ снова поднялась. 13% → 15%. Что это значит?

- 28 октября 2023, 07:36

- |

27 октября Набиуллина не просто представила новую ключевую ставку ЦБ, но и повысила прогноз на следующий год. Ориентир — 12,5–14,4% (в сентябре прогноз был 11,5–12,5%). Это значит, что времена очень дорогих денег закончились. Начались времена безумно дорогих денег. Как и на ком это всё отразится?

Стоит вспомнить, что буквально за день–два до повышения консенсус-прогноз был 14%. Повышения-то ждали почти все, но не сразу до 15%. Но логика понятна. Инфляция не притормозилась, доллар вообще от ставки не зависит, народ продолжает брать кредиты как не в себя (а скоро ведь распродажи и праздники). Не поднять ЦБ не мог, поднять сильнее уже бессмысленно — выглядит со стороны как-то примерно так. А теперь поразмышляем, что означает повышение ставки для инвесторов и как это отразится на акциях, облигациях, рубле и недвижимости, а также на гражданах.

Облигации

Бизнес получил очередной удар в виде более дорогих долгов. 15%, особенно в долгосрочной перспективе — это крайне мощно.

( Читать дальше )

Что слышно о новом ИИС-3

- 26 октября 2023, 11:30

- |

Государственная Дума рассматривает поправки в Налоговый кодекс для налоговых льгот на долгосрочные сбережения граждан. Расскажем, что известно на сегодня об ИИС-3.

С начала 2024 года планируется введение нового типа ИИС, который объединит преимущества ИИС-1 и ИИС-2. Срок владения счетом для сохранения налоговых вычетов будет постепенно увеличиваться: сначала до 5 лет, а затем до 10 лет.

Сейчас в России существует два типа ИИС:

- ИИС — 1, с предоставлением вычета на денежные взносы на счет. Доступен только для плательщиков НДФЛ.

- ИИС — 2, с вычетом на доходы, кроме дивидендов. Льготу могут получить даже те, кто не уплачивал НДФЛ.

Прежние ИИС будут действовать и дальше, если вы не будете открывать ИИС-3.

На что обратили внимание

При переходе с прежнего ИИС на новый ИИС-3 срок владения прежним счетом будет учитываться, но ограничится 3 годами. Например, если вы владели ИИС 4 года, при переходе на ИИС-3 ваш новый счет наследует трехлетний срок. Таким образом, у вас останется 2 года, после истечения которых вы сможете претендовать на льготы по ИИС-3.( Читать дальше )

Какими акциями разбавить портфель облигаций

- 24 октября 2023, 16:01

- |

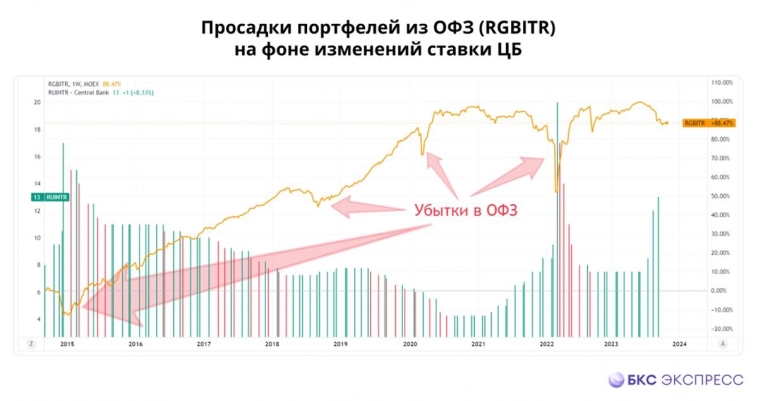

Зачем акции, если есть ОФЗ

Консервативному инвестору важны два параметра: защита капитала от потерь и предсказуемый денежный поток. В условиях высокой ставки выбор кажется очевидным: облигации — они дают и то, и другое.

На практике у бондов есть свои риски, и главный из них — это инфляция. Она может вырасти сильнее прогнозов, и тогда ЦБ будет вынужден действовать жестче.

Портфель, полностью состоящий из облигаций, при повышении ставки ЦБ на 1% сразу дешевеет на размер своей дюрации. Например, бумаги с погашением через 5 лет (в среднем) теряют 5%. При росте ставки на 2% убыток почти удваивается.

Что будет, если добавить акции

Именно поэтому принято дополнять портфели облигаций акциями. Часто они двигаются в противофазе, снижая общие колебания портфеля. Таким образом, чтобы достичь первой цели — защитить капитал, — нужно хотя бы часть бумаг держать в акциях.

( Читать дальше )

Дивидендная корзина. Годовая доходность превысила 74%

- 24 октября 2023, 14:51

- |

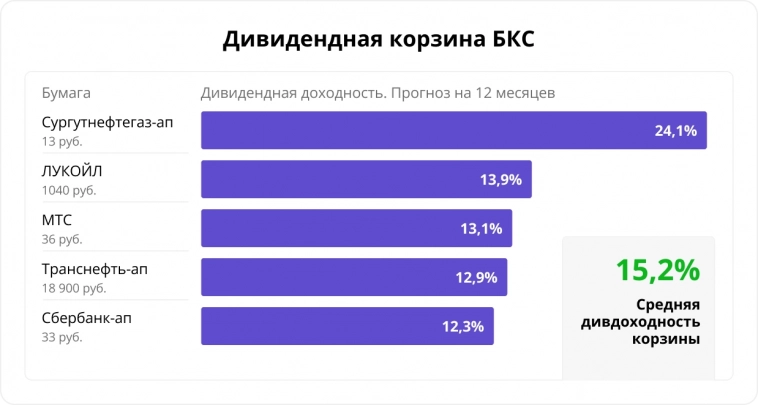

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

В этом месяце список компаний следующий:

• Сургутнефтегаз-ап

• ЛУКОЙЛ

• МТС

• Транснефть-ап

• Сбербанк-ап.

Если при инвестировании вы делаете акцент именно на получении дивидендов, то каждый из этих эмитентов может стать достойной частью вашего портфеля. Ниже расскажем о каждом из них подробнее.

• Состав корзины остается неизменным, в то время как слабый рубль помогает ей опережать рынок в последние месяцы с ЛУКОЙЛом во главе, а годовая доходность превысила 74%.

• Рынок обещает 10% дивидендов в следующие 12 месяцев.

• Ожидаемая дивдоходность корзины составляет 15,2%.

• Корзина за последний месяц выросла почти на 8%. Опередила рынок на 1 п.п. за месяц. Лучше рынка и на горизонте 6–12 месяцев на 12–15 п.п.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал