Избранное трейдера Дмитрий Думин

Для чего оценивать справедливую стоимость компании?

- 03 марта 2021, 14:23

- |

Когда мы покупаем машину, мы всегда имеем представление, сколько она должна стоить. Мы знаем сколько стоят аналогичные модели у конкурентов, сколько стоят другие комплектации и т.д. Дилеру сложно продать нам авто по завышенной цене.

Но когда дело касается акций, лишь единицы имеют представление о том, сколько эти акции должны стоить. Кто-то ориентируется на новости, кто-то на мнение аналитиков, кто-то верит sell side’y, но понимания, сколько должны стоить акции конкретной компании, так и не получает. Как итог, покупка по завышенным оценкам и огромные убытки.

Единственным способом избегать таких ситуаций — это научиться считать справедливую стоимость компании. Это то, о чем твердит Баффет, когда его спрашивают сколько должна стоить компания — все сводится к ее внутренней стоимости.

Внутренняя стоимость, это сумма дисконтированных денежных потоков, которая компания должна принести за весь срок своего существования. Моделей, по которым она считается, существует несколько, но все они имеют одну и туже природу. Откуда мы можем знать, сколько принесет конкретная компания, ведь у нас нет хрустального шара? Ответ прост — мы строим определенные сценарии, и получаем представление, сколько акции будут стоить в том или ином случае.

( Читать дальше )

- комментировать

- 3К | ★1

- Комментарии ( 0 )

Загадочный, точный, вызывающий много дискуссий метод анализа... (2)

- 01 марта 2021, 01:38

- |

Здравствуйте, коллеги!

Наш коллега, руководитель коллектива известного под сводным ником “…” (Многоточки), которые в 1996 году представили и с тех пор освещают метод анализа Тактика Адверза, продолжил серию видео публикаций проливающих свет на данный метод.

В этом видео автор рассказал о модели расширения (МР) с примерами и нюансами построений.

Рекомендую всем к просмотру ТАКТИКА АДВЕРЗА (TACTICA ADVERSA, ТА):

( Читать дальше )

Попалось несколько цитат Сороса о работе на рынке и его подходе. Как мне показалось, некоторые из них особенно заслуживают внимания, и их перевод вы найдете ниже:

- 28 февраля 2021, 14:48

- |

1. Самая популярная теория Сороса может быть упрощена до трех пунктов:

• Мы пытаемся понять мир, а также изменить его для извлечения выгоды

• Наше действие по осознанию мира, является частью этого мира, частью реальности, которую мы пытаемся понять

• Поэтому, полностью понять окружающий мир – невозможно

2. Это означает то, что никто не может обладать полноценным знанием, что делает все наши действия и решения несовершенными.

3. Наше видение реальности оказывает влияние на наши действия, что меняет реальность, делая наше изначальное знание о ней, неверным.

4. Все это приводит к разрыву между реальностью и нашим представлением о ней. Мир слишком сложен и многогранен, чтобы один человек смог полностью его осознать. Поэтому мы все используем упрощения – теории и обобщения.

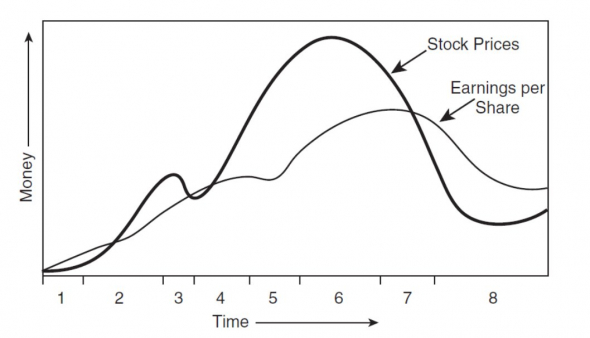

5. На финансовых рынках эта разница между реальностью и мнением о ней к разрыву между ценами и фундаментальными факторами, что создает возможности для заработка. Эту теорию хорошо видно на картинке ниже:

( Читать дальше )

Книги, которые мне помогли в трейдинге

- 24 февраля 2021, 20:05

- |

Я прочел много, большинство — мусор, а из прикладных выделить могу следующие:

◾Стив Нисон «Японские свечи». Рассказывается про считывание и основные паттерны.

◾Ланс Бергс «Price Action». Я всегда пытался связать теханализ и поведение людей и этот сборник статей об этом.

◾Макс Гюнтер «Аксиомы биржевого спекулянта». Много неочевидных истин, которые помогут остаться на рынке)

◾Марк Дуглас «Зональный трейдинг». О психологии трейдера. Это must read, мое мышление было полностью перевернуто и я стал даже спать по ночам)

◾Ротбард «Государство, деньги и центральный банк». Шикарный труд о текущей денежной системе. Для общего развития

Также я изучал частично метод VSA и теорию Доу, но по статьям в инете. Теория Доу это основа, поэтому с нее можно начать. Там немного)))

( Читать дальше )

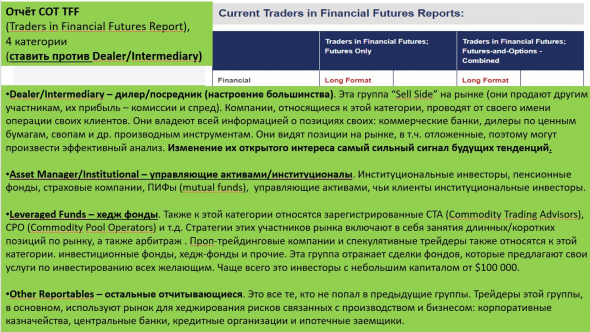

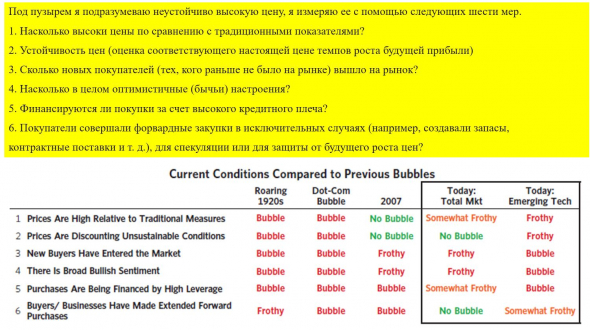

выделение $1,9 трлн. (9% ВВП) давно отыграно рынком, институционалы сокращают позиции, мелкие участники набирают

- 24 февраля 2021, 08:21

- |

Бюджетный комитет палаты представителей США

23 02 2022 утвердил законопроект

о выделении $1,9 трлн на борьбу с коронавирусом.

Это решение было принято комиссией

по результатам голосования

19 голосами «за» и 16 «против».

Лидер сенатского большинства Чак Шумер сообщил, что документ будет отправлен Байдену на подпись

до истечения срока действия

федерального пособия по безработице 14 марта.

Учитывая, ВВП США около $21 трлн,

$1,9 трлн — это почти 9% ВВП.

В 2021г. будет очередной рекорд дефицита бюджета США.

Решение ожидаемой и уже отыграно рынком.

Рынки пытаются упасть.

Институционалы сокращают позиции, мелкие участники рынка (NON Reportable) набирают позиции.

Теория.

Обработка.

( Читать дальше )

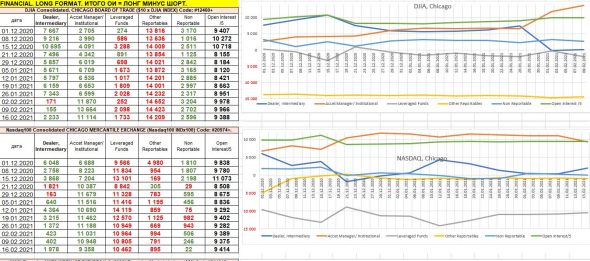

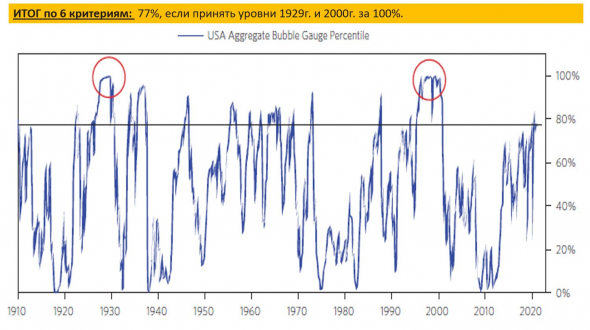

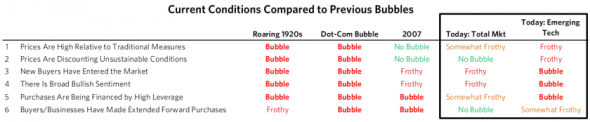

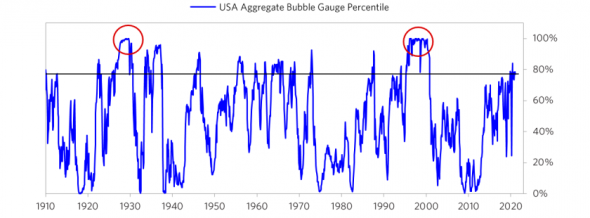

Как заработать на понимании рынка США: ПУЗЫРЬ / НЕ ПУЗЫРЬ Оценка акций США по 6 критериям Рэй Далио Bridgewater

- 23 февраля 2021, 11:49

- |

Рэй Далио анализирует американские рынки по 6 критериях.

Перевел статью, сделал для Вас слайды.

( Читать дальше )

Mythbusters. ФРС породит гиперинфляцию печатным станком? Часть 2.

- 23 февраля 2021, 10:59

- |

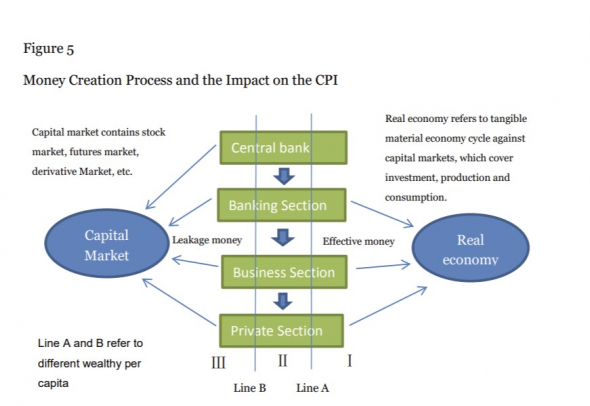

Это вторая часть. В прошлый раз мы убедились, что всё не так просто как многим кажется и сама по себе эмиссия вовсе не обязана линейно влиять на инфляцию.

Мы увидели, что эта функциональная зависимость была достаточно уверенной до конца 80х годов, а начиная с 90х для развитых стран эти связь сначала сломалась, а сейчас и вовсе есть слабая отрицательная корреляция. Это сейчас активно исследуется экономистами по всему миру как "инфляционный парадокс"

В принципе причин парадокса достаточно много. Разберем коротко основные с поверхности, а потом копнем поглубже в поведенческие патерны.

Перво-наперво это конечно liquidity leakage.

Как вообще создаются деньги? Представим закрытую экономику без финансовых рынков:

ЦБ создает эмиссию и кредитует коммерческие банки. В этот момент еще ничего не «напечатано», тк деньги не в экономике.

Банки раздают кредиты бизнесу. Бизнес запускает расширение производства, или создание новых товаров/услуг. Растет выручка, растут доходы рабочих и акционеров подстегивая их персональное потребление и создавая давление на цены. ЦБ наблюдает за этими процессами и поддерживает в экономике уровень наличности «необходимый и достаточный» что бы все это работало. Очевидно, что «напечатанных» денег не должно быть ровно столько же сколько эмитированных тк не все они находятся в обороте. Это идеальный сценарий.

В реальном мире все сложнее тк ЦБ регулирует предложение денег как через эмиссию так и через финансовые рынки. Такая модель делает возможной ситуацию когда коммерческие банки получают излишек денег, и тк хранение не выгодно то они ищут пути их вложений на финансовых рынках. Равно как предприятие, получив кредит может и не запустить их в реальный сектор, а тоже куда то вложить или кому то одолжить под больший процент. Этим например занимается регулярно компания APPL, в чем легко убедиться по их отчетам. Рабочие и акционеры увеличив свой доход думают — бежать ли их тратить или всего хватает и можно поиграть в кол-опционы на Теслу. Так возникает liquidity leakage:

( Читать дальше )

РЭЙ ДАЛИО из Bridgewater о пузыре

- 23 февраля 2021, 10:34

- |

Вчера Рэй Далио, менеджер крупнейшего хедж-фонда Bridgewater, поделился своим видением относительно пузыря на рынке акций США.

«Я видел много пузырей и изучил еще больше на основе исторических данных, поэтому я знаю, что такое пузыри. Я систематизировал знания и создал “индикатор пузыря”, который отслеживаю. Сегодня хочу показать вам, как это работает, и что он сейчас показывает для американских акций. Я измеряю его с помощью шести индикаторов.». Он привел их в таблице ниже.

Далио отказался раскрывать формулу агрегированного показателя, но резюмировал: совокупный «индикатор пузыря» для американского фондового рынка сегодня находится в районе 77-го процентиля. Во время пузыря 2000 или 1929 годов он находился на уровне 100-го процентиля.

( Читать дальше )

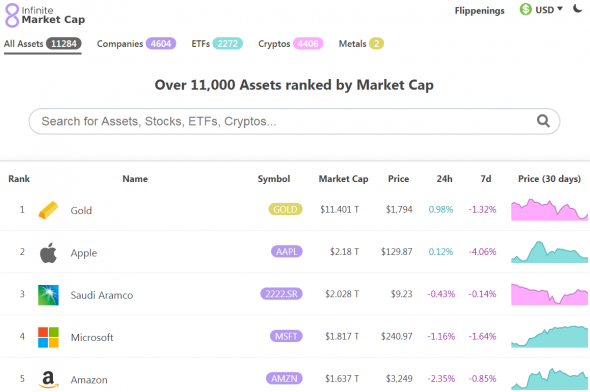

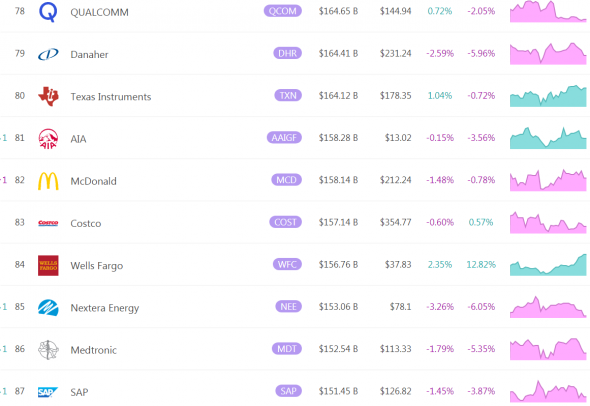

Отличный сайт. 8marketcap.com Пользуйтесь.

- 22 февраля 2021, 14:06

- |

Выдает данные по капитализации.

11284 актива

4604 компаний

2272 ЕТФ

4406 криптовалют

( Читать дальше )

Загадочный, точный, вызывающий много дискуссий метод анализа...

- 21 февраля 2021, 23:14

- |

Здравствуйте, коллеги!

Спешу Вам сообщить, что наш коллега, руководитель коллектива известного под сводным ником “…” (Многоточки), которые в 1996 году представили и с тех пор освещают метод анализа Тактика Адверза, начал серию видео публикаций проливающих свет на данный метод.

Сам ещё с паука занимаюсь данной тематикой. Рекомендую всем к просмотру ТАКТИКА АДВЕРЗА (TACTICA ADVERSA, ТА):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал