Блог им. mihaylets

Попалось несколько цитат Сороса о работе на рынке и его подходе. Как мне показалось, некоторые из них особенно заслуживают внимания, и их перевод вы найдете ниже:

- 28 февраля 2021, 14:48

- |

1. Самая популярная теория Сороса может быть упрощена до трех пунктов:

• Мы пытаемся понять мир, а также изменить его для извлечения выгоды

• Наше действие по осознанию мира, является частью этого мира, частью реальности, которую мы пытаемся понять

• Поэтому, полностью понять окружающий мир – невозможно

2. Это означает то, что никто не может обладать полноценным знанием, что делает все наши действия и решения несовершенными.

3. Наше видение реальности оказывает влияние на наши действия, что меняет реальность, делая наше изначальное знание о ней, неверным.

4. Все это приводит к разрыву между реальностью и нашим представлением о ней. Мир слишком сложен и многогранен, чтобы один человек смог полностью его осознать. Поэтому мы все используем упрощения – теории и обобщения.

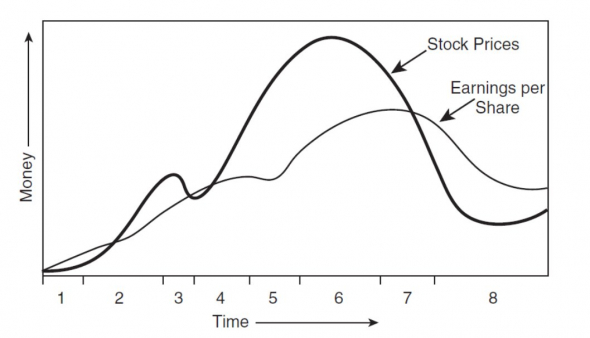

5. На финансовых рынках эта разница между реальностью и мнением о ней к разрыву между ценами и фундаментальными факторами, что создает возможности для заработка. Эту теорию хорошо видно на картинке ниже:

6. Один из примеров разрыва реальности и ожиданий могут служить конгломераты в 60-ых годах. Конгломераты, это компании, которые покупали другие компании, но не за деньги, а в обмен на собственные акции. Тем самым они увеличивали свою выручку и прибыль, что двигало стоимость их акций вверх, увеличивая возможности для дальнейшего поглощения компаний. Но бесконечно так продолжаться не могло, и этот пузырь лопнул. А акции конгломератов Сорос успешно зашортил.

7. Подход к анализу у Сороса был специфическим, он говорил: «Я не люблю много работать, поэтому я делаю только тот минимум, который необходим для принятия решений».

8. Также Сорос утверждал, что тот, кто делает много работы и исследований, накапливает слишком много информации, чем нужно для принятия решений. Почему это проблема? Люди становятся привязанными к определенным инвестиционным идеям, по которым они накопили слишком много знаний.

9. Наличие в рынке неправильных идей вовсе не означает, что в них не стоит инвестировать, если есть много людей верящих в эту идею, и очень много людей, которых возможно убедить в ее правоте. Это те деньги, которые делаются на инвестициях в пузырь, но до тех пор, пока вы четко контролируете свои риски.

10. Ярким примером может служить кризис доткомов. Акции были переоценены уже в конце 90-ых, но те, кто покупал их и сумел вовремя выйти, смогли заработать огромные деньги.

10. Сорос о риске: «Нет позиций, которые могли бы быть слишком большими, если вы верите в свою правоту, а риск реворд на вашей стороне». Когда Сорос шортил фунт, размер позиции превышал в три раза размер его фонда.

В дополнении несколько цитат людей, работавших с Соросом, и ставших потом миллиардерами, заработав свои состояния на финансовых рынках.

1. Стэн Дракенмиллер: «Прибыли компаний не двигают рынок, ликвидность двигает рынок, которую создают центральные банки».

2. «Лучшая ситуация для рынка акций, когда экономика находится в рецессии, а центральные банки хотят ее запустить»

3. «Мы покупаем акции, у которых по нашему мнению маржинальность улучшится в ближайшие 1-3 года. И продаем акции, чья маржинальность снизится в этот период. Маржинальность и потенциал, это только то, что имеет значение»

Еще один коллега Сороса, Скотт Бессент:

1. «Люди забывают, что 50% акций двигается вместе с рынком, 30% подвержены секторальным трендам (например, энергетика), и только 20% акций способны генерировать альфу (дополнительный доход на принимаемый риск). Выбор акций, это всегда макро ставка. Если вы покупаете акции авиакомпаний, то вы делаете ставку на цену нефти. Если вы инвестируете в фермерский бизнес, вы делаете ставку на стоимость зерновых»

Понравился текст? Подписывайтесь на мой Telegram канал, чтобы не пропустить свежие публикации.

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США

Кстати. «Лучшая ситуация для рынка акций, когда экономика находится в рецессии, а центральные банки хотят ее запустить». Получается сейчас отличный шанс заработать?)

Золотые слова. Относится ко многим сферам деятельности человека.