Блог им. mihaylets |Нам нужен час X

- 16 января 2024, 16:07

- |

Несмотря на то, что мы де-факто сидим на пороховой бочке, которая может запустить рынки в космос (читайте пост), есть ряд факторов, которые указывают за то, что прежде, чем лететь, в идеале нужно сбросить лишний балласт. Почему?

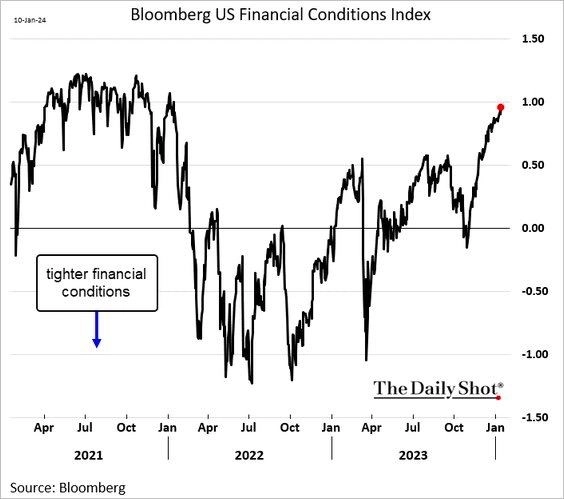

Начнем с того, что тот рост, который мы уже увидели, полностью совпал с улучшением финансовых кондиций в экономике. Это контринуитивно, ведь фед даже не начал снижать свои ставки, но очень хорошо показывает суть процессов, которые, опять же, я описывал в прошлом посте. Рынок живет сантиментами, и в ожидании снижения ставок, агенты системы начали облегчать выдачу ликвидности друг другу, что привело к улучшению финансовых кондиций для всей экономике даже без снижения ставок ФРС как таковых.

Но проблема в том, что мы УЖЕ на уровнях близких к 21 году, когда монетарная политика была супер мягкой. Что означает, что даже при условии фактического снижения федом, влияния на рынок и на уровень ликвидности в системе мы можем не увидеть.

Поэтому прежде, чем “ракета ликвидности” денежного рынка начнет свой взлет (читайте прошлый пост), в идеале увидеть ухудшение финансовых кондиций, чтобы иметь топливо для полноценного длительного роста.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. mihaylets |Неприятная корреляция (обвал SP500?)

- 20 сентября 2023, 11:21

- |

Циклы в экономике хорошо отображаются в циклах на рынке труда, и неплохо коррелируют с циклами на фондовом рынке — чем активнее бизнес нанимает новых сотрудников, тем лучше у него дела, и тем сильнее растут акции. Обратная ситуация тоже хорошо работает — падение ожиданий на будущие периоды, меньше найма+сокращения, падение цен на акции6 которые дисконтируют более плохие темпы роста.

Графически все вышеперечисленное отображено ниже. Но что мы имеем сейчас? Число новых рабочих мест снижается рекордными темпами, а вот рынки пока “молчат”. Более того дискуссия идет о том, что в моменте экономика США чересчур сильна и может продолжить так расти дольше, чем ожидал рынок и фед.

Что я думаю на этот счет. Сейчас мы все еще наблюдаем превышение открытых вакансий над предложением на рынке труда. Поэтому текущее падение больше похоже на нормализацию ситуации, нежели чем на реальное сокращение экономики. Поэтому запас прочности еще есть, но очевидно, его не так много, и уже к концу года мы можем начать наблюдать реальное ухудшение дел, если те темпы сокращения спроса на сотрудников, которые мы видим сейчас сохранятся.

( Читать дальше )

Блог им. mihaylets |Вот он - медвежий рынок!

- 24 мая 2022, 12:41

- |

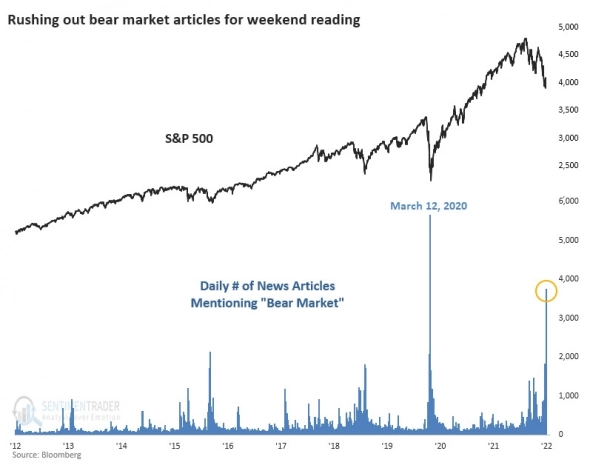

Когда наступает медвежий рынок? Ну конечно же тогда, когда все о нем начинают говорить! Шутка) Как правило в этот момент он и заканчивается. Почему так происходит описывал тут (https://t.me/mihaylets_pro/1140).

Так вот на прошлой неделе журналисты написали рекордное количество статей содержащих словосочетание “медвежий рынок”. Как долго на таком сантименте может еще падать рынок? Скоро увидим, но от любых продаж я бы сейчас отказался.

Блог им. mihaylets |Капитуляция рынка

- 16 мая 2022, 13:09

- |

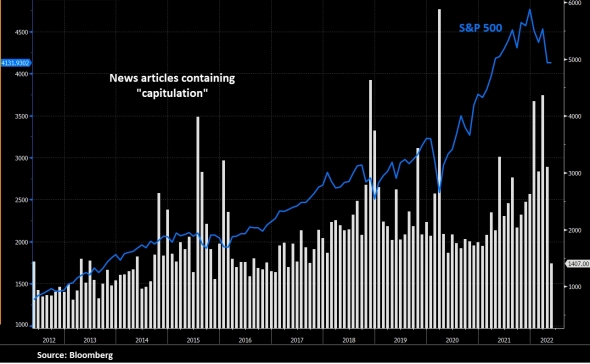

Ниже на графике статистика по статьям содержащих слово “капитуляция”. Больше полезных статей тут: https://t.me/mihaylets_pro

Торговые сигналы! |Обвал на бирже отменяется? Коррекций больше не будет? Как центральные банки манипулируют рынком

- 23 декабря 2021, 10:50

- |

Блог им. mihaylets |ФРС убирает ликвидность с рынка! Почему рынок растет? Когда покупать? Когда продавать?

- 16 декабря 2021, 09:08

- |

Блог им. mihaylets |Инсайдеры продают последние акции! Угроза для ралли? Какие акции распродают больше всего?

- 10 декабря 2021, 16:24

- |

Блог им. mihaylets |Какой прирост вы ждете в следующем году по S&P500?

- 03 декабря 2021, 15:30

- |

Какой прирост вы ждете в следующем году по S&P500?

Каким будет следующий год? Исторические сценарии

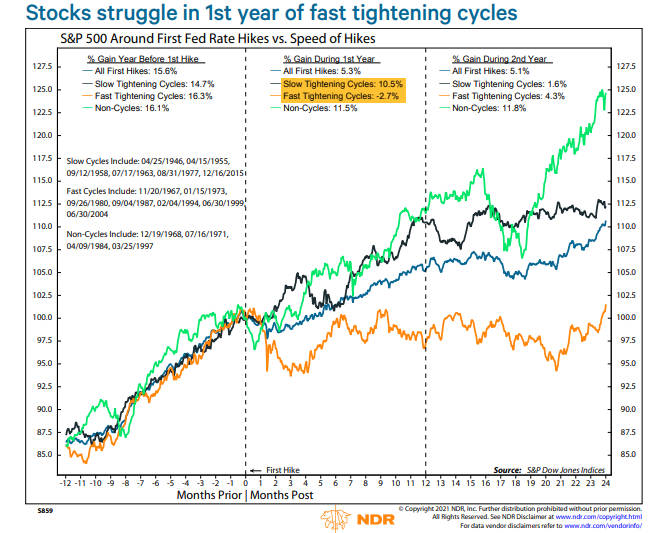

Следующий год будет крайне важным для рынков, ведь в следующем году фед должен впервые за несколько лет поднять ключевую процентную ставку. И на графике ниже есть два ключевых сценария:

• Быстрое повышение

• Медленное повышение

В первый год быстрого повышения рынки в среднем давали -2.7%, в случае медленного 10.5%. Но вот на следующий год, в случае медленного повышения ставок, это означало слабую экономику, и рынки росли всего на 1.6%. А в случае быстрого повышения, что означает более устойчивый рост и более высокую инфляцию, уже давали 4.3%.

А вот самыми лучшими годами (крайняя левая колонка) всегда были года до повышения ставки, ведь эти года всегда имели комбинацию растущей экономики и дешевых денег.

Подписывайтесь на мой телеграм канал, чтобы не пропускать свежие публикации.

Блог им. mihaylets |ОБВАЛ на бирже набирает обороты! Разворот всего UP тренда или коррекция?

- 02 декабря 2021, 10:04

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс