Блог им. mihaylets |Уоррен Баффет раскрыл главные проблемы для инвесторов. И рассказал, куда и как стоит инвестировать

- 03 мая 2021, 12:59

- |

- комментировать

- Комментарии ( 0 )

Блог им. mihaylets |Инвестиции Уоррена Баффета. Почему стратегия Баффета больше не работает и как это исправить.

- 09 марта 2021, 09:52

- |

Все знают, что Баффет проигрывает индексу уже который год. Но насколько в реальности печальны его результаты, знают далеко не все. Всего лишь одна компания в его фонде не позволила, некогда небожителю мира инвестиций, окончательно упасть в грязь лицом.

Какие ошибки совершил Баффет за последний год, разбираем на конкретных примерах, и делаем для себя выводы, чтобы их не допускать.

( Читать дальше )

Блог им. mihaylets |Одна из самых больших ошибок, которую вы можете совершить в инвестициях

- 08 марта 2021, 10:28

- |

Тут я хотел бы осветить проблему, с которой сталкивался сам, и которой подвержены многие из нас, причем речь идет не только об инвестициях – это закрытость новым идеям. Эволюционно мы так устроены, так работает наш мозг, что если что-то когда-то функционировало, то это не надо менять. Сожжение на кострах ученых и неприязнь к новым направлениям в музыке имеет одну и ту же природу.

Канонизированние чего бы то ни было приводит к отсутствию прогресса. Мне очень понравились мысли Сороса, перевод которых я недавно выкладывал, где одна из них — это то, что любое наше представление о мире ошибочно, а значит, всегда есть место для его улучшения.

В предыдущем опросе, мнения о том, кто вам ближе Вуд или Баффет разделились. Безусловно, множество факторов, от личных предпочтений и взглядов, до персональной симпатии/антипатии оказывают влияние на выбор. Но тут я хотел бы посмотреть на эту проблему с точки зрения инвестиционного процесса. Баффет это вэлью инвестинг и рыночные циклы, Вуд это S кривая и инвестиции в разрушающие технологии. Причем идеи и стратегия Вуд относительно новые, и многие глядя на них вешают шаблон «неинтересно», «пузырь» и т.д., исходя из классических «Баффетовских» принципов инвестирования. Ведь как это, покупать компанию с P/E 1000 или отсутствием прибыли в ближайшие годы, да еще при оценках в десятки или даже сотни миллиардов долларов?

( Читать дальше )

Блог им. mihaylets |Уоррен Баффет: Семь секретов инвестиций для начинающий инвесторов

- 22 февраля 2021, 17:47

- |

В англоязычном интернете есть видеоролик с выступлением Баффета, где он рассказывает про семь ключевых принципов в инвестициях, которыми он пользуется. На сегодня это одно из самых популярных видео с ним и набрало более 3.000.000 просмотров, что говорит о ценности информации в нем. Поэтому, я решил подготовить его перевод для тех, кто не очень хорошо знает английский. Буду благодарен за лайки и подписки, в знак благодарности.

( Читать дальше )

Блог им. mihaylets |Портфель Баффета. Почему Баффет продал акции банков и золото? Во что инвестирует Баффет прямо сейчас

- 19 ноября 2020, 12:20

- |

Блог им. mihaylets |Стратегия Баффета мертва! Посмотрите это прежде, чем инвестировать по его методам.

- 31 октября 2020, 18:32

- |

Стратегия инвестирования Уоррена Баффета является, наверное, самой известной в мире финансов. Проблема в том, что свою популярность, эта стратегия заслужила несколько десятков лет назад, когда и показывала выдающиеся результаты. В современном мире результаты Баффета равны результатам широкого рынка. Ни больше, ни меньше. И дело тут не только в его размерах (что, безусловно, является проблемой), но и в том, что мир 50 лет назад, и мир сегодняшний, кардинально отличаются.

По каким причинам его система перестала работать, а также о главном ингредиенте, необходимом для успешных инвестиций в современном мире, который отмечают лидеры стоимостного инвестирования, рассказал в этом видео.

( Читать дальше )

Блог им. mihaylets |Баффет дал советы, как инвестировать небольшие суммы и получать 50% годовых

- 27 октября 2020, 20:29

- |

Иногда попадаются кусочки интервью, которые ну очень интересные, и на которые хочется сделать перевод. Хоть я и не переводчик, и уж точно далек от звукозаписи, инвестиционный бэкграунд позволяет довольно точно донести суть повествования.

В этом отрывке пресс конференции, Баффет отвечал на вопрос, как именно нужно инвестировать небольшие суммы, если вы хотите получать повышенную доходность. Про отличие в инвестировании небольших сумм и крупного капитала, но что мне больше всего понравилось, Баффет рассказал за счет чего в последние годы на Уолл Стрит делаются большие деньги. В общем, приятного просмотра)

P.S. буду признателен за +, в знак благодарности за труды.

( Читать дальше )

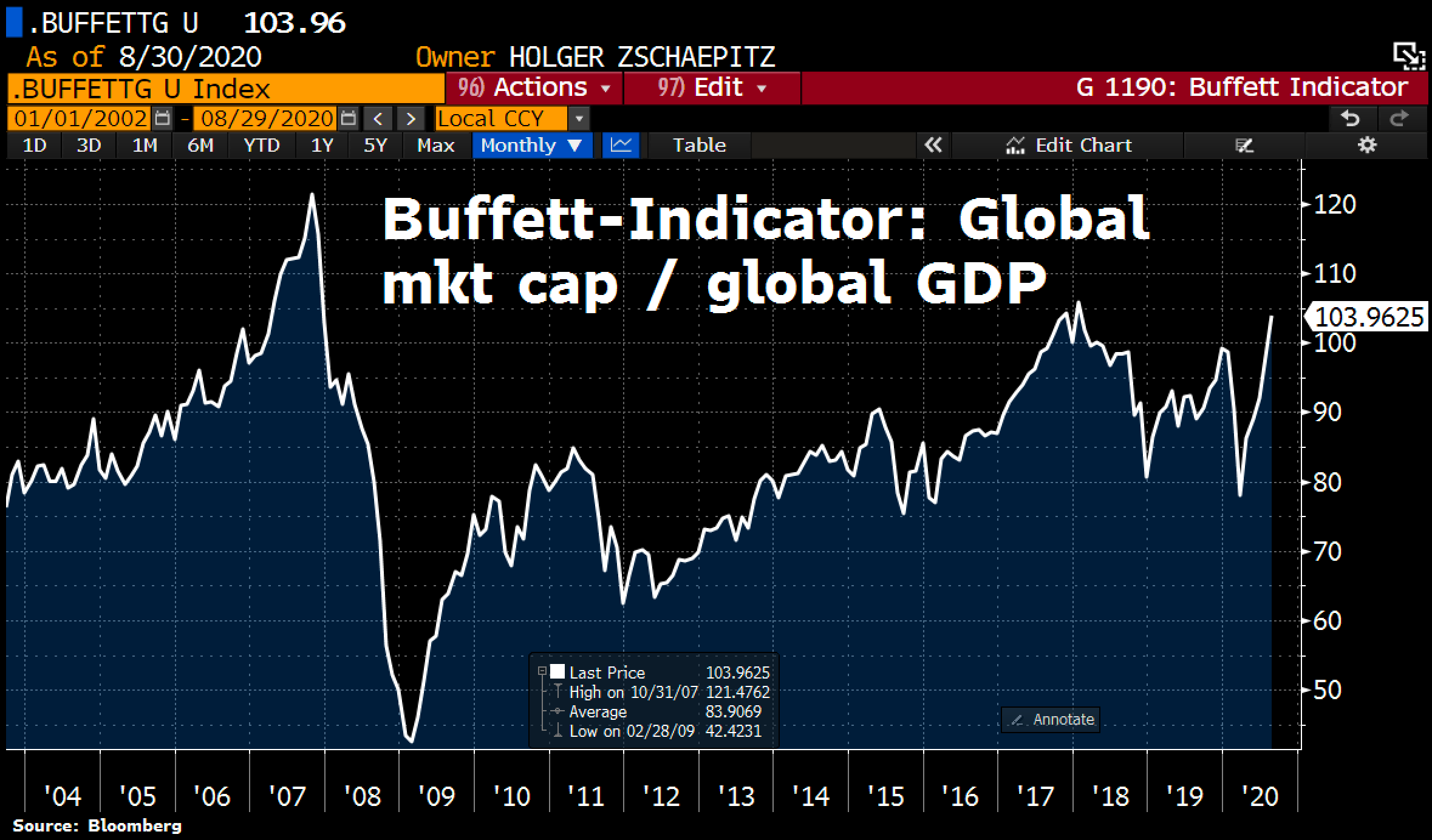

Блог им. mihaylets |Индикатор Баффета находится в зоне перекупленности рынка. Что является ценностью?

- 30 августа 2020, 19:15

- |

В последнем видео мы разбирали такой индикатор, как соотношение капитализации рынка к ВВП по разным странам, его еще называют индикатором Баффета. На картинке ниже показан этот мультипликатор для мира. Мы видим, что пика он еще не достиг, но принято считать, что при значениях выше 100% рынок находится в состояние пузыря.

Но так ли это? Давайте вспомним, почему лопаются пузыри. Главная причина, это недостаток ликвидности, который возникает по различным причинам, банкротства, рост процентных ставок и т.д. Инвесторы принимают деньги как более значимую меру ценности, чем активы, и охотно меняют их на валюту. Но сейчас мы наблюдаем процесс, когда недостатка в деньгах нет. Нужен триллион? Получите. Нужно два? Чуть сложнее, ведь надо попутно набить политических баллов и «поговорить», но в целом тоже не так проблематично.

И тут возникает вопрос, а что же является ценностью? Являются ли валюты по-прежнему тем мерилом, на которое мы должны опираться? Подробно этот вопрос разбирал в видео, «Золото 21 века», рекомендую вам его посмотреть, чтобы лучше понимать суть проблем и смены парадигм, которые мы сейчас переживаем.

Блог им. mihaylets |Баффет начал скупать золото. Полмиллиарда долларов в акции Barrick Gold (GOLD).

- 15 августа 2020, 16:12

- |

Цитата Баффета об инвестициях в золото: «Если вы сложите все золото в мире в одном месте, вы получите куб со стороной 67 футов. Стоимость этого куба будет более $7трлн, что больше трети от стоимости всего фондового рынка США. И если вам предоставят выбор, чем владеть, красивым и блестящим кубом, либо 30% всех компаний торгующихся на бирже? Мой выбор очевиден, каким бы привлекательным не казался этот металлический куб»

Баффет никогда не любил золото, о чем неоднократно писал в письмах своим инвесторам. Но последний отчет его фонда показал, что там появилась позиция на более чем полмиллиарда долларов, которая с ним связана. Что поменялось в видение Баффета, какие причины стояли за этой покупкой и какие лучшие возможности есть для частных инвесторов, рассказал в этом видео.

( Читать дальше )

Блог им. mihaylets |Акции роста VS Акции стоимости. Почему Баффет проигрывает рынку? Что не так с Value Investing?

- 04 июня 2020, 17:53

- |

Почему Уорен Баффет проигрывает рынку? И почему акции роста уже более 10 лет опережают акции стоимости?

Ответ на первый вопрос многогранен. Кто-то говорит, что Баффет уже «не торт», кто-то отмечает огромные размеры его фонда, кто-то говорит, что нет инсайда. На мой взгляд, одного ответа нет, это целый комплекс факторов, о которых мы поговорим в этом видео.

Но если проблемы Баффета нас практически не касаются, то вопрос разницы в динамике акций роста и акций стоимости, является насущным. Ведь от выбора долей этих инструментов у себя в портфеле, будет зависеть его будущая доходность. И если говорить о доходности, то за последние 10 лет акции роста выросли в два раза больше, чем акции стоимости, что может указывать на их перекупленность. И если посмотреть на исторические значения, то такого разрыва по истории не было никогда.

Но статистика на то и статистика, если ей пользоваться в лоб, ничего хорошего не получится. Тут есть очень тонкие нюансы и процессы, понимание которых и дает ответ на вопрос, когда же стоит начинать увеличивать долю акций стоимости, против акций роста, и об этом мы так же поговорим в этом видео. А так же о ставки дисконтирования, о DCF, и о многом другом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс