Блог им. mihaylets |Почему инфляция может быть с нами дольше, а ее размер больше?

- 28 апреля 2022, 21:36

- |

Одним из главных тезисов дефляционной экономики последних лет было стареющее население. Дело в том, что человек много потребляет в середине своей жизни, когда большие потребности чаще совпадают с возможностями. А вот в более преклонном возрасте потребностей становится меньше, а значит падает потребление. С этим все верно. Но дело в том, что в процессе старения населения страдает не только сторона спроса, но и сторона предложения.

Стареющее население означает еще и меньшую долю активной части людей, участвующих в создании товаров и услуг, а это означает дефицит на рынке труда и инфляционное давление на зарплаты.

Почему же мы не видели этого последние годы? Ответ кроется в том, что была возможность переносить часть производства в другие страны с более дешевой рабочей силой, плюс глобализация позволяла “покупать” экспертов из за рубежа. Также снижение стоимости сырья и его перепроизводства не давало инфляции вспыхнуть.

Сейчас же, разрыв экономических и политических связей, деглобализация и рост стареющего населения уже в развивающихся странах, а также кратный рост цен на сырье и его повсеместный дефицит — это все то, что способствует инфляции и способствует ее росту в долгосрочной перспективе.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. mihaylets |Почему вы упускаете возможности? Купить риск - как главный принцип инвестиций сегодня

- 29 марта 2022, 09:31

- |

В этом тексте (текст не для всех точно, потому, что не про «чо купить» и не про раскраски на графике) я хочу поговорить с вами про концепт работы на рынке, о котором мало где написано, чтобы дать понимание новичкам, но который является очевидным для профессионалов. И для понимания этого концепта, нам нужно уяснить несколько крайне важных тезисов.

С точки зрения наличия рисков, риски есть в любой форме сохранения ценности. Наличные могут украсть, валюта может обесцениться, банк обанкротиться и т.д. Поэтому идея полностью убежать от рисков выглядит несколько абсурдной, хотя само желание понятно. Тут весь вопрос лишь в когнитивных искажениях. Вот кэш под матрасом, матрас мой, кэш тоже. Вот банк, я 20 лет туда хожу, что с ним произойдет. Золотом пользуются пять тыщ лет, и будут еще столько же. Ну и т.д. Суть, я думаю, понятна.

Теперь же давайте поговорим про то, что такое реальная доходность. Хоть многие понимают этот термин, на практике используют лишь единицы. Реальная доходность — это прирост в покупательской способности вашего капитала. Считается этот параметр очень просто: номинальная доходность — инфляция. Если вы заработали 5%, при инфляции 2%, то реальная доходность составит 3%. Если же вы заработали 2%, при инфляции 7%, то реальная доходность (а точнее убыток) -5% в покупательской способности.

( Читать дальше )

Блог им. mihaylets |Почему Инфляция уже “бумажная” проблема

- 17 января 2022, 11:15

- |

Очень скоро, быстрее, чем многие думают, тема инфляции пропадет из новостных заголовков. Почему так? Давайте с вами разберемся.

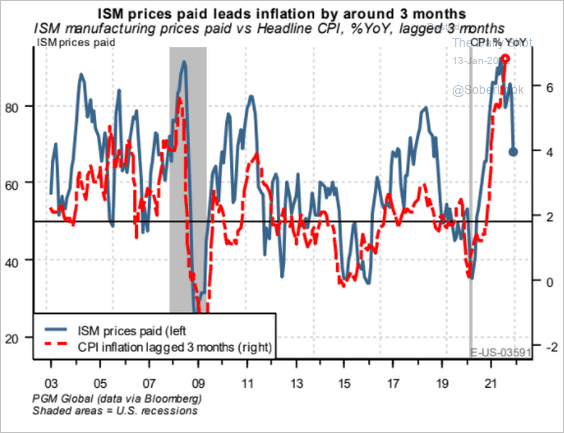

Во-первых, мы видим, как темпы роста цен у производителей падают, которые, в свою очередь (и по вполне логичным причинам) являются опережающим индикатором потребительских цен:

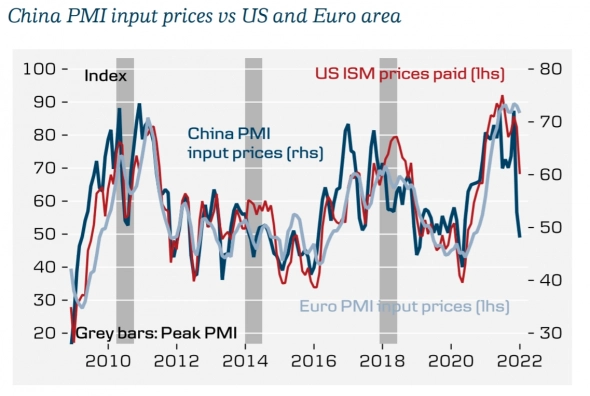

Во вторых, мы видим как цены в Европе и США зависят от цен в Китае, которые значительно снизились за последнее время:

( Читать дальше )

Блог им. mihaylets |Борьба с инфляцией “опускает” рынки

- 14 января 2022, 08:10

- |

Не прошло много времени, как перегретость и хрупкость рынков начала вновь себя проявлять. На чем упали вчера? На том, что представители ФРС заявили, что борьба с инфляцией теперь в приоритете. В общем-то так себе новость, рынок заложил почти 4 повышения в этом году, а вероятность повышения в марте уже близка к 100%.

Но рынки теперь боятся не только повышения ставок, а еще полноценной программы ужесточения, т.е. изъятия ликвидности у банков за счет сокращения собственного баланса (как это работает рассказывал в видео). Ранее ожидалось, что фед просто не будет реинвестировать истекшие бумаги. Сейчас же появилась информация, что ФРС могут вернуть мультипликатор “баланс ФРС к ВВП” к докризисным уровням в течение ближайших нескольких лет. И если это так, то уже в этом году изъятие может составить 600-700 миллиардов, а в следующем целый триллион.

Нравится ли это рынкам? Как мы видим, не очень. Но для нас (тех, кто читает мой Telegram) это снижение совсем не сюрприз

Блог им. mihaylets |Прогнозируемый обвал золота при растущей инфляции. Как такое может быть?

- 06 января 2022, 19:36

- |

В прошлом году в одном из видео я назвал золото самым бесполезным активом для инвестора. Почему? Потому, что, во-первых, за удержание позиции вы платите, во вторых имеете крайне ограниченный потенциал для роста, ну и в третьих, с учетом цикла на рынке капитала имеете огромные риски снижения стоимости.

Что же такое золото? Это де-факто обратная реальная процентная ставка. Что такое реальная процентная ставка? Номинальная ставка за вычетом инфляции. Номинальные ставки, как правило, это доходности по самым безрисковым инструментам, т.е. по гособлигациям.

Почему так? Потому, что чем ниже реальные процентные ставки, где инвесторы не получают компенсации за принимаемый риск (а в текущих условиях еще и гарантированно теряют), тем выше спрос на альтернативные инвестиции, к коим относится золото и другие драгоценные металлы.

Что мы имеем в итоге? Инфляция постепенно снижается, а действия феда приводят к росту ставок по безрисковым долгам. И тут мы получаем ожидаемый (об этом рассказывал в видео) рост реальных процентных ставок и падение золота.

( Читать дальше )

Блог им. mihaylets |Инфляция бьет рекорды! Тяжелый выбор Федрезерва. Что делать инвесторам?

- 15 июля 2021, 14:39

- |

Блог им. mihaylets |Инфляция VS Дефляция. Куда загоняют СМИ инвесторов?! И почему Центральные Банки НЕ печатают деньги?

- 01 июля 2021, 14:53

- |

Блог им. mihaylets |Что нам говорит Китай про будущее ставок в США, а также про выбор активов на ближайшее время?

- 11 июня 2021, 18:45

- |

Китай и США неразрывно связаны экономическими связями, и более того, многие видят в Китае нового мирового лидера. Так же Китай первым вышел из рецессии, а значит, информация от туда может являться своего рода лидирующим индикатором того, что будет происходить в США.

Так вот, экономический импульс, который Китай первым в мире набрал, постепенно начинает выдыхаться. Нет, конечно речь не идет о сокращении экономики или очередной рецессии, речь идет о замедлении темпов роста. Но именно темпы роста экономики задают динамику на долговом рынке.

На графике ниже хорошо видны две взаимосвязи. На графике слева видна корреляция ставок в США и Китае, а на графике справа динамика ставок в Китае и экономическим импульсом. График справа говорит нам о том, что доходности в Китае должны как минимум прекратить свой рост, а возможно даже с корректироваться. И эту коррекцию мы наблюдаем прямо сейчас. Это дает нам основание полагать, что и рост доходностей в США либо достиг своего пика, либо находиться где-то вблизи него.

( Читать дальше )

Блог им. mihaylets |Как США экспортирует инфляцию и что вынуждены делать другие ЦБ

- 11 июня 2021, 08:41

- |

Наверняка вы уже слышали такой термин как — экспорт инфляции. США, как крупнейший в мире потребитель (хотя по многим позициям уже нет) задает глобальный ценовой тренд. Если спрос на товар, который производится в другой части света, растет в США, то, благодаря глобализации, стоимость этого товара вырастит и в стране производителе.

Эта взаимосвязь хорошо оказалась видна с лесом, когда его стоимость в США выросла в разы, и в Беларуси, которая вряд ли поставляет лес напрямую в США, и, в общем то, кроме леса и моды на усы среди госслужащих, ничего не имеет, испытала рост цен на древесину.

Таким образом США экспортирует любые процессы, которые протекают в рамках ее системы. Имеем инфляцию — получите и распишитесь. Дефляцию, как во время Великой Депрессии, роспись все там же.

В итоге не США, а именно другие страны вынуждены реагировать на эти процессы монетарными мерами первыми. В то время как в США еще не настало время, чтобы думать о том, чтобы думать о повышении ставок, такие страны как Россия, Бразилия, Венгрия уже подняли процентные ставки. И даже Китай вынужден задавать сдерживающую монетарную политику, чтобы не получить перегрев экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс