Избранное трейдера dusheska

Анализ сделок. Что нам это даёт?

- 10 марта 2018, 17:24

- |

Вопрос: а чем этот робот может быть полезен? Если прошла крупная сделка, то что?

Напишите пожалуйста в комментариях как лично вы интерпретируете появление крупных сделок в ленте.

Покажу что умеет робот.

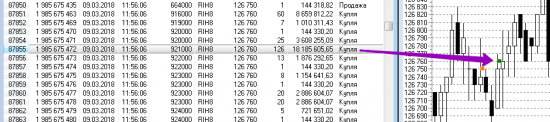

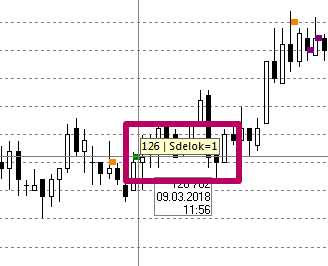

1. Увидев в ленте сделку с объёмом выше заданного, робот нанесёт на график метку:

2. Наведя на метку курсором, вы увидите какой объём прошёл в этой сделке. В данном случае 126 контрактов.

( Читать дальше )

- комментировать

- 6.2К | ★32

- Комментарии ( 55 )

TreeMap для QUIK

- 09 марта 2018, 14:43

- |

Назвал (простите за spanglish) - All Liquidity of Hour

( Читать дальше )

«Нагнуть» Евросеть – продолжение

- 09 марта 2018, 05:06

- |

В комментариях к предыдущему посту «Выставил на деньги» Евросеть – лайфхак. https://smart-lab.ru/blog/456884.php человек задал вопрос о своей конкретной проблеме –

«Дочери подарил на день рождения пару недель назад смартфон и он самопроизвольно выключается… Куда сначала идти? Покупал в Корпорации Центр.»

Т.к я все-таки не являюсь специалистом в этом вопросе, и дабы не вводить в заблуждение, создал этот отдельный пост. Здесь я просто размещаю Памятку для потребителя «Вы купили некачественный телефон»

Памятку мне выдали в Управлении по защите прав потребителя, куда я обращался.

Сделал это отдельным постом исключительно для того, чтобы необходимая кому-то информация не потерялась в потоке сообщений.

Никакого краткого изложения документа делать не стал, опять таки, чтобы не искажать информацию, тем более что размер памятки небольшой. На мой взгляд, в ней очень ясно и подробно описан алгоритм действия.

( Читать дальше )

Кречетов. Мои доходы на youtube в цифрах.

- 06 марта 2018, 14:34

- |

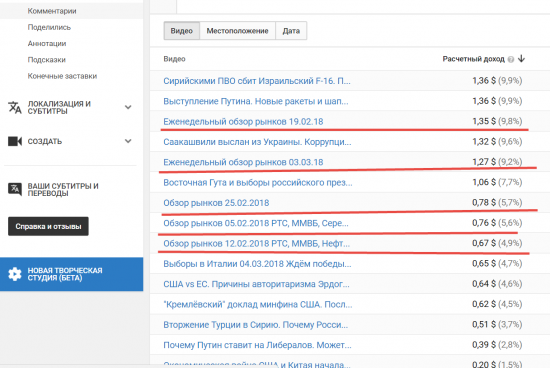

Часто люди смотрящие мой канал на ютубе задаются вопросом почему на канале включена монетизация. Отдельные троли в комментариях даже что-то говорят насчёт «околорынка» на ютубе. Хотел бы показать сколько приносит «околорыночный» youtube и объяснить зачем нужна монетизация на таких каналах :)

Итак, показываю доходы от своих роликов на ютубе. Здесь ролики расположены в порядке убывания по доходности :

Здесь мы видим, что в среднем мой ролик с обзором рынков приносит мне от 30 до 80 рублей. Всего же в месяц я снимаю 4 ролика. Т.е. в месяц я «поднимаю» на этом рублей так аж 200… Вместе с остальными роликами это рублей 500 в месяц :)

Теперь внимание, трейдеров в нашей стране не так много и все вы помните что первые ролики я делал снимая на веб камеру в ужасном качестве. Со временем я перешёл на съёмку видеокамерой, прикупил свет, нормальный микрофон, наладил фоны и т.д. и т.п.

( Читать дальше )

Выбор брокера по ТАРИФАМ (сравнительный анализ)!

- 28 февраля 2018, 08:11

- |

Добрый день уважаемые инвесторы и спекулянты!

Возвращаясь к самостоятельной торговле на фондовом рынке встал перед трудным выбором: где лучше условия? В посте будут подробно (на примере) рассмотрены в сравнении тарифные условия «большой тройки» (Открытие, БКС, Финам), а также для полноты картины парочка средних компаний (Алор и НФК-Сбережения).

С одной стороны вроде бы все брокеры предлагают один и тот же джентльменский набор: Quik, личный кабинет, несколько тарифов на выбор. Но если капнуть поглубже, то тарифы эти настолько сильно порой отличаются от конкурентов, что привести их к общему знаменателю чтобы сравнить какой же тариф и брокер наиболее отвечает Вашим требованиям – задача весьма сложная, такое ощущение, что брокеры чуть ли ни намеренно внедрили в свои регламенты кучу всяких «если»…

А ведь именно Тарифы являются для самостоятельной торговли на фондовой секции краеугольным камнем для выбора того или иного брокера: ведь все остальное (Квик и прочее) у них по сути однообразно!

( Читать дальше )

- комментировать

- 21.9К |

- Комментарии ( 65 )

Формула для расчета вероятности выхода опциона в деньги

- 25 февраля 2018, 18:50

- |

Для экономии места и времени я буду использовать кое-какие обозначения и преобразования, которыми я пользовался в посте "Функция нормального распределения в формулах стоимости опционов".

Рассмотрим логнормальное случайное блуждание:

где dX — Винеровский процесс.

Определим вероятность того, что цена из начальной точки S во время t окажется в диапазоне от a до b во время t':

( Читать дальше )

Функция нормального распределения в формулах стоимости опционов

- 25 февраля 2018, 15:21

- |

Итак исходное уравнение Блэка-Шоулза:

где V — цена опциона, S — цена спота, r — ставка, ну и сигма в представлении не нуждается.

Это параболическое дифференциальное уравнение в частных производных. Решать можно несколькими способами, но я не буду этого делать, а сразу запишу решение, т.к. его вывод не имеет значения для цели этого топика.

Чтобы слегка упростить запись, введу переменную времени, оставшегося до экспирации:

( Читать дальше )

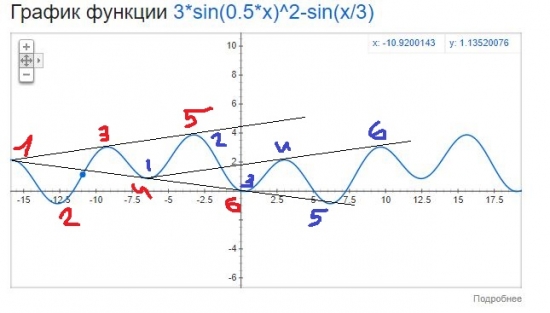

Идеальная Волна Вульфа в мат.формуле

- 20 февраля 2018, 18:15

- |

Перебирая варианты, кажется нашел формулу функции, которая «идеально» описывает волну вульфа.

И график показывает, что лонг и шорт по модели бесконечно чередуются.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал