Избранное трейдера Тимофей Мартынов

Уровни, Ликвидность, Пробои, Микроструктура

- 08 декабря 2014, 18:58

- |

Однако некоторое обсуждение было направлено и на реальную работу уровней. АМГ говорит, что уровень тем сильнее чем он плотнее и дольше формируется и ложный пробой его усиливает. Оппоненты щедро говном поливали но четкой позиции не смогли выставить и тянули в разные стороны как Рыба, Рак и Щука.

Я как трейдер с малых и очень малых таймфреймов хотя скальпером себя не считающий(!) потому что много сделок не делаю и целю гораздо больше чем рискую, хочу показать вам на пример как это работает и почему. Рынок сегодняшних и крайне поганый. Фьючерс ДАКС, на индекс ГЕР30, 30 крупнейших немецких компаний. Дорогой и жутко волатильный.

Итак. У нас есть примерно в 15-20 шип на объеме вверх, кульминационный бар создающий уровень сопротивления. На вершине бара был выброшен объем развернувший рынок локально вниз. Тем не менее после прогона стопов внизу движение вверх продолжилось. Снова происходит выброс объема и новый кульминационный бар закрывается над старым уровнем. На кумуляционной дельте снизу (в виде свечей хейкен-аши для сглаживания фона) резко пошел набор лонговой позиции. Это хороший признак на продолжение. Дальше рынок теряет момент и начинает откатывать. Куда он откатит? К уровню предыдущего выброса объема. Смотрим дельту справа на более быстром графике, особо не теряет бычьего настроя. Заходим лимитником в рынок. Дальше попытки пойти вверх. Понижение хаев. Рынок сегодня как и сип без объема и на исторических хаях, никто почти не тарит с больших таймов. Картина не очень для большого трейда, но для маленького возможна.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 70 )

Показатели ликвидности, для сказочников

- 08 декабря 2014, 18:08

- |

ставки РЕПО с ЦК и междилерское

mosprime.com/ - Индикативная ставка предоставления рублевых кредитов (депозитов) на московском рынке.

ruonia.ru/ - РАСПРЕДЕЛЕНИЕ СДЕЛОК для расчета индикативной ставки «овернайт» российского межбанковского рынка.

nfeaswap.ru/ — ставки свопов от недели

www.mmva.ru/ribor/ - Индекс RIBOR (Rouble InterBank Overnight Rate) рассчитывается как средневзвешенное значение по всем заключённым в DELTA сделкам RUB_O/N. Индекс RIBOR-G (Given) рассчитывается как средневзвешенное значение по заключённым в DELTA сделкам RUB_O/N на условиях заёмщика, то есть привлекающегося участника. Индекс RIBOR-T (Taken) рассчитывается как средневзвешенное значение по сделкам, заключённым в DELTA на условиях кредитора, то есть размещающегося участника.

В ТС DELTA RIBOR индицируется нарастающим итогом по мере совершения сделок. В информационные агентства Bloomberg, Thomson-Reuters, газету КоммерсантЪ, а также на сайт ММВА поступает информация о значениях RIBOR на 12:00 и 18:00 каждого торгового дня.

МИФТЬ

- 08 декабря 2014, 17:36

- |

Мое мнение не совпадает с автором — но читать интересно.

___________________________________________________________________________________

Мы все живем за счет мифти. Это волшебная темная жидкость, которая нас всех поит, кормит, одевает и обеспечивает суверенитет страны. Кроме мифти в России ничего нет, поэтому цена на мифть крайне важна.

Одержимость перешла с стадию психического расстройства, которое пора лечить.

Миф 1. Мы все живем за счет нефти.Познакомьтесь, это Саудовская Аравия. Саудовская Аравия — великая энергетическая сверхдержава с многовековой историей и самобытной культурой. В 2013 году она экспортировала нефти, газа и нефтепродуктов на $338 млрд. Россия — на $343,4 млрд.

( Читать дальше )

де-левереджинг по российски

- 08 декабря 2014, 17:10

- |

Пример де-левереджинга

Есть компания. У неё есть акции. Акции стоят 1 доллар на Лондонской фондовой бирже и в Москве.

Допустим, у компании выпущена всего одна акция, и компания стоит 1 доллар.

Допустим, у компании есть долг в 1 доллар.

Соотношение долгового капитала (debt) к акционерному капиталу (equity) равняется единице, то есть 100%. Не проблема, особенно, когда долговые рынки продолжают функционировать нормально, а с ценностью акций не происходит никаких сверхестественных катаклизмов.

Допустим, акции компании падают с 1 доллара до 20 центов, то есть на 80%.

Что это значит для соотношения debt / equity?

Вместо единицы соотношение debt / equity становится пятью, то есть долговая нагрузка (не изменившись) теперь не равняется стоимости акционерного капитала, а в пять (!!!) раз превышает его (потому что он упал в пять раз). То есть, соотношение debt to equity становится 500%, вместо 100%.

Надо кому-либо объяснять, что происходит с рыночной (если торгуются) или нерыночной (если не торгуются) стоимостью этих долговых обязательств, которые находятся у инвесторов в эти долговые инструменты — облигации, кредиты, синдицированные кредиты, субординированные кредиты и весь набор всевозможной финансовой «синтетической» требухи? Они все падают в цене, согласно представлению коллективного разума инвесторов-держателей долгов, на основании оценки этими инвесторами возможности и желания эмитента платить по своим долгам. И тогда происходит катастрофа у самих держателей долгов.

( Читать дальше )

Gilead Sciences: очень дорогие таблетки будущего

- 08 декабря 2014, 16:47

- |

С сегодняшнего дня мы начинаем публикацию небольших ознакомительных материалов об американских компаниях, чьи акции торгуются на Санкт-Петербургской бирже. Начинаем мы эту серию с компании Gilead Sciences, акции которой являются одними из самых привлекательных спекулятивных фишек на американском рынке.

Gilead Sciences: очень дорогие таблетки будущего

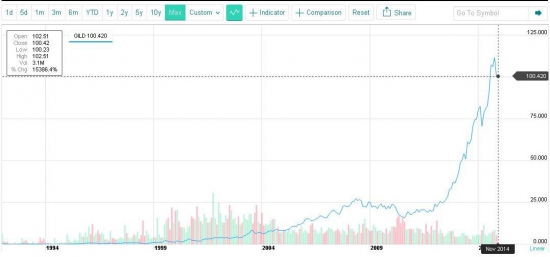

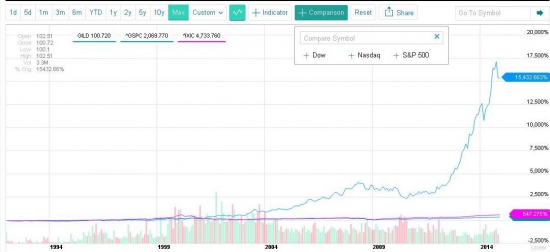

Gilead Sciences (GILD) — один из самых ярких представителей волны биотехнологических компаний, которые показали за последние годы взрывной рост (сюда же относится Biogen Idec). Вот как выглядит рост Gilead в абсолютных величинах и по сравнению с индексами:

( Читать дальше )

И снова об облигациях, акциях и рубле

- 08 декабря 2014, 16:22

- |

Сегодня с утра облигации опять падают -для меня показательны 15-летки ОФЗ (сегодня падают более чем на 3%). До середины дня ММВБ игнорил рост доходностей, а сейчас «вспомнил». Завал на ОФЗ пошёл с пятницы (тогда было минус 6%, запись от пятницы здесь). Сопровождается это ещё паданием нефти, и то что ЦБ не даёт доллару быть выше 54 и сразу интервенит. До этого рынок рос на дивидендах и падении курса. Но судя по всему ЦБ постарается до конца года держать ниже 54 рублей за доллар. В декабре 2008 ЦБ тоже держал доллар не выше 28, ему хватило сил на полмесяца, потом доллар стал расти перед НГ, и после НГ улетел в небеса. В четверг решение по ставке. ЦБ и Прав-во себя загнали в угол. С одной стороны падет нефть и логично должен падать рубль, чтобы компенсировать доходы не только бюджета, но и компаний, но у ЦБ стоит задача бороться с проклятыми спекулянтами, с другой растёт инфляция и растут доходности. Т.е. в долговом рынке наступает жесть, как было осенью 2008 года. Помните что тогда было с рынком акций?)) Стоп-торги нас ждут.)) Если ЦБ захочет забить на инфляцию и помочь банкам, то он должен снизить ставку, но тогда, чтобы удержать курс, ему понадобится тратить больше резервов. Если ЦБ повысит ставку, то облигации и акции просто быстрее начнут падать. Если отпустить курс, то рынок акций вряд ли снова будет сильно расти, т.к. из облигаций всё-равно будут выходить как резиденты, так и нерезиденты и акции будут страдать.

( Читать дальше )

2+2=5 ?

- 08 декабря 2014, 13:10

- |

Цель заработать 1000$ за 20 дней, считай по 50 доларов в день без убытков.

Волей судьбы имеем 10 дней прибыльных и 10 дней в минусе.

За убыточные десять дней мы теряем 250 бакинских.

За прибыльные десять дней зарабатываем 750.

итого: -250+750=500,

Вопрос: как Александр Михайлович получил 1000$?

Насколько я понимаю тыща получается при условии, что у нас вообще нет убыточных дней!,

или при условии что в прибыльный день + 125$

А вы заметили, что

- 08 декабря 2014, 12:07

- |

Это, на мой взгляд, касается и картинок с линими и индикаторами. Чем больше на графике нарисовано, чем больше наложено индикаторов, тем хуже прогноз. Обилие используемых индикаторов и систем теханализа (по принципу чем больше, тем лучше) говорит о том, что у трейдера еще нет своего взгляда на рынок, своего видения и он, как папуас, вешает на себя любую блестящую вещь:)

Правила трейдерского клуба

- 08 декабря 2014, 11:46

- |

В связи, с обострением конкуренции на «ниве околорыночных» услуг, хотел бы вставить свои 5 копеек на эту тему.

1 правило: Не доверяй никому, ты должен понять, что ТЫ ОДИН, остальные против тебя.

— Против тебя все остальные трейдеры, они хотят отнять у тебя деньги, ведь нужно понять, что на рынке деньги не делают деньги, они перераспределяются от одних участников к другим

— Против тебя твой брокер, он так и хочет урвать свой кусок в виде комиссий, а вот отвечать за сбои и прочие неприятности, он никогда не будет

— Против тебя биржа, она так и хочет урвать свой кусок в виде комиссий, а вот отвечать за сбои и прочие неприятности, она никогда не будет

— Против тебя провайдеры интернета, если интернет отключится по их вине, максимум что ты получишь это извинения и пару рублей на счет компенсаций

— Против тебя СМИ, они формируют новостной фон, который лезет тебе в голову и мешает принимать решения

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал