Избранное трейдера Тимофей Мартынов

Интервью Генерального директора Группы Ренессанс страхование Юлии Гадлиба компании KEPT

- 09 апреля 2024, 10:58

- |

Генеральный директор Группы Ренессанс страхование Юлия Гадлиба рассказала партнеру консалтинговой компании Kept (ранее известная как KPMG) Юлии Темкиной о драйверах роста страхового рынка в 2024 году, новых продуктах и внедрении искусственного интеллекта.

Ссылка ниже. Ключевые моменты:

(1) Основной вклад в рост рынка страхования РФ в 2023 году внёс сегмент страхования жизни. Это молодой рынок, который имеет большие перспективы. Можно ожидать опережающий рост Life над non-Life страхованием. Мы делаем ставку на НСЖ и ДСЖ.

(2) Для non-Life важным оказался рынок ОСАГО, т.к. тарифы по нему повысились в конце 2022 года. Хорошая динамика наблюдалась в каско, помогло оживление продаж новых автомобилей, которые выросли примерно на 60%.

(3) В прошлом году ДМС имел высокий темп роста. Этому способствовал ряд причин: инфляция цен, оживление экономики, демографическая проблема, вовлечение субъектов МСБ в удержание лучших сотрудников. Это всё долгосрочные драйверы, и дальше, возможно, сохранение достаточно высоких темпов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

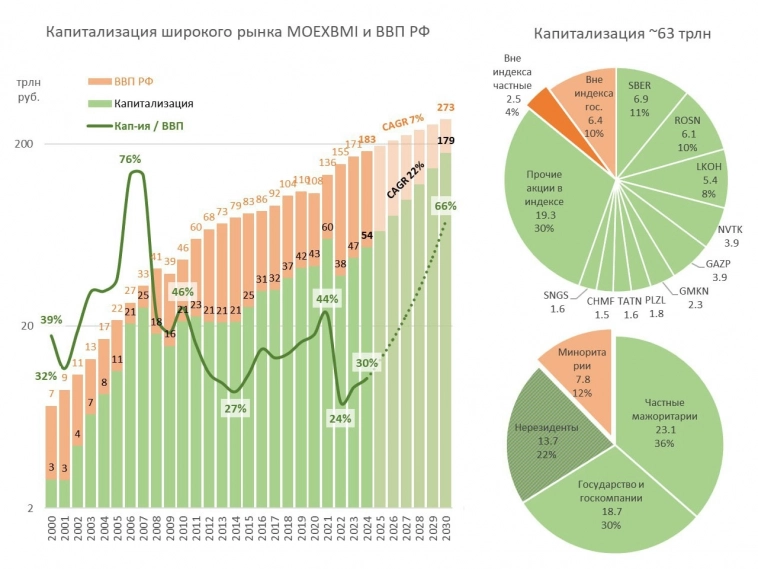

КАПИТАЛИЗАЦИЯ РЫНКА АКЦИЙ И ВВП.

- 09 апреля 2024, 09:15

- |

Цель увеличить капитализацию рынка в 2 раза относительно ВВП и достичь 66% к 2030 г. – амбициозна, но достижима. При росте ВВП на 7% в год номинально рост капитализации должен быть более 20% ежегодно.

Аналогичный путь капитализация проделала в 2001-2006 с 32% до 76% от ВВП на притоке средств нерезидентов. Сейчас для роста достаточно снижения оттока частного капитала в иностранные активы. Ситуация вроде располагает к этому.

При ключевой ставке 16% и доходности ОФЗ более 13% ставки дисконтирования и потенциальная доходность акций тоже должны превышать 20% в год. С учетом дивидендов в среднем 10% динамика индекса полной доходности рынка акций может превышать 30% в год. Правда, при условии, что на рынок не будет выхода новых компаний.

⚙️ Хотя IPO новых компаний за последние 5 лет 2019-2024 создали лишь 6% текущей капитализации рынка 3,5 из 63 трлн руб. Из первой волны до 2021 года выделяются ОЗОН (0,8 трлн), Fixprice, Совкомфлот (0,3), Самолет и HeadHunter (по 0,2). Из второй волны 2023 года – Совкомбанк (0,4 трлн), Позитив и ЮГК (0,2).

( Читать дальше )

Подбираем оптимальные рублевые корпоративные облигации

- 08 апреля 2024, 18:26

- |

Инвесторам зачастую требуется подобрать в портфель облигаций с простой структурой (с фиксированными ставками купонов и без амортизаций) сравнительно надежных эмитентов с сортировкой по срокам (дюрациям). Для этих целей в данном посте сделали такую подборку.

Представленные бумаги фильтровались следующим образом:

- Рейтинг эмитента: от BBB- и выше (если есть более 2 рейтингов, то берется наинизший);

- Дюрация: от 0,7 г.;

- Доходность: от 15,8% (не сильно ниже ключевой ставки ЦБ РФ в 16%);

- Сравнительно хорошая ликвидность;

- Амортизация: нет;

- Вид купона: фиксированный или переменный (до оферты);

- Call-опцион: нет (если только нет оферты);

- Для неквалифицированных инвесторов: да.

Исходя из данных критериев были составлены два списка отсортированные по рейтингам: 1) от A- и выше и 2) BBB- − BBB+.

( Читать дальше )

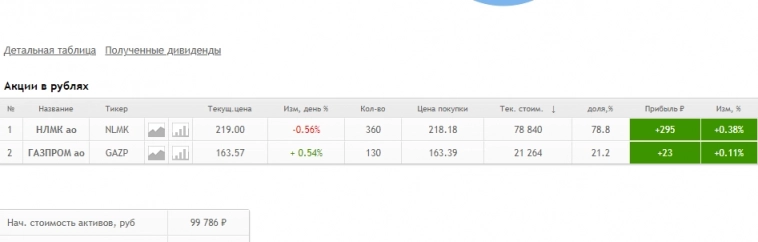

Собрал портфель акций для конкурса Смартлаба

- 06 апреля 2024, 16:18

- |

Решил распределить средства между двумя акциями и будут это Газпром и НЛМК

Газпром. Народное достояние. Сейчас идёт движуха и я верю, что рост продолжится. Еще начался процесс соединения Силы Сибири.

НЛМК. Я ожидаю скорое объявление дивидендов на примере Северстали где она уже порекомендовала выплатить 191,51 рублей на акцию в начале февраля этого года. а потом они выросли на 12 процентов. Считаю НЛМК способно на похожее или даже больше.

На Газпром отвожу 20% портфеля, а на НЛМК 80% портфеля.

Я создал портфель для контроля участия https://smart-lab.ru/q/portfolio/Sluhach/104201/

и ещё у меня осталось 214 рублей

#конкурспортфелей

Как заработать на бирже за счёт аналитиков

- 06 апреля 2024, 15:23

- |

Итак, что мы имеем. Отчёты компаний за 2023 год продолжают выходить и скоро появятся отчёты за 1 квартал 2024 года. Рынок вроде растёт, но произойти может всякое. Посему предлагаю конкурс.

Конкурс на Смартлабе

Победителю лично оплачу приз — 1 месяц аналитики от Мозговика.Количество призов зависит от количества участников:

- До 15 участников включительно — 1 приз (за первое место)

- До 30 участников включительно — 2 приза (по одному за 1 и 2 место)

- Свыше 31 участника включительно — 3 приза (по одному за 1, 2 и 3 место)

Условия конкурса

Конкурс делится на 3 этапа: 15, 16 и 17 неделя 2024 года( Читать дальше )

Наш генеральный директор и по совместительству Председатель совета Союза "Национальное Объединение ломбардов" дал расширенный комментарий по публикации в Коммерсанте

- 05 апреля 2024, 13:16

- |

Добрый день!

Также Алексей Лазутин дал подробные ответы на вопросы источнику:

С чем вы связываете рост числа новых игроков в реестре ломбардов? Это временный или долгосрочный тренд?

Начиная с 2014 года, количество юридических лиц ломбардов сократилось примерно с 8800 до 1890 на текущий момент. Небольшие изменения в количестве новых и исключаемых игроков ломбардного рынка, по нашим оценкам, связаны в бОльшей степени в «периодических технических изменениях» юридических лиц (такая практика есть у несетевого сегмента), а также частично в дроблении бизнеса сетевых участников и организации технических резервных компаний на случай реализации регуляторных рисков.

Чем сегмент привлекателен для новых игроков, учитывая его высокую зарегулированность? Какая доля из новых игроков имеет реальный шанс остаться и закрепиться на рынке?

По нашим оценкам, наоборот происходит консолидация рынка и выход небольших игроков часто в смежные сегменты, такие как комиссионные магазины. Прежде всего это связано с отсутствием у данного сегмента надзора со стороны Банка России.

( Читать дальше )

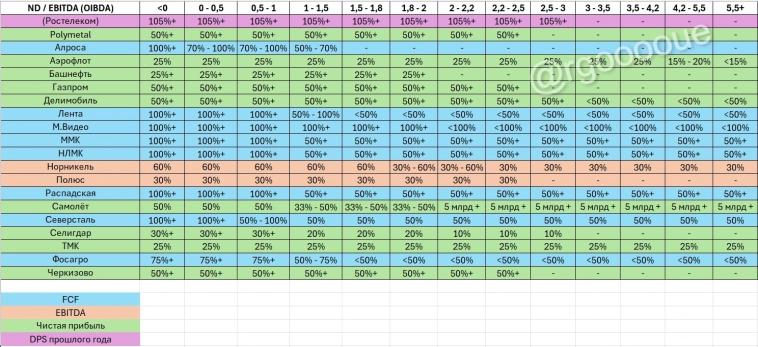

Таблица: Дивидендная политика компаний с привязкой к чистый долг / EBITDA

- 04 апреля 2024, 13:54

- |

В данной таблице столбцы соответствуют доле, выплачиваемой от дивидендной базы согласно дивидендной политике предприятия, при определённом уровне соотношения чистого долга к EBITDA. Дивидендной базой при этом выступают свободный денежный поток, EBITDA, чистая прибыль или прошлогодний дивиденд на одну акцию.

Компании сектора металла и добычи, в основном, привязывают дивидендную базу к FCF или EBITDA (как Норникель #GMKN и Полюс #PLZL). Дивидендная политика Ростелекома #RTKM предусматривает индексацию дивиденда на одну бумагу минимум на 5% ежегодно, если ND/EBITDA < 3. Дивидендная политика АЛРОСА #ALRS наиболее критично реагирует на долговую нагрузку.

Как поднять качество контента на смартлабе?

- 04 апреля 2024, 13:19

- |

Вопрос простой:

Как поднять качество контента на смартлабе?

Как сделать смартлаб еще более полезным для вас?

Какого контента по рынку вам тут не хватает?

Рынок бодряком.

- 04 апреля 2024, 12:23

- |

Российский рынок тоже наконец выбрался из боковика и приблизился к 3400 пунктам. Вероятно рост связан вот с такими новостями:

РОСТ ВВП РФ В ФЕВРАЛЕ УСКОРИЛСЯ ДО 7,7% С 4,6% В ЯНВАРЕ — МИНЭКОНОМРАЗВИТИЯ

Даже если вычесть лишний день в феврале, то все равно заметно, что российская экономика раскочегарилась на гособоронзаказе, импорт замещении и рекордных тратах бюджета. Правда при столь бурном росте экономики ЦБ вряд ли удастся достичь цели по инфляции, но цели можно и пересмотреть.

В целом все настолько оптимистично, что это даже вызывает опасения. Может это у меня паранойя развилась? Впрочем, я пока предпочту остаться умеренным пессимистом относительно рынка и продолжу придерживаться защитной стратегии. Говорил про это в недавнем подкасте в Тинькофф. Фундаментально интересных идей на рынке почти нет, а участвовать в пампах и разгонах это не мое.

( Читать дальше )

Моя зарплата купонами за март 2024. Рывок с ускорением

- 02 апреля 2024, 19:27

- |

Настало время подсчитать свою дивидендную (но на самом деле купонную) зарплату (или всё же пенсию?🤔) за третий месяц 2024 года. При позитивных результатах такого подсчета сохраняется мотивация инвестировать, торговать на бирже и наращивать свой «денежный ручеек» дальше.

Подпишитесь на мой телеграм, чтобы отслеживать мой путь к полностью пассивному доходу (ну или понаблюдать за тем, как я навернусь со всей дури и сойду с дистанции).

💰В этом посте честно делюсь итогами моего чисто пассивного дохода на российском фондовом рынке за март 2024 года.

Не хвастовства ради, а статистики для 😉

Немного о логике подсчетов:

💰Считаю купоны и дивиденды, поступившие на мои счета за календарный месяц — с первое по последнее число месяца включительно. Если, к примеру, официальный день выплаты по облигации пришёлся на 28 февраля, а брокер зачислил мне купон только 2 марта, то отношу этот купон уже к мартовской зарплате.

Таким часто грешит Тинькофф — купоны приходят на счет только спустя несколько дней после перечисления денег эмитентом в НРД.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал