SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Truevalue

КАПИТАЛИЗАЦИЯ РЫНКА АКЦИЙ И ВВП.

- 09 апреля 2024, 09:15

- |

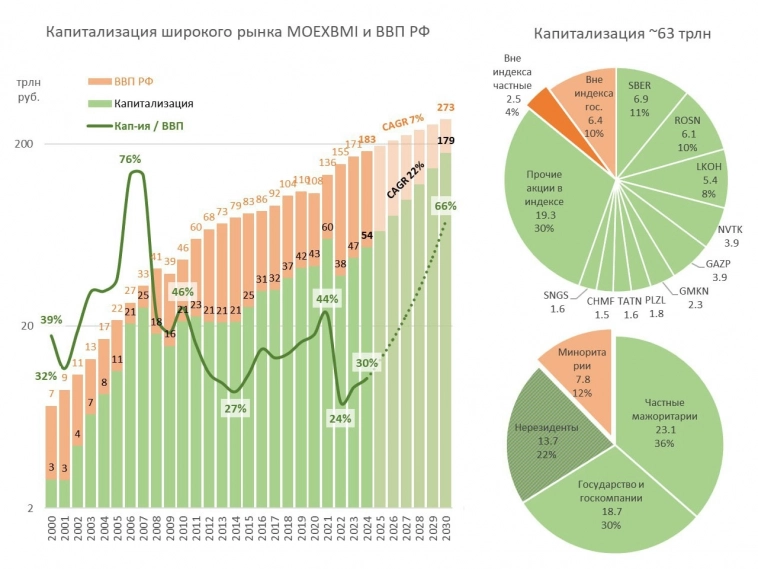

Цель увеличить капитализацию рынка в 2 раза относительно ВВП и достичь 66% к 2030 г. – амбициозна, но достижима. При росте ВВП на 7% в год номинально рост капитализации должен быть более 20% ежегодно.

Аналогичный путь капитализация проделала в 2001-2006 с 32% до 76% от ВВП на притоке средств нерезидентов. Сейчас для роста достаточно снижения оттока частного капитала в иностранные активы. Ситуация вроде располагает к этому.

При ключевой ставке 16% и доходности ОФЗ более 13% ставки дисконтирования и потенциальная доходность акций тоже должны превышать 20% в год. С учетом дивидендов в среднем 10% динамика индекса полной доходности рынка акций может превышать 30% в год. Правда, при условии, что на рынок не будет выхода новых компаний.

⚙️ Хотя IPO новых компаний за последние 5 лет 2019-2024 создали лишь 6% текущей капитализации рынка 3,5 из 63 трлн руб. Из первой волны до 2021 года выделяются ОЗОН (0,8 трлн), Fixprice, Совкомфлот (0,3), Самолет и HeadHunter (по 0,2). Из второй волны 2023 года – Совкомбанк (0,4 трлн), Позитив и ЮГК (0,2).

Много новых акций не попадает в индекс широкого рынка MOEXBMI, потому что размещают меньше 10% акций (минимум для включения в индекс). Так, нет в индексе Совкомбанка (0,4). Временно исключен из индексов Яндекс (1,4 трлн). Ещё ~10% капитализации заморожено в таких госкомпаниях, как Газпромнефть (3,6 трлн), Башнефть (0,5), Иркут (0,9), ОАК (0,8) и других с Free Float менее 5%.

📈 То есть капитализацию можно надуть, размещая по чуть-чуть и разгоняя стоимость при недостатке предложения. Пока спишем это на издержки первого этапа роста. Со временем будет и больше институциональных денег, и более справедливые оценки. А пока весь рынок торгуется достаточно дешево, а новые компании оценены с хорошим авансом на будущий рост.

Традиционно 50% капитализации рынка – нефтегазовый сектор, 18% – другие экспортеры, 17% – банки и финансовый сектор. Оставшиеся 15% - все другие компании, преимущественно IT и потребительский сектор. Вот именно они и должны расти опережающим темпом. Остальные сектора не могут наращивать свою долю в экономике. Им суждено выплачивать по максимуму дивиденды, которые пойдут в трансформацию и экономики, и структуры фондового рынка.

Количество денег в экономике при этом не так важно. Инвесторы выбирают распределение между разными классами активов, исходя из своих предпочтений, риска и ожидаемой доходности. От вложения средств в фондовый рынок объем денег в системе не меняется – меняется только относительная стоимость активов. Кроме случая, когда рынок выкупают банки, ЦБ или Правительство (но на такое QE даже не надеемся).

📉 Ограничением для роста будут акции нерезидентов – до 22% рынка или 14 трлн текущей капитализации (рассчитано из разницы между Free Float и доступным количеством акций w_factor). Нерезидентов рано или поздно выкупят с дисконтом, но пока они будут сдерживать рост капитализации и создавать отток капитала.

@truevalue

2.9К |

Читайте на SMART-LAB:

Первичный рынок ВДО в феврале 2026. 6,6 млрд р. при средневзвешенном купоне 23,2%. Рынок адаптировался к высоким ставкам

По сумме размещений января и февраля, 11,2 млрд р., начало 2026 года – лучшее для первичного рынка ВДО. В любом из предыдущих лет за...

06:33

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

теги блога Truevalue

- CNYRUB

- eurrub

- M2

- акции

- Астра

- Банк России

- банки

- брокеры

- бюджет

- бюджет 2024

- бюджет РФ

- бюджет РФ 2024

- бюджет РФ 2025

- бюджет РФ 2026

- Бюджетное правило

- ВВП России

- вклады

- внешняя торговля

- втб

- Газпром

- Госдолг России

- Госдолг РФ

- денежная масса

- денежная масса России

- денежно-кредитная политика

- депозиты

- дефицит бюджета

- дивиденды

- Долг США

- долл-рубль

- доллар

- доллар рубль

- доходы бюджета

- золото

- инвестиции в недвижимость

- инвестиционная идея

- инфляция

- инфляция в России

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- криптовалюта

- КСУ

- М2

- м2 денежный агрегат

- М2 РФ

- макроэкономика

- макроэкономика России

- Минфин

- ММТ

- Московская Биржа

- НДПИ на газ

- НДС

- нефть

- облигации

- отток капитала из России

- отчеты МСФО

- офз

- Платежный баланс РФ

- ПМЭФ-2024

- прогноз по акциям

- рост ставок

- рубль

- сальдо счета текущих операций

- Самолет

- сбербанк

- Сбережения

- СПб Биржа

- ставка ЦБ

- статистика

- сургутнефтегаз

- торговые роботы

- торговый баланс России

- трейдинг

- ФНБ

- форекс

- ЦБ

- ЦБ РФ

- Центральный банк

- экономика

- экономика России

- эмбарго

- Яндекс

еще бы