Блог им. Truevalue |О распределении и концентрации доходов и активов.

- 29 марта 2024, 09:37

- |

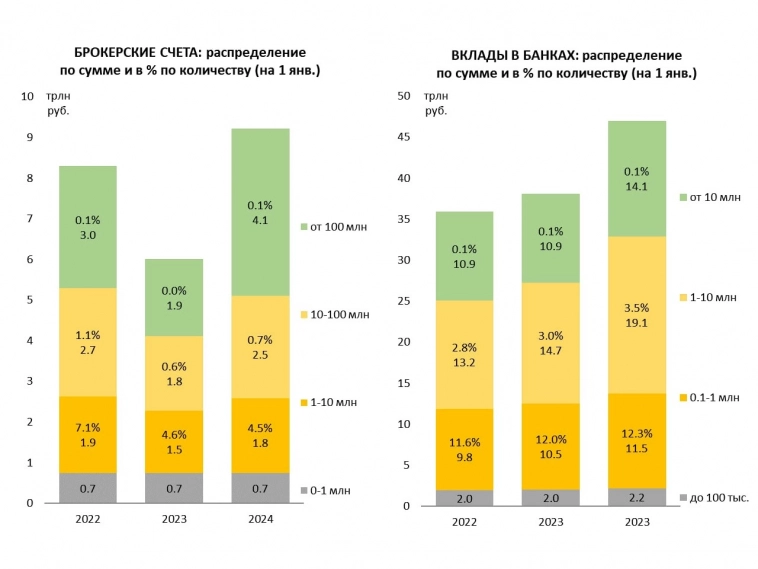

Банк России в обзоре брокеров представил распределение активов по брокерским счетам. Всего на конец 2023 было 39 млн счетов, но только 13,6 млн ненулевые и 4,6 млн с активами больше 10 тыс. руб.

Общая сумма на счетах физлиц упала с 8,3 до 6,0 трлн в 2022 и выросла до 9,2 трлн руб. в 2023. ЦБ не приводит структуру активов отдельно по физикам, но известно, что у них основная часть в акциях. А почти весь приток идет пока в облигации — 0,9 из 1 трлн всего притока за 2023 пришло в облигации резидентов, включая ОФЗ, и паи (в основном, в денежные фонды).

У юрлиц динамика схожая, но активов больше — 13 трлн (в акциях, скорее всего, немного). Всего доля российских акций на брокерских счетах 31% или 6,8 трлн.

Концентрации активов, конечно, впечатляет. Я консолидировал данные от ЦБ по брокерским счетам, от АСВ по депозитам и от Росстата по зарплатам:

📈 Брокерские счета ненулевые на 01.01.2024 (ЦБ)

0.1% (9 тыс.) с остатками >100 млн руб. владеют 45% средств

0.7% (90 тыс.) с остатками 10-100 млн руб. владеют 27% средств

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

Блог им. Truevalue |Кривая ОФЗ и модель от ключевой ставки.

- 03 декабря 2023, 18:27

- |

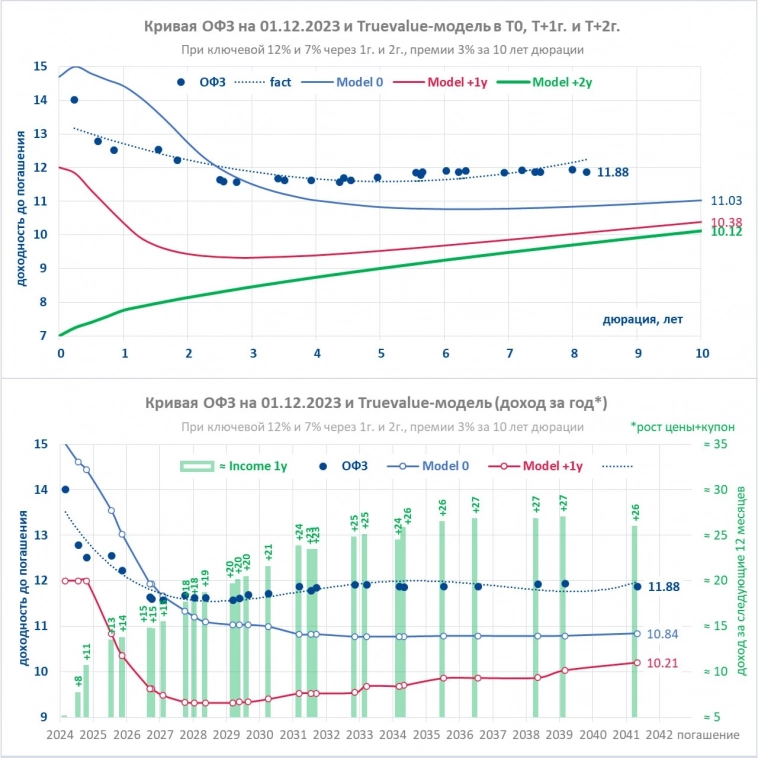

Ставку повысили с 13% до 15%, а кривая ОФЗ от 3х лет опустилась с 12.5% до 11.5-12%. Доход по длинным ОФЗ превысил 5% за месяц (см. индекс RUGBITR10Y).

Одновременно Минфин в ноябре занял рекордную с 2021 сумму в длинных ОФЗ-ПД – выручка 262 млрд руб. Пока многие ждут падения цен, крупные банки выкупают все аукционы ОФЗ даже без премии ко вторичному рынку.

Одна из причин – в потенциальной доходности ОФЗ. Как её можно оценить:

⁉️ Текущая форма кривой ОФЗ предполагает, что ключевая ставка в течение года снизится сразу до 10% и останется там надолго (см. график в комментарии). При этом длинные ОФЗ будет торговаться с небольшой премией 1-1.5% к ключевой, как раньше. Вариант не очень реалистичный: Минфин зачем-то готов занимать на 10-18 лет с премией 5% к нейтральной ставке 6-7%, а доходности пяти ближних к погашению ОФЗ могут быть занижены.

🟢 Моя оценка (модель Truevalue) основана на прогнозной траектории ключевой ставки. Использую прогноз Банка России ближе к верхней границе базового сценария: снижение ключевой до 12% через год и до 7% через 2 года. Для расчета формы кривой учитывается премия за риск до 3% по длинным ОФЗ. Премия растет в зависимости от дюрации: 1% за 2 года, 2% за 5 лет, 3% за 10 лет…

( Читать дальше )

Блог им. Truevalue |Банк России задним числом скорректировал несколько цифр на 1 января

- 06 марта 2023, 10:21

- |

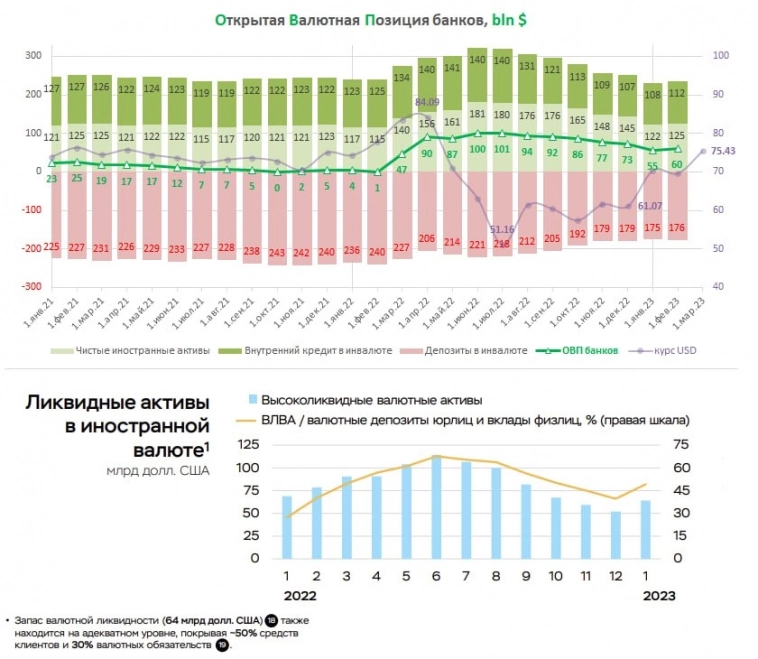

Банк России задним числом скорректировал несколько цифр на 1 января в обзоре кредитных организаций.

📉 Уменьшены на ~0.6 трлнЧистые Иностранные Активы и прочие статьи (капитал). ЧИА снизились с 9.2 до 8.6 трлн руб. Возможно это убыток одного банка с ожидаемой допэмиссией!? Но не суть.

📊 ЧИА я использую для расчета ОВП банков. Она снизилась в декабре больше — c $73 до $55 млрд, а не до $64. Но в январе снова видим рост ОВП, как минимум, на $5 млрд до $60:

ОВП 60(+5) = ЧИА 125(+3) + валютные кредиты 112(+3) — валютные депозиты 176 (+1)

Банки могут покупать валюту под импортные госзакупки, на которые выделены значительные средства в начале года (см. инсайд 2)

✅ В обзоре о развитии банковского сектора ЦБ подтвердил, что у банков выросла валютная ликвидность в январе до $64 млрд (+$12 по графику). Валютные депозиты в M2X лишь +$1. Где остальное — неужели государство!?

Так что бюджетное правило с $2 млрд продаж валюты в месяц — капля в море скрытых операций госбюджета и банков.

@truevalue

Блог им. Truevalue |КТО ЗАРАБОТАЛ НА БАНКОВСКИХ УБЫТКАХ 2022

- 05 декабря 2022, 13:02

- |

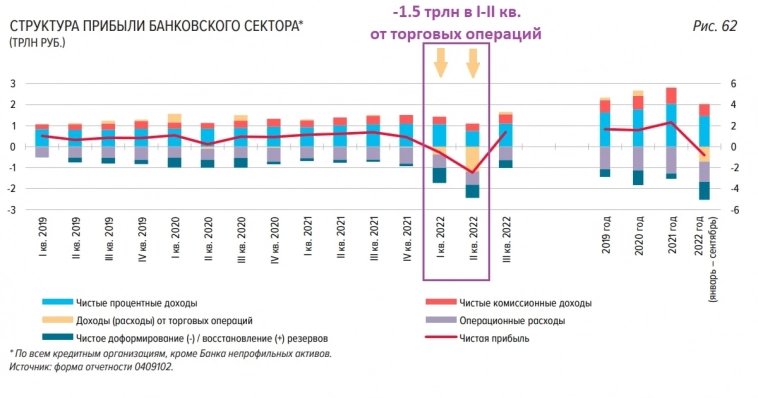

Обзор финансовой стабильности за II-III кв. 2022 пролил свет на ситуацию в банках. Зацепила одна фраза в обзоре:

💬 Поскольку в период волатильности весной 2022 г. *банки существенно нарастили валютные ликвидные активы для компенсации ожидаемого оттока валютных средств вкладчиков*, а возможности по хеджированию валютного риска отсутствовали из-за сворачивания рынка ПФИ, большинство кредитных организаций по итогам анализируемого периода сформировали чистую *длинную ОВП (23,2 млрд долл. США* в целом по банковскому сектору). В связи с этим укрепление рубля обусловило отрицательный финансовый результат кредитных организаций, связанный с валютной переоценкой

💬 И слова К. Юдаевой: значительная часть убытков, понесенных банками в первом полугодии, была обусловлена именно реализацией валютного риска.

Что не так:

1️⃣ $23 млрд открытой валютной позиции никак не могли привезти к убытку в 1.5 трлн руб. от торговых операций за I-II кв. Банки в истории не получали значимых прибылей или убытков от таких операций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс