Избранное трейдера Don Reeves

Субботнее ниочём или моя философия трейдинга

- 02 ноября 2024, 12:08

- |

2. Жить с рынка, зарабатывая на торговле — чушь для неофитов, чем раньше человек признается себе в этом, тем проще будет в дальнейшем. Такое возможно только в том случае, если вы уже накосили денег в другом месте и можете до старости позволить себе на эти деньги жить и потихоньку про**бывать остальное на ФР. В противном случае трейдинг никогда не доставит вам удовольствие и вы всё время будете на измене смотреть в завтрашний день.

3. Трейдинг — как спорт: он позволяет держать нервную систему в тонусе, создавать новые нейронные связи в мозгу (если вы делаете выводы из своих ошибок, конечно), оттачивать критическое мышление и успешно бороться с когнитивными искажениями, портящими жизнь человеку не только в торговле. Деменция и прочие прелести старости трейдеру точно не грозят, особенно если он старается прогрессировать, как трейдер. Лучшего спорта для мозга, чем трейдинг, надо ещё поискать. Но удовольствие это дорогое, для большинства. Многим лучше просто кроссворды разгадывать или на танцы записаться — тоже мозг тренирует неплохо.

( Читать дальше )

- комментировать

- 8.8К | ★58

- Комментарии ( 155 )

Покупки ВЭБа на средства ФНБ в 2008-м. Как это было

- 01 марта 2022, 16:51

- |

Решение о выделении 800+ млрд. рублей на поддержание ликвидности финансового сектора, санацию банков и покупку акций российских компаний (175 млрд. из этих 800+) было принято в конце сентября-начале октября. Я узнал о нем по прилету из Италии, так как пользоваться в Италии мобильным интернетом по российским сим-картам было все-таки дороговато, а в англоязычных каналах, транслируемых по ТВ в гостиницах, об этом не говорили.

На «раскачку» ВЭБу потребовалось 2-3 недели (больше 2-х, но меньше 3-х). Дальше дело происходило так. С 10 до 11 рынок отыгрывал вчерашнюю динамику сиплого. Вверх или вниз – это по ситуации. В 11:00-11:01 большим бидом сносились 5-10 первых оферов и бид зависал «в стакане». Ему «вливали», но он стоял, как «стойкий оловянный солдатик». Когда рынок понимал тщетность попыток пробить «неубиваемый» бид, цены уходили выше. И через некоторое время торговли без видимости этого бида в первых 10-ти бидов-оферов, большой бид снова появлялся в «стакане» на 1-2 месте. Дальше повторялось то, что было при первом появлении бида в 11:00-11:01. В 17:00 выяснялось, что в «стакане» бида нет и рынок валился, если валились штаты или оставался на месте в противном случае.

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 89 )

🛢Нефтегазовый сектор | Главный плюс Газпрома | Что делать с Мосбиржей и Юнипро

- 10 января 2022, 16:18

- |

Сегодня разберем ситуацию в нефтегазовом секторе, почему нефть в среднесрочной перспективе имеет все шансы на рост. Поговорим о том, какая идея есть в Газпроме и на сколько он интересен для инвестирования. Также затронем Мосбиржу и Юнипро, остались ли драйверы в этих идеях.

( Читать дальше )

Форма W-8BEN и 3 НДФЛ

- 06 октября 2021, 18:49

- |

в США с прибыли от американских акций,

необходимо заполнить форму W-8BEN

Отчет в налоговую подается раз в год.

То есть вы открыли счет в 2020, а налог платим в 2021.

Американские акции и биржа СПб.

Чтобы не платить налог 30% (дивиденды) в США с прибыли от американских акций, необходимо заполнить форму W-8BEN

Между Россией и США заключено межправительственное соглашение, из которого следует, что, если Вы живете в России и получаете какой-либо доход в США, то налоги платить Вы должны самостоятельно в России, а Ваше взаимоотношение с Налоговой службой США (Internal Revenue Service), ограничивается заполнением формы W-8BEN. Полное название документа – Certificate of Foreign Status of Beneficial Owner or United States Tax Withholding.

Подробно про эту форму писал в этом посте. Как ее сделать и подписать.

smart-lab.ru/blog/670746.php

Приготовил для вас пример. Прислали бухгалтера.

( Читать дальше )

Как телеграм-боты помогают инвестору. Обзор полезных и бесплатных ботов.

- 13 сентября 2021, 10:13

- |

Как-то незаметно Телеграм стал одним из основных источников информации для инвесторов, по крайней мере на пространстве СНГ.

Но не одними телеграм-каналами силен этот мессенджер. Одной из ключевой фишек Телеграма всегда были боты, коих существует великое множество. Но что странно, для инвесторов мне удалось найти буквально несколько полезных. Буду рад, если в комментариях вы укажите ссылки на боты, которыми пользуетесь сами.

Ниже мой топ бесплатных и полезных телеграм-ботов.

Для любителей дивидендов

Я сам обожаю дивидендную стратегию инвестирования. Один из моих портфелей полностью ориентирован на получение и реинвестирование дивидендов. Для отслеживания дивидендных историй очень удобен бот https://t.me/DividendsBroBot. У бота множество настроек, что позволяет максимально гибко его настроить. Удобная фишка – уведомление о дивидендных отсечках в текущем месяце. Бот поддерживает работу как с иностранными акциями, так и с российскими эмитентами. В общем must have штука!

( Читать дальше )

БПИФы и ETFы на Золото и Серебро на Мосбирже.

- 03 сентября 2021, 14:56

- |

Эмитент

ВТБ Капитал — я купил на 10% от портфеля.

https://rusetfs.com/etf/RU000A101NZ2

Тинькофф

https://rusetfs.com/etf/RU000A101X50

FinEx

https://rusetfs.com/etf/IE00B8XB7377

Серебро

( Читать дальше )

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

- 14 мая 2021, 13:38

- |

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

DIVD ETF — биржевой фонд, нацеленный на следование индексу “ДОХОДЪ Индекс дивидендных акций РФ" (IRDIVTR), для пассивных инвестиций в качественные дивидендные акции российских компаний.

Преимущества для инвесторов

- Следование дивидендному индексу IRDIVTR. Целью фонда является следование индексу «ДОХОДЪ Индекс дивидендных акций РФ (полной доходности)» — IRDIVTR, рассчитываемый Московской биржей. В индекс включаются 50% лучших акций по сумме факторов «Дивидендная доходность», «Стабильность дивидендов» и «Качество эмитента».

- Потенциально более высокая долгосрочная доходность, чем у широкого рынка акций. Благодаря более высоким дивидендным выплатам, их стабильности и качеству бизнес-моделей компаний, акции которых входят в индекс, потенциально он может показывать лучшее соотношение риска и доходности по сравнению с широким рынком. Среднегодовая доходность индекса IRDIVTR с марта 2007 по март 2021 года составляет 15.23% против 9.52% у широкого рынка акций (включая дивиденды).

- Экономия на налогах и затратах. Фонд не платит налог с дивидендов и поэтому может реинвестировать полные суммы выплат для ускорения роста капитала. Налог для пайщиков откладывается до продажи паев. Его можно снизить или полностью избежать, используя ИИС или удерживая паи более трех лет. Этот фонд предлагает один из самых низких уровней комиссий на рынке.

( Читать дальше )

Почему мы следим за доходностями Treasuries?

- 03 марта 2021, 10:29

- |

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 8 )

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

- комментировать

- 14.5К |

- Комментарии ( 47 )

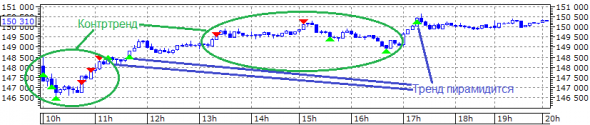

О тренде и контртренде

- 14 января 2021, 20:20

- |

Вот что значит «безыдейный» рынок.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал