Избранное трейдера dimaz07

Постоянный стабильный доход

- 03 февраля 2018, 11:07

- |

Всем привет!

За эту неделю доход по счету вырос на +1.06%. Как и писал прошлый раз теперь продаю опционы чуть подальше, волатильность на рынке не уменьшается поэтому и риски нужно отодвигать. Благо с повышением волатильности и опционы становятся дороже, поэтому доходность от этого не должна страдать. Стараюсь поддерживать некий баланс риск/доходность, поэтому не жадничаю, продаю свою «норму», контролирую риски. По факту можно отметить, что фьючерс РТС торгуется в боковике 130000-127000, с расширением его сверху до 132000. Куда произойдет выход из этой консолидации время покажет, но факт, что направленное движение приостановилось(высадили подавляющее большинство шортистов, с железными яйцами, кто застрял в предыдущей большой проторговке). Сейчас происходит новый набор в группу желающих прокатиться с ветерком.

Удачной торговли, прибыльных сделок!

- комментировать

- 75 | ★6

- Комментарии ( 29 )

Вам не нравятся опционы? Вы просто не умеете их готовить!

- 02 февраля 2018, 17:11

- |

По мотивам вот этого поста решил создать отдельный топик.

Рекомендуется к прочтению, т.к мой пост является его (антиподом, что-ли?)

https://smart-lab.ru/blog/449249.php#comments

Прошу поддержать, ибо цель преследую «богоугодную»: продвижение опционов в несознательные массы. Не корысти ради, а пользы для.

На деньги, необходимые для покупки фьючерса, вы можете купить несколько опционов. Если вам удалось правильно войти и выждать свою прибыль, то заработаете в разы больше, чем фьючерсом. За счет количества опционов и их уникального свойства нелинейности, когда прибыль растет с ускорением. Дальше вы можете зафиксировать часть прибыли несколькими способами: продать часть опционов, перевести в спред, перейти в другой страйк. Т.е. зафиксировать ту сверхприбыль, которую вы ни за что не получили бы, оперируя фьючерсом. А можете этого не делать. В любом случае можете дальше наблюдать, как поведет себя цена. И ваша прибыль не сдуется резко после отката, опять же благодаря нелинейности опционов, когда убыток растет с замедлением. Тем более, если вы уже пофиксили сверхприбыль. А если не пофиксили, то вы потеряете сверхприбыль, но не потому, что опционы плохие, а благодаря своей жадности.

( Читать дальше )

Брать на всю котлету и фиксировать или дозакупаться и наращивать?

- 30 января 2018, 15:00

- |

1. Открывать позу сразу на всю котлету и по мере движения цены в твою сторону, частями фиксировать прибыль, превращая стоп в БУ, и закрывать остаток по тэйку.

2. Или открывать позу на 1 лот и по мере движения добирать, наращивать, подтаскивая стоп к уровню предыдущей позиции ?

И наверху закрывать сразу все по тейку(или лимиткой, не важно)

А как вы поступаете? Научите правильно курить бамбук !!!

Интрадей движок на lua, за выходные

- 29 января 2018, 10:23

- |

+После тестов стабильности, пришел к вывожу что S# не стабилен!

Развиваю конечно и эту ветку...

Но.Решил переписать движки с Qpile на Lua. Который стабильней в разы. Собственным опытом.

Движок интрадей — скальпер.

( Читать дальше )

В помощь новичкам. Читайте Романа Андреева. Реально помогает.

- 29 января 2018, 09:52

- |

Опционы для Гениев (Покупка/Продажа волатилности)

- 28 января 2018, 14:58

- |

Я немного задержался с топиком.

Пока мы далеко не убежали от стреддла, давайте поймем, что такое покупка/продажа волатильности. Здесь есть тонкости. О которых я писал в предыдущем топике. https://smart-lab.ru/blog/432731.php . Начнем с того как мы измеряем эту волатильность. HV или историческая волатильность измеряется как среднеквадратичное. Тут как все гениальное, а мы тут Гении, просто. Берется свеча, возводится в квадрат и извлекается квадратный корень. Ну и из 20 или из 100 таких значений получается среднее. Все эти квадраты нужны, что бы получить положительное число. Так как цена может пойти как в плюс так и в минус мы просто получаем модуль числа, что бы оперировать только положительными числами. Так что пусть эти преобразования вас не пугают. Усредняем мы тоже по привычки. Мы же через машки, среднюю цену БА, тоже усредняем. Таким образом, мы получаем некоторый прогноз. Допустим, что мы будем рассматривать только одну свечу, без усреднения.

За одну неделю цена проходит 5п. при цене 100. Понятно, что это пять процентов. Если делать еще точнее, то надо вспомнить про логарифм. Цена была 100 а стала 105. ln(105/100) или по правилам логарифмов ln(105)-ln(100). Это 4,88%. Отсюда название логнормального распределения. В общем, это одно и то же если вы не торгуете миллиардами лотов. Просто логарифм учитывает, что действия происходят в течении недели. Но не это главное.

( Читать дальше )

Скальпинг по стакану и поводырям

- 27 января 2018, 18:49

- |

Качалка исторических данных (для сервера Финам истории котировок) подобие CognitumUpdater, подскажите?

- 27 января 2018, 16:42

- |

Выдержки из главы моей книги для Василия и Ванюты)

- 26 января 2018, 12:03

- |

Единственное что вселяет надежду, это купленный Мурманск:

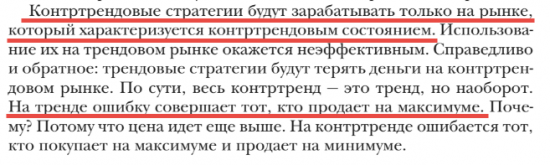

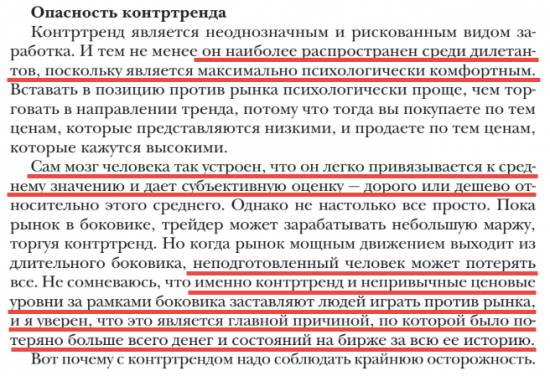

Думаю, что этой болезнью (беспричинно шортить хай и покупать лой) страдает не только Василий, думаю, что тема эта очень актуальна. И поскольку Василию читать скорее всего некогда, хочу для него привести несколько абзацев главы 7.3.2 моей книги.

***

***

***

Здесь я хочу подчеркнуть, что сама природа рынка акций и результаты бэктеста делают последовательную контртрендовую торговлю на дневных таймфреймах акций априори убыточной.

***

Прежде чем чето торговать, не мешает и подумать немного вначале, поисследовать:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал