SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера dimaz07

Индикатор ADX

- 22 декабря 2011, 23:59

- |

Перевод статьи Чака Лебо:

Более двадцати лет я использую в торговле на фондовых рынках индикатор ADX (Averaged Directional Index) – Индекс Среднего Направления Движения. Этот индикатор разработан У.Уилдером, и известен также как индикатор DMI (Directional Movement Indicator) – Индикатор Направления Движения. Все это время я читал лекции по ADX и многократно писал о нем в своих трудах о фондовых рынках. Я надеюсь, что моя публичная любовь к этому индикатору повлияла на его все более возрастающую популярность среди специалистов и трейдеров. Несмотря на это, я по-прежнему вижу доказательства того, что ADX отнюдь не всегда правильно понимается и зачастую используется некорректно. В этой небольшой статье я хочу рассказать о самом распространенном заблуждении об этом индикаторе и разъяснить, как правильно интерпретировать ту важную информацию, которую дает трейдерам этот, возможно, самый ценный инструмент технического анализа.

Как вы наверняка уже знаете, ADX – это индикатор, который служит для измерения силы тренда. Но для того, чтобы он служил максимально эффективно, нужно правильно его понимать. К сожалению, разработчик индикатора У.Уилдер изначально виновен в том, что трейдеры неправильно толкуют его гениальное изобретение, полагая, что уровень ADX – это главное, на что следует обращать внимание, используя его в торговых стратегиях. Если вы знакомы с книгой Уилдера «Новые концепции технического анализа», в которой впервые были изложены принципы индикаторов ADX/DMI, я задам вам вопрос: «Какой из двух показателей уровня ADX лучше определяет силу тренда рынка, 20 или 30?»

( Читать дальше )

Более двадцати лет я использую в торговле на фондовых рынках индикатор ADX (Averaged Directional Index) – Индекс Среднего Направления Движения. Этот индикатор разработан У.Уилдером, и известен также как индикатор DMI (Directional Movement Indicator) – Индикатор Направления Движения. Все это время я читал лекции по ADX и многократно писал о нем в своих трудах о фондовых рынках. Я надеюсь, что моя публичная любовь к этому индикатору повлияла на его все более возрастающую популярность среди специалистов и трейдеров. Несмотря на это, я по-прежнему вижу доказательства того, что ADX отнюдь не всегда правильно понимается и зачастую используется некорректно. В этой небольшой статье я хочу рассказать о самом распространенном заблуждении об этом индикаторе и разъяснить, как правильно интерпретировать ту важную информацию, которую дает трейдерам этот, возможно, самый ценный инструмент технического анализа.

Как вы наверняка уже знаете, ADX – это индикатор, который служит для измерения силы тренда. Но для того, чтобы он служил максимально эффективно, нужно правильно его понимать. К сожалению, разработчик индикатора У.Уилдер изначально виновен в том, что трейдеры неправильно толкуют его гениальное изобретение, полагая, что уровень ADX – это главное, на что следует обращать внимание, используя его в торговых стратегиях. Если вы знакомы с книгой Уилдера «Новые концепции технического анализа», в которой впервые были изложены принципы индикаторов ADX/DMI, я задам вам вопрос: «Какой из двух показателей уровня ADX лучше определяет силу тренда рынка, 20 или 30?»

( Читать дальше )

- комментировать

- 4К | ★76

- Комментарии ( 19 )

Истинные уровни поддержки и сопротивления, тесты и пробои

- 22 декабря 2011, 21:40

- |

Известный экономист Адам Смит несколько сотен лет назад предположил, что, когда предложение превышает спрос, цены снижаются, и наоборот. Известный физик Исаак Ньютон в своих трех законах движения указал, что объект останется в движении, пока не встретится с равной или большей силой. Эти два простых, но блистательных принципа выдержали испытание временем и непосредственно отвечают за движение цены на рынках, где мы сегодня торгуем. Я не сомневаюсь, что оба эти великих чловека стали бы превосходными трейдерами.

Перейдем к делу, целью этой статьи является то, что обычный технический анализ называет поддержкой (спрос) и сопротивлением (предложение). Мы пойдем дальше и узнаем, что такое на самом деле поддержка и сопротивление, как мы можем их идентифицировать и количественно выявить на ценовом графике, а также как их использзовать для принятия объективных, прибыльных торговых и инвестиционных решений. Торговыми примерами, используемыми в этой статье, являются реальные сделки, исполненные нашей фирмой управления капиталом.

( Читать дальше )

Перейдем к делу, целью этой статьи является то, что обычный технический анализ называет поддержкой (спрос) и сопротивлением (предложение). Мы пойдем дальше и узнаем, что такое на самом деле поддержка и сопротивление, как мы можем их идентифицировать и количественно выявить на ценовом графике, а также как их использзовать для принятия объективных, прибыльных торговых и инвестиционных решений. Торговыми примерами, используемыми в этой статье, являются реальные сделки, исполненные нашей фирмой управления капиталом.

( Читать дальше )

Стратегия с соотношением потенциальной прибыли и убытка 1 к 17.

- 22 декабря 2011, 21:37

- |

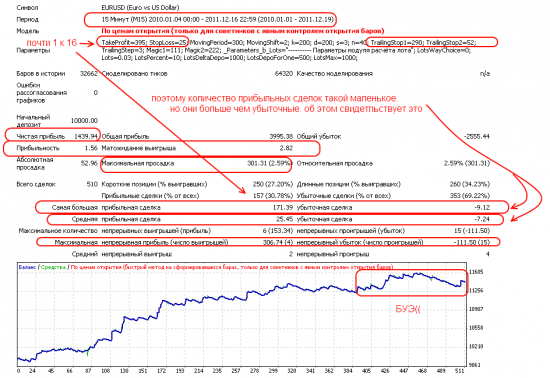

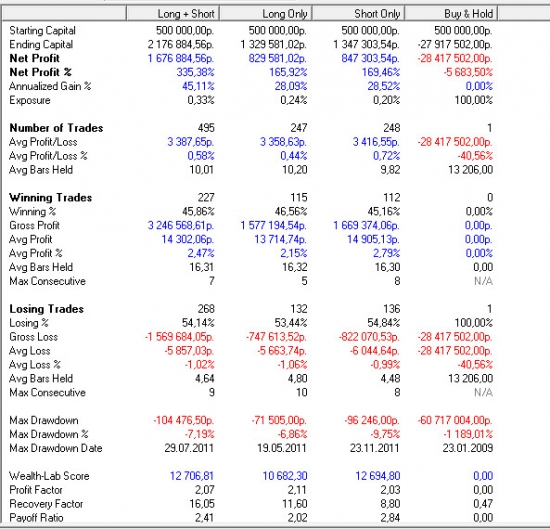

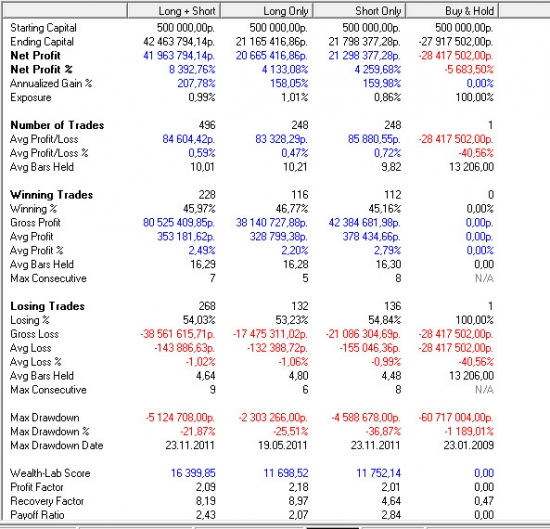

В общем робот был написан месяц назад, и сейчас проходит опрабацию на демо счет.

Здесь стейт оптимизированного робота, но не лучший из вариантов оптимизации. а наиболее приемлемый по бектесту.

Лот здесь фиксированный — 0,03. при счете в 10к. Хотя на самом деле прикручен мудреный ММ.

ПОэтому такая маленькая цифра за 2 года — менее 2к приыбли.

в реале если включить ММ, то при максимальной просадке в 15%, советник показывает 4-х кратное прирощение капитала.

Все вводные есть на картинке сверху, красным помечены наиболее интересные показатели.

Также прилагаю картинку входов и выходов. брал случайно, не выбирал красивый или не красивый момент.

Здесь стейт оптимизированного робота, но не лучший из вариантов оптимизации. а наиболее приемлемый по бектесту.

Лот здесь фиксированный — 0,03. при счете в 10к. Хотя на самом деле прикручен мудреный ММ.

ПОэтому такая маленькая цифра за 2 года — менее 2к приыбли.

в реале если включить ММ, то при максимальной просадке в 15%, советник показывает 4-х кратное прирощение капитала.

Все вводные есть на картинке сверху, красным помечены наиболее интересные показатели.

Также прилагаю картинку входов и выходов. брал случайно, не выбирал красивый или не красивый момент.

Алгоритм. Запуск завтра.

- 22 декабря 2011, 21:04

- |

Начало мук творчества здесь:

http://smart-lab.ru/blog/20876.php

http://smart-lab.ru/blog/21631.php

http://smart-lab.ru/blog/21980.php

http://smart-lab.ru/blog/22509.php

Теперь можно сказать, что Алгоритм готов к испытанию в реале. От чего отказался и что в ходе тестов себя не оправдало?

Прежде всего, не работают хитрые модели выхода из сделки.

Результат на более длительном периоде тестирования всегда один и тот же: режет прибыль раньше времени и создает большое количество сделок, что при проскальзывании 30-40п на 10-15 сделках интрадей подрезает прибыль.

Тогда что работает? Теперь выход из позиции осуществляется только по стопу. Сам стоп регулярно подтягивается. Сейчас смотрю как лучше: подтяжка через 500п профита или через 300п. Т.е. стандартный стоп 500п при движении цены на 300п в сторону сделки уже будет на – 200п от входа и т.д. Проверяю стоит ли делать разные промежутки для подтяжки стопа в зависимости от направления позиции: тренд или контртренд. Пока разница не значительная и скорее всего оставлю 300п.

( Читать дальше )

http://smart-lab.ru/blog/20876.php

http://smart-lab.ru/blog/21631.php

http://smart-lab.ru/blog/21980.php

http://smart-lab.ru/blog/22509.php

Теперь можно сказать, что Алгоритм готов к испытанию в реале. От чего отказался и что в ходе тестов себя не оправдало?

Прежде всего, не работают хитрые модели выхода из сделки.

Результат на более длительном периоде тестирования всегда один и тот же: режет прибыль раньше времени и создает большое количество сделок, что при проскальзывании 30-40п на 10-15 сделках интрадей подрезает прибыль.

Тогда что работает? Теперь выход из позиции осуществляется только по стопу. Сам стоп регулярно подтягивается. Сейчас смотрю как лучше: подтяжка через 500п профита или через 300п. Т.е. стандартный стоп 500п при движении цены на 300п в сторону сделки уже будет на – 200п от входа и т.д. Проверяю стоит ли делать разные промежутки для подтяжки стопа в зависимости от направления позиции: тренд или контртренд. Пока разница не значительная и скорее всего оставлю 300п.

( Читать дальше )

Ценная подборка №33. К вопросу об уровнях. Часть вторая

- 22 декабря 2011, 19:55

- |

Современная западная экономическая теория и теория финансов, как ее часть, держится на понятии равновесия, которое понимается как точка баланса между интересами различных групп экономических агентов, действующих на рынке. В случае цен на рынке товаров и услуг равновесной оказывается такая цена, при которой уравниваются спрос и предложение и в практической экономике достаточно много разработанных методов определения таких цен на реальных рынках. Казалось бы, финансовые рынки, как частный случай рынков вообще, тоже должен управляться данным механизмом. Однако, две, предъявляемые в теории финансов парадигмы равновесия, оказываются довольно зыбкими.

Первая – это, естественно, т.н. «справедливая цена» акций, вычисляемая из фундаментальных показателей (в первую очередь, потока будущих платежей). Если все вычисляют эту цену одинаково, то она и является равновесием, которое должно устанавливаться на рынке после появления новых фундаментальных данных. На практике же, оказывается, что различия в методах вычисления и конкретных параметрах (например, стоимости денег, или прогнозах потоков платежей) приводят к тому, что оценки, приводимых разными, безусловно, авторитетными аналитиками, могут отличаться в два раза. Впрочем, это было вполне приемлемо с точки зрения соответствия теории наблюдениям, если бы реальная цена большую часть времени проводила бы в коридоре, обозначенном аналитиками и/или колебалась возле консенсуса. В реальности мы видим совсем иное поведение – цена практически всегда находится очень далеко от консенус-прогноза и очень часто даже не попадает в коридор, определяемых фундаментальными оценками. Более того, внимательный анализ показывает, что примерно в половине случаев изменение фундаментальных прогнозов происходит после резких изменений цены (а не наоборот, как должно быть согласно теории).

( Читать дальше )

Первая – это, естественно, т.н. «справедливая цена» акций, вычисляемая из фундаментальных показателей (в первую очередь, потока будущих платежей). Если все вычисляют эту цену одинаково, то она и является равновесием, которое должно устанавливаться на рынке после появления новых фундаментальных данных. На практике же, оказывается, что различия в методах вычисления и конкретных параметрах (например, стоимости денег, или прогнозах потоков платежей) приводят к тому, что оценки, приводимых разными, безусловно, авторитетными аналитиками, могут отличаться в два раза. Впрочем, это было вполне приемлемо с точки зрения соответствия теории наблюдениям, если бы реальная цена большую часть времени проводила бы в коридоре, обозначенном аналитиками и/или колебалась возле консенсуса. В реальности мы видим совсем иное поведение – цена практически всегда находится очень далеко от консенус-прогноза и очень часто даже не попадает в коридор, определяемых фундаментальными оценками. Более того, внимательный анализ показывает, что примерно в половине случаев изменение фундаментальных прогнозов происходит после резких изменений цены (а не наоборот, как должно быть согласно теории).

( Читать дальше )

Как вы торгуете пробой (ну и про кукла конечно)

- 22 декабря 2011, 17:08

- |

Один из форумян возглавил очередной трэд посвященный куклу. Далее естессно последовал высокоинтеллектуальный «срач кирпичами» на тему существования кукла или его не существования.

По большому счету, кукл это как знаменитый суслик, которого не видит никто, но он есть. Если кому-то интересно мое мнение (не важно с каким подтекстом), то лично я верю в кукла на Найсе. Кукла на нюське зовут Майкл и он «в ответе» за акции ДжиЭма, так же его зовут Джон и он «пасет» Сити и в нагрузку ему дали комсомольское задание поглядывать за парой банчьков поменьше. Их фоты можно видеть во всех репортажах, в заголовках которых есть что-то типа «Крах на бирже», «Котировки упали на 2%», «СЕО из компании XYZ назвал конкурентов «полными пи… ми в плохом смысле слова. Аналитики из инвест банка Меррил Глинч считают, что это приведет к понижению котировок акции».

Ну вот как только наш Джон видит «мнение аналитиков из крупного банка о снижении курса акций» он тут же сжимает свои яйки покрепче и готовится к аццкому ралли по вверенному инструменту. Его задача, как кукловода конкретной акции (и задача между прочим вполне четко прописанная и оплачиваемая биржей) обеспечить ликвидность и адекватность поведения вверенного инструмента. Кроме того, ему еще и денег заработать надо. Получается ситуация «и рыбку съесть и по роже хвостом не получить». И вот тут то он и должен проявить (и проявляет) чудеса изобретательности, изворотливости которые и не снились местной РТСной публики. Хотите верьте, хотите вините в своих бедах кукла, но существует достаточно много робастных систем, которые учитывают если не базируются на поведении этого кукловода. Он составная часть системы аукциона и по меньшей мере глупо винить его в получаемых лосях. Он данность, которую нужно учитывать в работе. И поверьте – его игрища не есть тайна за семью печатями. На многих форумах, включая 2 российских можно найти объяснения и наводки как поймать кукла, точнее не поймать, а сесть ему на хвоста и даже «подружиться» (Майкл и Джон) с ними. Тот же упоминаемый тут в суе Герчик в перерывах между анекдотами на своих лекциях (точнее на одной, что я видел как-то) достаточно четко указывает на методы идентификации кукла.

( Читать дальше )

По большому счету, кукл это как знаменитый суслик, которого не видит никто, но он есть. Если кому-то интересно мое мнение (не важно с каким подтекстом), то лично я верю в кукла на Найсе. Кукла на нюське зовут Майкл и он «в ответе» за акции ДжиЭма, так же его зовут Джон и он «пасет» Сити и в нагрузку ему дали комсомольское задание поглядывать за парой банчьков поменьше. Их фоты можно видеть во всех репортажах, в заголовках которых есть что-то типа «Крах на бирже», «Котировки упали на 2%», «СЕО из компании XYZ назвал конкурентов «полными пи… ми в плохом смысле слова. Аналитики из инвест банка Меррил Глинч считают, что это приведет к понижению котировок акции».

Ну вот как только наш Джон видит «мнение аналитиков из крупного банка о снижении курса акций» он тут же сжимает свои яйки покрепче и готовится к аццкому ралли по вверенному инструменту. Его задача, как кукловода конкретной акции (и задача между прочим вполне четко прописанная и оплачиваемая биржей) обеспечить ликвидность и адекватность поведения вверенного инструмента. Кроме того, ему еще и денег заработать надо. Получается ситуация «и рыбку съесть и по роже хвостом не получить». И вот тут то он и должен проявить (и проявляет) чудеса изобретательности, изворотливости которые и не снились местной РТСной публики. Хотите верьте, хотите вините в своих бедах кукла, но существует достаточно много робастных систем, которые учитывают если не базируются на поведении этого кукловода. Он составная часть системы аукциона и по меньшей мере глупо винить его в получаемых лосях. Он данность, которую нужно учитывать в работе. И поверьте – его игрища не есть тайна за семью печатями. На многих форумах, включая 2 российских можно найти объяснения и наводки как поймать кукла, точнее не поймать, а сесть ему на хвоста и даже «подружиться» (Майкл и Джон) с ними. Тот же упоминаемый тут в суе Герчик в перерывах между анекдотами на своих лекциях (точнее на одной, что я видел как-то) достаточно четко указывает на методы идентификации кукла.

( Читать дальше )

Человек приручивший альфу. Интервью с известным системным трейдером Александром Горчаковым.

- 22 декабря 2011, 15:38

- |

Я всем начинающим системщикам говорю одно: изучите теорию вероятности и живите с тем, что мы знаем о будущем — а это существование набора событий с некоторыми вероятностями. Если вы начинаете жить в парадигме «я знаю, что завтра рынок будет таким», то рано или поздно вы проиграете.

Александр Горчаков, как и все трейдеры, приехал к нам в редакцию в 20.00, после закрытия рынка. За два часа интервью он сказал 6,5 тыс. слов, причем отвечать ему пришлось на вопросы сразу четырех человек. Этот ряд чисел должен показать, что интервью оказалось сложнее, чем все, что было у нас в журнале до этого. И это при том, что мы исключили большую часть математических определений. Александр, который считает, что открытость идет трейдерам только на пользу, не делал секрета из своих стратегий.

— Вы берете в управление не менее 1 млн руб. Это особенности торговой стратегии?

( Читать дальше )

Александр Горчаков, как и все трейдеры, приехал к нам в редакцию в 20.00, после закрытия рынка. За два часа интервью он сказал 6,5 тыс. слов, причем отвечать ему пришлось на вопросы сразу четырех человек. Этот ряд чисел должен показать, что интервью оказалось сложнее, чем все, что было у нас в журнале до этого. И это при том, что мы исключили большую часть математических определений. Александр, который считает, что открытость идет трейдерам только на пользу, не делал секрета из своих стратегий.

— Вы берете в управление не менее 1 млн руб. Это особенности торговой стратегии?

( Читать дальше )

Стратегия, почти грааль

- 21 декабря 2011, 23:19

- |

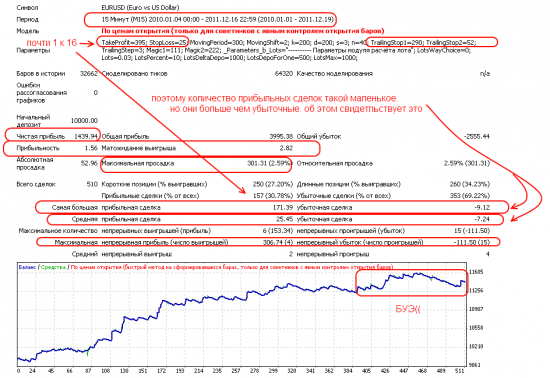

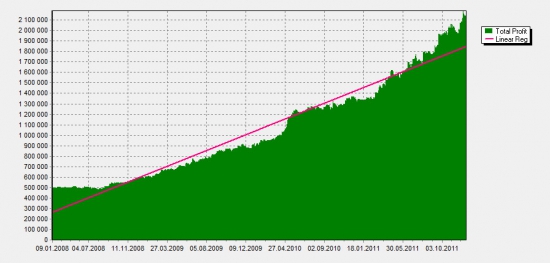

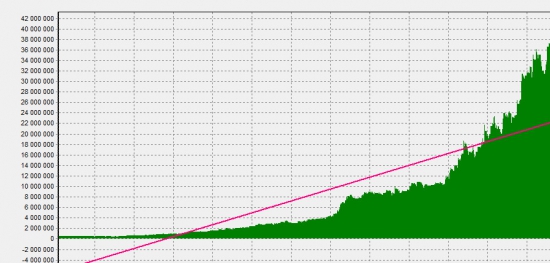

Подумал, пол часа назад, выложить, какую-нибудь интересную идею, ну первую пришедшую на ум, которая, быть может кому пригодиться для разгона мысли. Через 10 минут накидал стратегию в WL, буквально из 10-ти строк. Потестил на РИ, не меняя параметров потеситл на других инструментах и подумал — ан нееет… такая корова нужна самому.

Кстати, Горчаков на вебинаре ее озвучил в лоб. Для самых пытливых и внимательных будет хороший подарок. Увы, могу поделиться только эквити наипростейшей, реверсивной стратегии состоящей всего из двух условий для входа и одного условия для выхода.

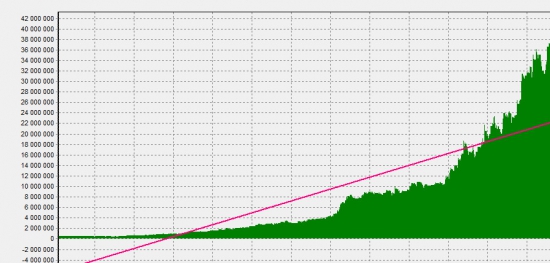

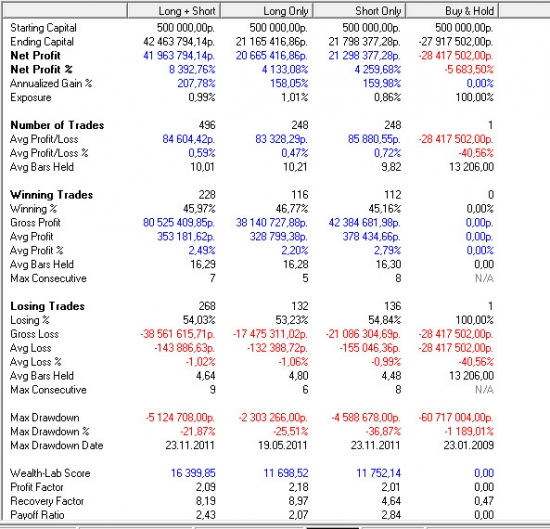

Часовики, фьючерс РТС, тест с начала 2008 по сегодняшний день.

риск 1% на сделку

риск 3% на сделку

P.S.

Удивительное рядом. Сидишь тут целыми днями с регрессивным анализом с Data-maining-ом и прочими математичискми изощрениями, а тут на тебе на подносике без золотой каемочки, топориком вырубленное.

Кстати, Горчаков на вебинаре ее озвучил в лоб. Для самых пытливых и внимательных будет хороший подарок. Увы, могу поделиться только эквити наипростейшей, реверсивной стратегии состоящей всего из двух условий для входа и одного условия для выхода.

Часовики, фьючерс РТС, тест с начала 2008 по сегодняшний день.

риск 1% на сделку

риск 3% на сделку

P.S.

Удивительное рядом. Сидишь тут целыми днями с регрессивным анализом с Data-maining-ом и прочими математичискми изощрениями, а тут на тебе на подносике без золотой каемочки, топориком вырубленное.

Модели продолжения (флаги - вымпелы)

- 21 декабря 2011, 14:25

- |

Флаги и вымпелы являются краткосрочными моделями продолжения, которые отмечают небольшую консолидацию перед тем, как предыдущее движение продолжится. Этим моделям обычно предшествует резкое повышение или снижение с высоким объемом, и они отмечают середину движения.

( Читать дальше )

( Читать дальше )

Как ваш робот контролирует риски неверно выставленных брокером лимитов?

- 21 декабря 2011, 12:20

- |

Я тут довольно сильно увлекся робототехникой, и мне вот интересно:

кто и каким образом контролирует риск выставления брокером «левого лимита» или позиций? Как ваш робот пережил сбой 19 декабря?

У меня роботы сами считают все, и если у них расходятся данные с лимитами полученными от брокера (не всегда косячит биржа — гораздо чаже брокер может выставить ересь) они сигналят об этом остановив работу.

А как у вас? Поделитесь опытом. :)

кто и каким образом контролирует риск выставления брокером «левого лимита» или позиций? Как ваш робот пережил сбой 19 декабря?

У меня роботы сами считают все, и если у них расходятся данные с лимитами полученными от брокера (не всегда косячит биржа — гораздо чаже брокер может выставить ересь) они сигналят об этом остановив работу.

А как у вас? Поделитесь опытом. :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал