Избранное трейдера diem

РАЗБЛОКИРОВКИ: что, кому, сколько? Распутываем клубок замороженных активов

- 16 ноября 2023, 15:06

- |

С начала спецоперации прошло несколько волн блокировок российских активов. Но в последнее время стали появляться законы, которые гарантирую частным инвесторам разблокировку ранее замороженных ценных бумаг.

В каком порядке будет это будет происходить? Давайте разберемся.

Ранее уже писал о хронологии блокировок. Сегодня оттолкнемся от законов и попытаемся размотать клубок разблокировок. Какой и за что отвечает.

1️⃣ Указ президента №665 от 09.09.2023

«О временном порядке исполнения перед резидентами и иностранными кредиторами государственных долговых обязательств Российской Федерации, выраженных в государственных ценных бумагах, номинальная стоимость которых указана в иностранной валюте, и иных обязательств по иностранным ценным бумагам»

Что будет разблокировано

Выплаты, которые зависли в Евроклире и Клирстриме за период с 1 февраля 2022 г. по 8 сентября 2023 г. включительно. Будут выплачены в рублях по курсу ЦБ:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Индекс МБ сегодня

- 15 ноября 2023, 07:27

- |

2. На этом пробили 3226 и вышли к следующей поддержке в районе 3190

3. Как итог — нам нельзя уходить ниже 3173-66. Иначе это будет уже не легкий корректоз, а волна коррекции.

4. Лонги спек пока держу, усилил их вчера на тесте 3194. Но надо иметь и план Б.

5. Удержим 3190 или 3173-66) то снова поедем медленно карабкаться наверх. Не удержим — откат в рамках боковика 3000-3380.

6. В целом позиция прежняя — среднесрок до дальних целей (сокращенный в 2 раза) от низов 2022 года удерживаю. Половина запаркована в фондах ликвидности и ОФЗ. Тактически играю коридоры.

7. Интересным снова становится ВТБ.

( Читать дальше )

Указ 665. «Счастье для всех, даром, и пусть никто не уйдет обиженный!»

- 14 ноября 2023, 14:58

- |

9.09.2023 был подписан Указ №665 (https://www.consultant.ru/document/con...W_456684/) , который регулирует правила выплат по государственным евробондам РФ, права на которые учитываются иностранными депозитариями.

Резидентов РФ интересуют пункты 10 -13.

О чем эти пункты?

С 15.12.2023г. денежные средства от выплат по купонам и погашениям госеврооблигаций РФ, направленных на счета тип «И» и не востребованные иностранными депозитариями, направляются на выплаты резидентам рф по заблокированным иностранными депозитариями бумагам в соответствии с очередностью п.12 в) Указа.

Очередь держателей евробондов – 2, после иностранных акций. Т.к. по иностранным акциям по сути перечисляются только дивиденды, в очереди 1 денег будет скорее всего не много.

Какие активы относятся?

Все. Перечень в п.12 в) Указа охватывает абсолютно все виды активов.

Что это практически дает держателям всех типов активов, перечисленным в п. 12 в) Указа?

Надежду на получение застрявших в EK и CS дивидендов, купонов и погашений. Надежду вполне обоснованную, т.к. получение выплат со счета тип «И» в НРД, требует от иноброкера контактов с НРД, который под санкциями. Следовательно, прямой риск вторичных санкций. Иноброкеры не забирают ничего из НРД. Что-то будут (возможно) брать только брокеры «дружественных» стран.

( Читать дальше )

Делёжка наследства: как распределить капитал после своей смерти

- 12 ноября 2023, 11:28

- |

Жизнь клонится к закату, финишная черта показалась на горизонте и круг вот-вот замкнётся. Осталось жить всего лишь около 50 лет и встаёт острый вопрос куда девать нажитое непосильным трудом. А если проще — наследство.

Так получается, что детей нет, а оставлять родственникам не имеет смысла, так как это сделает их несчастными. Они в момент промотают всё имущество и, вкусив радости жизни, в итоге станут несчастнее. Откуда я это знаю? По опыту. Эти люди, когда-то получив деньги, в тот же момент промотали их на дорогие телефоны и прочую дребедень которая сегодня имеет нулевую ценность. Про таких людей говорят «деньги в руках не держатся». По сути, если завещать всё имущество им, то получится, что я трудился для того, чтобы лентяи получили бонус после того как я коньки отброшу. Какая польза людям? Никакой.

Предлагаю, раз у нас воскресенье, подискутировать на тему наследства и как бы вы поступили в похожей ситуации?

Встречался со мнениями, что можно всё промотать самому, но это не вариант. Или как и Катерине Камподонико при жизни себе поставить памятник. Но это всё не годится. Что мы с вами вместе можем придумать?

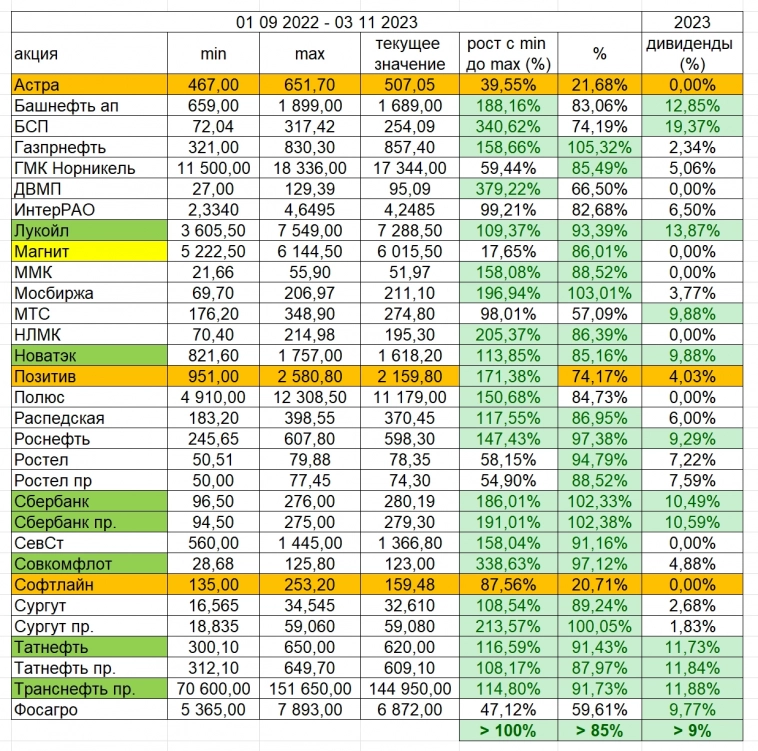

Акции RU 1 - 2 эшелона: что выросло, что упало. Расчёт и выводы по портфелю (пока 100% годовых).

- 12 ноября 2023, 09:50

- |

Последний крупный обвал был в сентябре 2022г.

Поэтому анализирую с 1 сентября 2022г. по н/вр

(обычно, берут YTD, 12mn TTM и т.п., в данном случае, решил иначе,

интересно иногда делать по своему, а не по шаблону).

Анализ цен за период с 01 09 2022 по 03 11 2023

Посчитал % в диапазоне от минимума к максимуму,

где 0% минимум, 100% максимум.

Выделил зелёным фоном:

— рост от 100% с минимума по 03 11 2023,

— от 85% в диапазоне,

— дивиденды в 2023г. от 9%.

Добавил 3 акции, по которым в 2022, 2023 были IPO:

выделил оранжевым фоном.

Тренды по этим акциям не считаю растущими.

Астра и Позитив: будут доп. эмиссии.

Платит дивиденды только Позитив.

Не планирую покупать.

Обычно, не участвую в IPO.

Лучшие акции оказались

Сбер (преф и обычка)

ЛУКОЙЛ

Татнефть

Новатэк

Транснефть пр.

Мосбиржа (дивиденды низкие, зато рост)

Совкомфлот (дивиденды низкие, зато рост, звезда 2023г.)

Транснефть преф.

Худший — Магнит

(не движется на растущем рынке, дивы не платит).

С уважением,

Олег.

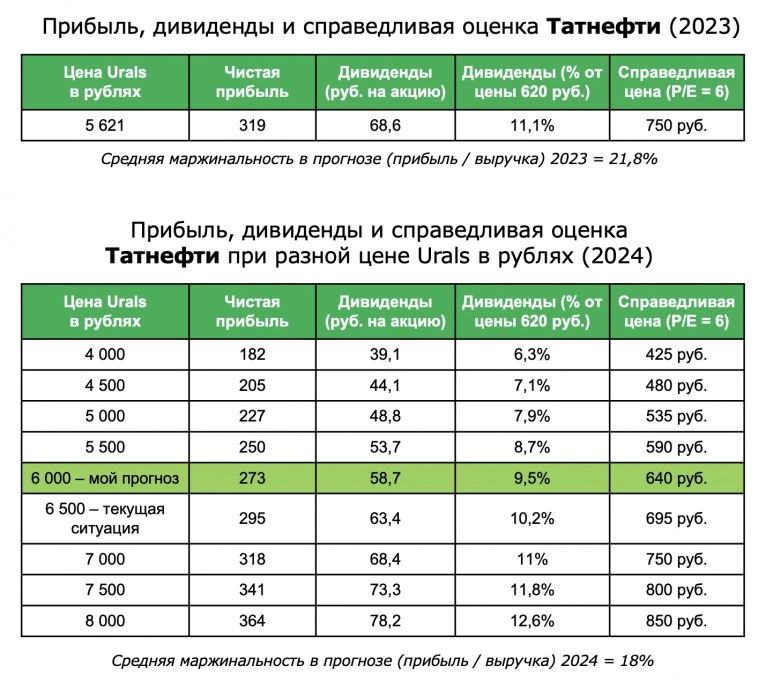

Татнефть хуже Лукойла и Роснефти. Почему и какие будут дивиденды?

- 12 ноября 2023, 02:34

- |

📊 Татнефть близка к справедливой оценке

Корреляция Urals в рублях с выручкой Татнефти = 68%, корреляция с прибылью = 57%. Не супер, но выводы делать можно.

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях. Модель консервативна, как по Лукойлу и Роснефти.

➡️ Прогноз по Татнефти на 2023 год

• Потенциальная прибыль в 3-м квартале = 84 млрд руб.

• Потенциальная прибыль в 4-м квартале = 87 млрд руб.

• Прогнозируемая годовая прибыль в 2023 = 319 млрд руб. (за 1-е полугодие = 148 млрд руб.)

• Дивиденды 68,6 руб. на 1 акцию (за 1-е полугодие уже выплачены 27,51 руб. на 1 акцию)

• Дивидендная доходность = 11,1% от текущей цены (оставшаяся див доходность к выплате 6,6%)

Прогноз основан на средней маржинальности компании за 2-е полугодие 2023 = 20%. За первое полугодие она была – 23,7%, это лучший показатель за последние 7 лет. Поддерживать такую маржинальность на дистанции будет трудно.

( Читать дальше )

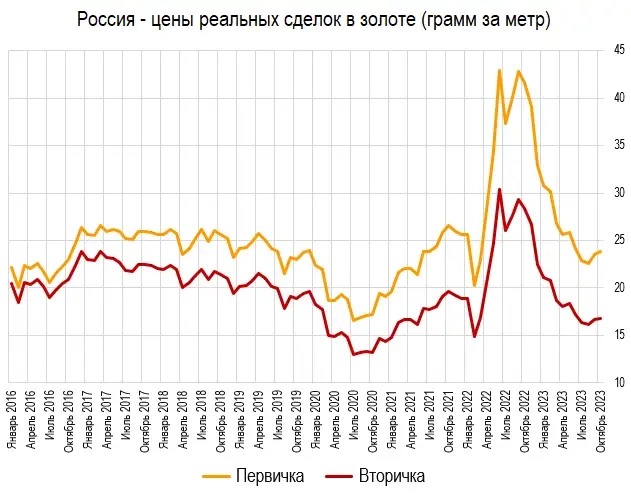

Золотые цены РЕАЛЬНЫХ сделок с недвижимостью за 8 лет

- 12 ноября 2023, 00:41

- |

Подчеркиваю — речь идет о ценах реальных сделок, а не по объявлениям на сайте Домклик.

Россия

Видим, что за 8 лет цены российской первички в настоящих деньгах (в золоте) почти не изменились, а вторичка слегка подешевела. Средняя реальная цена недвижимости — около 20 грамм золота за метр.

Вывод: в среднем, российская недвижимость не растет в золоте. Это плохой актив для инвестиций.

Обзор целиком с графиками по самым интересным регионам и выводами для инвесторов находится здесь 👈 (зачитать целиком)

-------------------------------

Напоминаю, что я окончательно переехал с dzen.ru на bytopic.ru. Причина — там уютнее и мотивация авторов гораздо лучше (хотя и ответственность выше). Приходите в гости))

Черные лебедёнки. Возможные.

- 11 ноября 2023, 23:00

- |

Подробнее на РБК:

www.rbc.ru/politics/11/11/2023/654fab729a794786265929a7?from=from_main_3

Мне интересно когда Вова говорит «мы готовы» это он за нас с вами решает или он справится регулярной армией и контрактниками?

2. Хана госдолгу США.

Или всё сразу. Других рисков для рынков и России я не вижу.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал