Избранное трейдера diem

Закрываю шорт, открытый в феврале 2022 года и ухожу с биржи

- 12 января 2024, 14:24

- |

Желаю удачи тем, кто всё это время покупал-покупал-покупал и сумел заработать! Вы оказались прозорливее меня! Ну а мне пора уйти с ФР. Это дело не для меня! Надеюсь, что я всё таки когда-нибудь вернусь, но сначала необходимо выплатить 3 млн кредитов. А это дело не месяца и не года.

Удачи Вам всем! Всё! Пока-пока!

- комментировать

- ★2

- Комментарии ( 71 )

.....

- 12 января 2024, 10:34

- |

Алгоритм ator-a:

— Если что-то не растёт, а ты свистел, что год назад будет рост, то скажи так: Не умеете ждать — не инвестируйте, а я своего дождусь.

— Если что-то падает, а ты свистел, что будет расти, то скажи так: На этой коррекции я улучшил среднюю, это была прекрасная возможность.

— Если что-то туда-сюда мелко ходит, но развития нет, то скажи так: Внизу покупаю, вверху продаю, улучшаю среднюю, она уже у нуля.

— Если Бланш сказал, что газпром будет 240 рублей, то подумай и скажи так: У меня идея! Газпром будет 240 рублей!

— Если тебя всё-так поймали на пи*деже, то скажи так: Ошибки редко, но бывают, зато у меня такой процент за год, что… Сказать какой процент? Не скажу.

— Если в телеге выложили 85 бесплатных стратегий на 2024 год, то скомпилируй из них свою и скажи так: Продам свои идеи за 2500 рублей, с гарантией, спросить Серёжу.

Что выгоднее: фонды денежного рынка или краткосрочные облигации?

- 10 января 2024, 10:34

- |

ЦБ РФ в прошлом году поступательно поднял ставку до 16%. С середины августа 2023 года у нас действуют двузначные ставки, и с тех пор индекс Мосбиржи консолидируется около психологического уровня 3000 пунктов. При этом фонды денежного рынка и краткосрочные облигации позволили инвесторам за это время получить хоть и небольшую, но все же доходность. В чем преимущества и недостатки фондов денежного рынка и краткосрочных облигаций? Давайте разбираться.

Фонды денежного рынка — это инвестиционные фонды, созданные управляющими компаниями, которые инвестируют в инструменты денежного рынка. Они осуществляют сделки обратного РЕПО с Центральным контрагентом. Доходность фондов денежного рынка ориентирована на ставку RUSFAR, которая коррелирует с ключевой ставкой ЦБ.

На Мосбирже торгуются 4 таких фонда: от Сбера (SBMM), ВТБ (LQDT), Альфы (AKMM) и Тинькофф (TMON). Покупать фонды необходимо только у того же брокера, поскольку в этом случае не взимается брокерская комиссия за покупку/продажу. Однако стоит отметить один интересный момент — фонд TMON нельзя приобрести у брокера Тинькофф, и получить внятный комментарий от службы поддержки не удалось.

( Читать дальше )

Пенсионный портфель за три года: большое руководство и личный опыт

- 09 января 2024, 17:51

- |

Три года назад я начал откладывать на пенсию, а теперь эти сбережения отлично растут сами. У меня есть гибкий план на 30 лет вперед и способ отслеживать его успешность. Пережил хайповый «шоппинг», блокировки и собственную жадность. Внутри рассказываю обо всем по шагам, делюсь опытом, шаблонами и планами.

Пенсия неминуема и застрять во временной петле не получится. Постер: «Зависнуть в Палм-Спрингс»

Привет! Это Георгий Богатырёв – юрист и инвестор. Несколько лет назад я понял, что собственные пенсионные накопления – это первая и самая важная финансовая цель для каждого. С тех пор я три года работал на создание пенсионного капитала, а на днях стало ясно, что больше пополнять его не нужно – дальше он отлично вырастет сам. Так что хочу поделиться опытом и подвести первые итоги. Надеюсь, материал окажется полезен тем, кто еще не начал делать сбережения, и тем, кто хочет сравнить стратегии и результаты.

Статья состоит из двух частей. В начале я рассказываю, как спланировать свою пенсию. Во второй части я описываю, как по этому алгоритму собирал свой пенсионный портфель и чего жду дальше.

( Читать дальше )

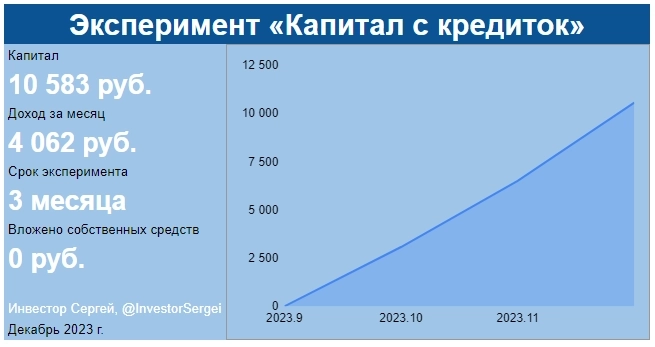

Заработал первые 10 000 руб в эксперименте «Капитал с кредиток»

- 07 января 2024, 13:07

- |

В прошлом году начал новый для себя эксперимент, в котором зарабатываю деньги полностью на заемные деньги.

Для этого завел несколько кредитных карт с беспроцентным (грейс) периодом. На время его действия снимаю деньги с карточки и размещаю на накопительных счетах в банках с высокими ставками. В сентябре я только завел первую в жизни кредитку. В декабре получил еще одну, и сейчас в распоряжении пять источников кредитных денег.

Какой итог?

Заработал около 4 000 руб. за декабрь и 10 500 руб. всего. Как и предполагал, ежемесячный доход еще подрос из-за повышения ставок по накопительным счетам.

Плюс уже потихоньку начинает действовать сложный процент: доход остается на счете и начинает генерировать новый заработок! На это основной расчет.

Доход складывается из нескольких параметров. Давайте их разберем.

1️⃣ Общий кредитный лимит, доступный для снятия

Складывается из нескольких кредитных карт. Сейчас мне доступно пять источников для снятия денег (четыре кредитные карты и «Кубышка» на дебетовой карте Тинькофф).

( Читать дальше )

Айсберг и крупный участник (Кукл в народе)

- 24 декабря 2023, 22:46

- |

( Читать дальше )

Почему те, кто вышел на пассивный доход, превышающий расходы, продолжают работать?

- 24 декабря 2023, 11:52

- |

Пообщался с некоторыми людьми кто уже достиг пассивного дохода, превышающий расходы и поинтересовался почему они продолжают работать.

Для большинства это их бизнес за счет которого они и достигли всего. Бизнес как их детище/хобби и они будут им заниматься при любых доходах.

Часть стали заниматься любимым делом так как появилось свободное время, а потом начали монетизировать его. То есть как бы тоже самое)

Потом еще мысль что ты развивался и рос вместе с капиталом, двигался все время вперед, это стало твоей сутью поэтому ту просто не можешь остановиться. Движение-жизнь)

Еще в приватной беседе несколько семейных человек сказали мысль, что когда они достигли пассивного дохода и решили просто заниматься чем хотят, допустим лежать на диване смотреть сериалы, играть в танчики, то дома это делать просто невозможно. Жены начинают делать мозги. То есть если ты пахал без выходных, принес в конце месяца денежку в тумбочку то ты молодец. Но если ты весь месяц ковырялся в носу, но в конце месяца все равно положил денежку в тумбочку то ты не то что больший молодец- ты раздолбай.Тебя будут все время дома напрягать сделай это, сделай то. Один рассказчик плюнул на все и пошел обратно на работу, второй поступил более изощренно: снял себе однушку и ездит туда «на работу». И все довольны)

( Читать дальше )

3 правила управления активами

- 22 декабря 2023, 06:51

- |

Прикладной теории пост. О 3-х правилах нашего управления облигационными портфелями.

Первое. Не нужно иметь явно проблемных позиций. Даже если они покрываются потенциально очень высокой доходностью. Проблемные – это рискованные по предстоящим платежам, очевидно, плохие по состоянию бизнеса, непрозрачные или с признаками манипулирования информацией. Просто не брать.

Второе (о нем мы уже писали) – исключение или сокращение компаний с любым ухудшением показателей. Будь это понижение рейтинга, плохая отчетность и т.д. Даже если ухудшение далеко от убийственного. Учитывая, что сперва идет плохая новость, а потом продажа, продажа бывает не по лучшей цене. Но. Во-первых, у облигаций плохой риск-профиль: зарабатываешь, пусть и постоянно, мало и медленно, теряешь сразу и всё. Во-вторых, перестраховка только кажется дорогим удовольствием. На самом деле облигационная доходность (хотя бы в ВДО) частично состоит из премии на покрытие таких мелких потерь.

Третье, универсальное. Покупать и продавать малыми частями. Чем меньше часть, тем лучше. Это минимизация даже не ошибки (для рынка нормально, что ошибочных действий больше, чем правильных), а стресса. Всегда кажется (опять кажется), что, если не возьмешь / отдашь своё прямо сейчас, рынок безвозвратно уйдет. Чем ниже стрессовая нагрузка, тем меньше кажется.

( Читать дальше )

Как мы получили 850 тыс. руб. налогового вычета на семью (через работодателя, с доверенностью и с тремя ИИС)

- 18 декабря 2023, 22:13

- |

Привет!

Наступает Новый год, а значит пора бы уже призадуматься о своих расходах, совершенных в 2023 году (или успеть какие-то еще совершить) и о возможности получить по ним налоговый вычет.

Так сложилось у нас в семье, что вопросами, связанными с уплатой налогов, занимаюсь я. В этом году мне довелось заполнить сразу три декларации, в каждой из которых были свои интересные особенности. Я заполнял их в феврале, потому что по одной из нах нужно было еще уплатить налог на доходы физических лиц (в этом случае декларация должна быть направлена в ФНС России не позднее 30 апреля, а налог уплачен не позднее 15 июля), но если Вам просто нужно оформить вычеты, Вы можете подавать в любой день года.

Я не силен в оглавлениях, поэтому укажу тут темы, которые будем рассматривать (ищи их сам, мой дорогой читатель😁 ну или по-братски подскажи как допилить):

- Порядок заполнения декларации

- Что делать, если не хватило налога для полного получения вычета

- Что делать, если за год было больше 1 ИИС

( Читать дальше )

Газпром нефть — где точка входа?

- 05 декабря 2023, 11:27

- |

Из статьи вы узнаете:

— почему снижается выручка

— будет ли пересмотрена дивидендная политика

— что ждет котировки акций

— как оценивается компания по мультипликаторам

— в чем преимущества нефтегазового сектора

— какие риски желательно учитывать

— на каком горизонте интересна компания

Газпром нефть — российская вертикально-интегрированная нефтяная компания. Занимается разведкой, разработкой месторождений нефти и газа, нефтепереработкой, производством и сбытом нефтепродуктов.

Присутствует на рынках РФ, Сербии, Анголы, Боснии и Герцеговины, Венгрии благодаря участию в многопрофильном предприятии NIS, в Венесуэле (совместная разработка месторождения Хунин-6), Ираке (в двух проектах: Барда и Саркала), а также владеет заводом по производству масел и смазок в Бари (Италия). Компании доступен трубопровод Восточная Сибирь — Тихий Океан, есть собственный порт Ворота Арктики и месторождение на шельфе Приразломное.

Частичная финансовая отчетность по МСФО за 1П2023 (полной отчетности за 2022 год нет):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал